如何用图形表示的投资组合优化问题?

任何投资组合管理工作最关注的都是最小化风险,同时最大化收益。投资组合优化这门学科起源于Markowitz (1952)的开创性工作。对于一个投资组合,他考虑了两个维度,一是组合的平均收益,二是组合中单个资产的风险和整个组合的风险。对投资组合的优化是通过构造“有效边界”来实现的,有效边界上的点对应所考虑各种金融工具的最佳风险回报组合。在不存在杠杆(包括从别处借钱以增加可用资金总额和借钱出去以方便他人使用杠杆)的情况下,有效边界的构建过程如下:

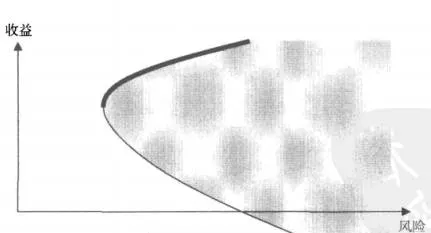

1.对所有可能的证券配置组合,我们将其风险与收益绘制成一个二维图,如图14-1所示。由于风险函数的二次特性,我们得到的图形会呈现出抛物线的形状。

2.对给定的风险水平,我们选取有最大收益的点作为有效边界。如果对于每个给定收益水平,我们选取具有最小风险的点集作为有效边界,也能得到同样的结果。图中的有效边界用粗线标出。

个人投资者可以根据他们的风险偏好在有效边界上选择一个投资组合。

图14-1 无杠杆情况下风险收益最优化组合的构建过程(粗实线代表有效边界)

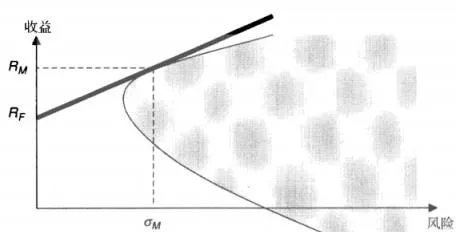

在存在杠杆的情况下,有效边界会显著向上移动,变成一条连接贷款利率和“市场组合”的直线。其中,为了进一步分析,我们认为,贷款利率近乎无风险,而“市场组合”则位于图14-2中有效边界的切线上。图14-2展示了最终所得的有效边界。

图14-2 有杠杆情况下风险收益最优化组合的构建过程