全球最大的知名高频交易公司包括Millennium, DE Shaw, Worldquant和Renaissance Technologies等。大多数高频交易公司是对冲基金或者是一些不为其他市场参与者所知的专属投资工具。一些主要银行的自营席位也涉足高频交易产品,但其一旦发展壮大,就逐渐演变成了类似于对冲基金的运作模式。

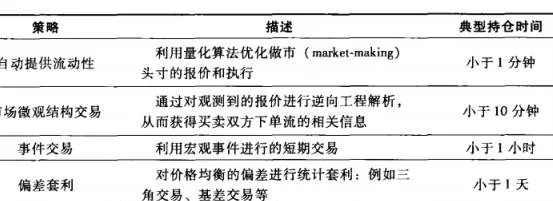

目前,高频交易中有4类最为流行的策略:自动提供流动性(automatedliquidity provision)、市场微观结构交易(market microstructure trading)、事件交易(event trading),和偏差套利(deviations arbitrage)。表1-1总结了每种交易策略的主要性质。

表1-1 离频交易策略分类

开发高频交易策略给大多数资金经理带来了一系列前所未有的挑战。

第一个挑战是要处理大量的日内数据。与传统的投资分析中所使用的日间数据不同,高频交易的日内数据更加浩繁,并且数据点之间的时间间隔不等,这需要在处理之时引入新的工具和方法。一般而言,大多数审慎的资金经理会在投入使用一种交易策略之前,要求对其进行至少两年的回顾测试(back testing)。对很多人而言,处理两年或两年以上的日内数据就已经是很大的挑战了,而可信赖的交易系统通常需要4年或更长时间的数据来对其潜在缺陷进行全面的检查。

第二个挑战是交易信号的精确性。如果交易信号发生了位移,盈利可能很快就会变成亏损,一个交易信号必须足够精准,才能在瞬间触发交易。

执行的速度是第三个挑战。传统的电话下单方式在高频环境下是行不通的。要使交易达到所需的速度和精度,唯一可靠的方法就是计算机自动产生下单指令并自动执行。编写高频交易计算机系统需要在软件开发方面具有高超的技艺。运行间出现错误所带来的成本相当高,因此,为了保证系统在预先设定的风险范围内运行,对交易的人工监测仍然是不可或缺的。人工监测具有这种决断性。然而,对交易的介入也只能限于这一个决定:系统的表现是否仍然处于预定范围之内,如果不是,现在是不是应该拔下插头。