高频交易

如何进行用例测试?

- 如何进行用例测试?用例测试这个术语指的是按照系统开发的设计阶段所确定的系统性能表现准则进行的系统测试。在用例测试中,专门的测试人员会按照系统的使用步骤记录下系统实际行为和预期行为之间的差异。用例测试将确保系统的运行处于预定的参数范围之内。实施高频交易系统是个很关键的过程,这个过程中犯下的错误将会代价不菲。

什么叫做风险管理?

- 什么叫做风险管理?在交易之中,高效的风险管理与交易信号同样重要。一份合理设计并且严格执行的风险管理方案是机构获得稳定收益的关键。本章将重点介绍高频交易操作中最主要的风险管理方法,这些方法均遵循新巴塞尔协议风险管理标准。

指令信息披露的程度各不相同

- 指令信息披露的程度各不相同不同的交易所和不同的电子通信网络,其指令信息披露程度各不相同。对有些交易所和电子通信网络,所有的市价指令和限价指令的执行情况对每一个市场参与者都是完全透明的。一些交易所,比如纽约证券交易所,允许做市商决定一个给定价格可以成交多少市价指令。

如何从交易者的信心变量中获取信息?

- 如何从交易者的信心变量中获取信息?不论是Foucault, Kadan和Kandel (2005)还是Rosu (2005),他们都假设,投资者关心交易执行的时间,并基于他们对执行时间的预期来发出相应的指令。

限价指令和市场波动有何关联?

- 限价指令和市场波动有何关联?Bae, Jang和Park (2003)检测了在不同波动情况下,交易者下达限价指令和市价指令的倾向。他们发现不论买卖价差处于什么水平,日内市场波动上升时,限价指令的数量就会增加。

什么叫做指令时间?

- 什么叫做指令时间?不论是市价指令还是限价指令,都可以规定其在某个时间长度之内有效,甚至是在一天之内的特定时间段有效。“撤销前有效”(good till canceled,GTC)指令在完全成交之前,会一直保留在指令单簿之中。

限价交易指令和买卖价差有何关联?

- 限价交易指令和买卖价差有何关联?当买卖价差较高时,交易者也可能转向限价指令。相对于使用限价指令导致无法成交的机会成本而言,买卖价差带来的成本可能更大。Biais, Hillion和Spatt (1995)揭示了在巴黎交易所,买卖价差较大时,交易者确实更多地使用限价指令,而买卖价差较小时,交易者更多地使用市价指令。

什么叫做指令规模(order size)?

- 什么叫做指令规模(order size)?不论是限价指令还是市价指令,指令规模说明的仅仅是想要执行的合约数量而已。普通的指令规模一般是“整数股”( round lots),也就是交易所交易的标准合约规模。比如,对于纽约证券交易所普通股而言,一份整数股就是100股股票。

什么是有利可图的做市?

- 什么是有利可图的做市?Harrison和Kreps (1978 )指出,资产的现价是由它的转售( resale)潜力决定的。因此,高频交易的投资者会利用价格在不同市场的差异进行跨市套利交易。最简单而且有利可图的流动性供应交易策略就是确定同种证券在不同市场上的价格偏差,并利用套利交易消除这些价差。

不能观测到限价指令摘的情形有哪些?

- 不能观测到限价指令摘的情形有哪些?Cao.Hansch和Wang (2004)提出的方向性策略要求所感兴趣的金融工具的限价指令簿完全透明。但在众多的交易场所(例如黑池)之中,限价指令簿是不能获取的。本小节将讨论估计此类委托单薄形状的方法。

限价指令如何给市场供应流动性?

- 限价指令如何给市场供应流动性?限价指令给市场提供了流动性。因此限价指令在低流动性市场中或许会表现更好。市场流动性程度可以用以下一种或多种指标衡量:买卖价差的紧度(tightness) ,买卖价差决定了即时反转一个给定标准交易数量的头寸,或一码(clip)所需的成本。2.市场深度(market depth)。

能观测到限价指令摘的情形是什么?价格走势之间的关系是什么?

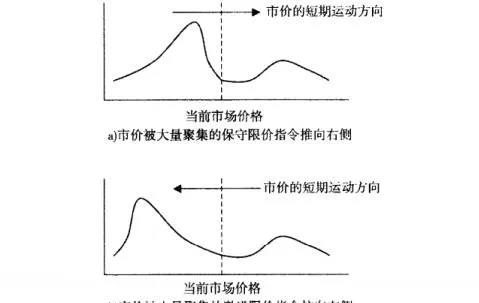

- 存货模型的一个重要观点是指令簿的形状可以预测随后的市场价格的变化。图10-4描绘TCao, Hansch,和Wang (2004)发现的一种现象。在图10-4a中,市价被大量聚集的保守限价指令“推”向右侧。

存货模型对做市商的目标及约束能够做出更多的假设限制

- 存货模型对做市商的目标及约束能够做出更多的假设限制Stoll (1978 )假设自营商的主要目标不仅仅是在市场上生存,还要能在市场压力下有效管理其自身的投资组合。买卖价差是做市商承担做市成本的回报。这些成本来自于以下三个方面:存货成本:为了满足市场流动性需求,做市商经常需要持有次优头寸。

如何利用超高频率交易市场上所存在的机会?

- 如何利用超高频率交易市场上所存在的机会?首先,我们需要对短期历史价格以及委托单簿的变动进行详尽的计量经济学分析,以便从中发现一些可以用来交易的相互关系。其次,交易商可以同时提交一系列的市价指令和限价指令,以灵活应对市场上多空兴趣的随机波动。

统计套利策略受哪些不利市场状况的影响?

- 统计套利策略受哪些不利市场状况的影响?此种策略有正概率面临所选择金融工具的发行方破产的问题。严峻的市场形势,未预料到的监管规则的改变,恐怖袭击事件等都可能在一夜之间摧毁一家具有良好信用记录的上市公司。交易费用有可能抵消掉统计套利交易的所有收益,特别是对于那些使用高杠杆或者是资金有限的投资者而言更是如此。

如何将统计套利应用到市场关系?

- 如何将统计套利应用到市场关系?我们可以动态地调整统计套利策略使之适应市场状况的变化。比如,对于所考虑的变量的均值,也就是我们假定统计关系将会回归到的数值,我们可以利用加权移动平均的办法来计算,这样我们斌予计算时间窗口内最新观测到数据以更高的权重。

如何进行统计套利?有哪些条件?

- 如何进行统计套利?有哪些条件?统计套利的核心直接依赖于数据挖掘(data mining)。首先,统计套利分析者对海量的历史数据进行筛选,以期发现某种普遍的统计关系。

什么是高频统计套利?

- 什么是高频统计套利?统计套利在20世纪90年代末期开始流行起来,当时像物理学等“硬科学”的博士们利用这种简单的统计现象获得了两位数的收益。从那以后,统计套利就开始毁誉参半。2007年前,许多统计套利交易者获得的超额收益使得统计套利技术流行起来。

统计套利实际应用的总体原则是什么?

- 统计套利实际应用的总体原则是什么?很多常见的统计套利策略仅仅依赖于统计关系而没有任何经济学上的基础,这些交易策略也可能产生不错的结果,但是此类相互关系通常都被证明是随机的或是伪的。

统计套利策略如何应用于股票?

- 统计套利策略如何应用于股票?基于股票基本面模型而获得成功的统计套利策略的例子比比皆是。这一节将评述以下比较流行的配对交易策略:隶属于同一发行人的不同类别的股票,市场中性配对交易,流动性套利,大对小信息滋出等。