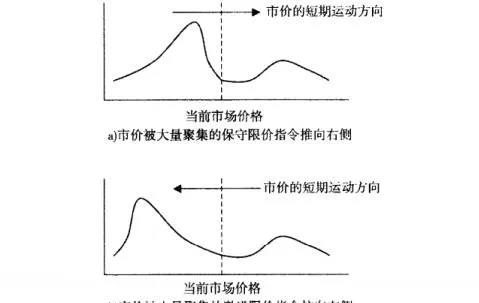

存货模型的一个重要观点是指令簿的形状可以预测随后的市场价格的变化。图10-4描绘TCao, Hansch,和Wang (2004)发现的一种现象。

在图10-4a中,市价被大量聚集的保守限价指令“推”向右侧。

图10-4 限价指令单薄的分布

Cao, Hansch和Wang (2004)发现做市型的交易商对限价指令簿的形状进行了积极利用。他们还发现限价指令簿的宽度和深度(也称为长度和高度)可预侧30%即将发生的价格变动。此外,指令簿的不对称性还透露出更多的信息。Handa, Schwartz和Tiwari (2003)研究发现当买家和卖家的数量相近时,这种“平衡”市场上的买卖价差会更大。相反,当一方的交易商数量超过另一方时买卖价差会缩小。Handa, Schwartz和 Tiwari (2003)对此的解释是:这种不平衡是因为处于较少数量一方的交易商拥有更强的市场支配力(market power),他们能从另一方众多迫不及待想要交易的投资者手中得到更优的价格。

Rosu (2005)提出限价指令薄的形状取决于市价指令出现的概率分布。如果大笔市价指令单出现概率较大,则限价指令簿呈驼形(hump-sharped )Foucault, Kadan和Kande (2005)的文章中将连续时间市场视为一个带有无限期存活限价指令的多重价格网格上的指令驭动过程。Hosu (2005)的文章中引入了可撤销限价指令,进一步扩展了这个研究。

Foucault, Moina;和Theissen (2005 )发现限价指令簿的深度能够预测资产价格的波动率。Holden和Subrahmanyam (1992)的研究发现,交易资产的通用估值波动越大,从限价指令簿中可获取的信息深度就越低。因此,限价指令市场加剧了交易资产波动率的变化。交易资产价值波动率的细小变化都会导致交易价格波动率的较大变动,并且知情交易商不太可能去提供流动性。

Berbe:和Caglio (2004)发现在诸如收益财报公布之类事件的前后,限价指令中会含有一些私有信息。

对做市商来说,能够观测到全部的限价委托单簿使他们获得了一种不公平的优势。Harris和Panchapagesan (2005)的研究表明,由于能够看到限价委托单簿中的全部信息,做市商可以因此获得超额收益,或者说他们“取走”了其他限价指令交易者的利润。