期权交易概念

Gamma 定价模型定义

- 什么是 Gamma 定价模型?伽马定价模型是一种方程式,用于确定当标的资产价格变动不遵循正态分布时,欧式期权合约的公平市场价值。伽马模型旨在为标的资产具有长尾分布(“倾斜”)的期权定价。例如,对数正态分布就是这种情况,其中市场大幅下跌的频率高于正态收益分布相对于大幅上涨波动的预测频率。

波动率微笑的定义和用途

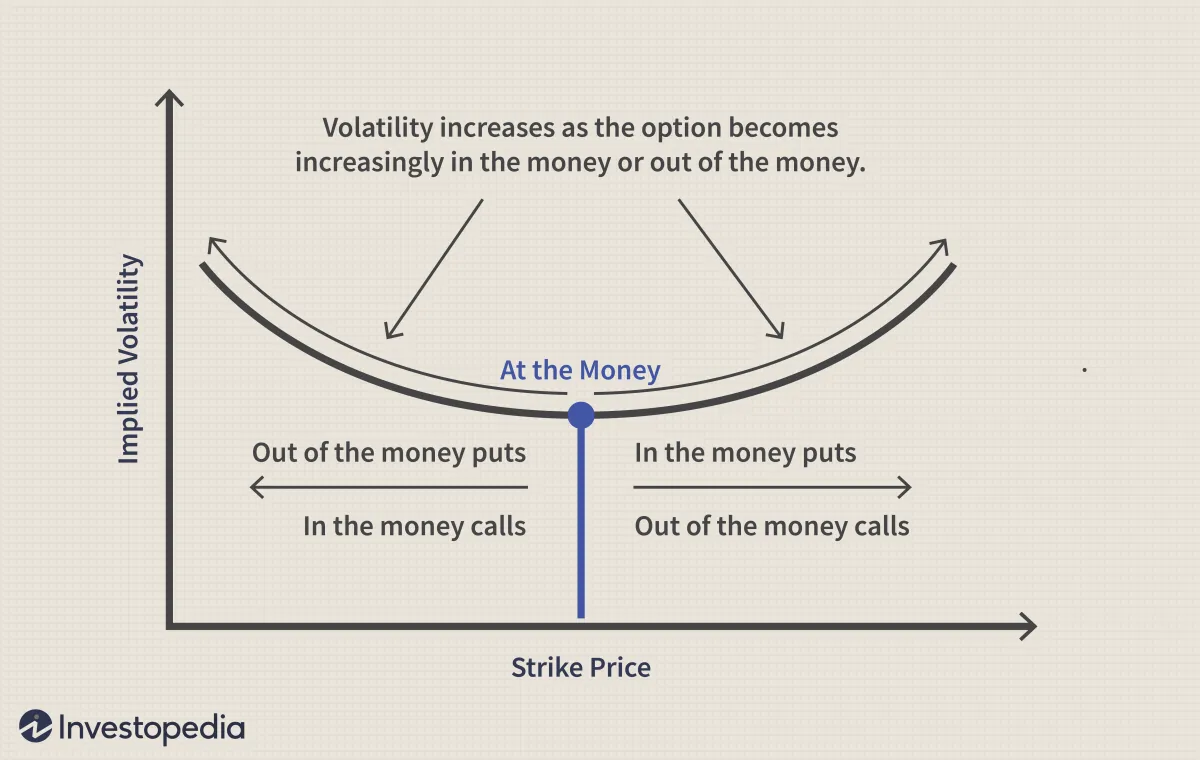

- 什么是波动率微笑?波动率微笑是一种常见的图形形状,它通过绘制一组具有相同标的资产和到期日的期权的执行价格和隐含波动率而得出。波动率微笑之所以如此命名,是因为它看起来像一张微笑的嘴。当期权的标的资产相对于平价(ATM) 而言进一步处于虚值(OTM) 或实值(ITM) 时,隐含波动率就会上升。波动率微笑并不适用于所有期权。

布莱克的模型

- 什么是布莱克模型?布莱克模型,有时也被称为 Black-76,是他早期更著名的Black-Scholes期权定价模型的调整版。与早期模型不同,修订后的模型可用于评估期货合约期权。布莱克模型还用于上限浮动利率贷款的应用,也用于为各种其他衍生品定价。

Theta 定义

- Theta 是什么?术语 Theta 指的是期权价值随时间推移而下降的速率。它也可以称为期权的时间衰减。这意味着,只要一切保持不变,期权的价值就会随着时间的流逝而贬值。Theta 通常表示为负数,可以被认为是期权价值每天下降的量。概要Theta 指的是期权价值随时间的下降率。

圣诞树期权策略:含义、概述、示例

- 什么是圣诞树期权策略?圣诞树是一种期权交易价差策略,通过买卖六种看涨期权(或六种看跌期权)来实现,这些期权具有不同的行使价,但到期日相同,以实现中性到看涨的预测。当使用看涨期权时,这被称为多头看涨圣诞树;当使用看跌期权时,这被称为看跌圣诞树。该策略可以做多(看涨)或做空(看跌)。

选择器选项:含义、工作原理、示例

- 什么是选择器选项?选择者期权是一种期权合约,允许持有人在到期日之前决定是看涨期权还是看跌期权。无论持有人做出什么决定,选择者期权通常具有相同的执行价格和到期日。由于该期权可能受益于上行或下行走势,因此选择者期权为投资者提供了很大的灵活性,因此可能比同类普通期权成本更高。

Vega Neutral:它是什么、它是如何工作的、示例

- 什么是织女星中性? Vega中性是一种通过对标的资产隐含波动率进行对冲来管理期权交易风险的方法。 Vega 与delta 、 gamma 、 rho和theta一起是希腊字母的选项之一。 Vega 是希腊语,与波动率的Black-Scholes价格因子相对应,但它代表期权价格对波动率的敏感度,而不是波动率本身。

魅力(三角洲衰变)

- 什么是魅力(Delta 衰变)? Charm 或 Delta 衰减是期权或认股权证的Delta随时间变化的速率。 Charm 是指期权价值的二阶导数,一次为时间,一次为 Delta。它也是theta的导数,用于衡量期权价值的时间衰减。

锁定选项

- 什么是锁定选项?锁定期权是目标公司为获得额外股权或购买公司一部分而向白衣骑士提供的股票期权。锁定选项也称为锁定防御。在风险套利中,它可以被称为“驱鲨剂”。重点锁定期权是一种在收购战中对友好公司有利的合同,向其承诺部分目标公司的股份或最佳资产。锁定期权不是交易意义上的期权,因此它们不受基本合同法之外的规则或法规的约束。

期权调整价差 (OAS)

- 什么是期权调整价差 (OAS)?期权调整利差 (OAS) 是对固定收益证券利率和无风险收益率的利差的衡量,然后根据嵌入期权进行调整。通常,分析师使用美国国债收益率作为无风险利率。将利差加到固定收益证券价格上,使无风险债券价格与债券价格相同。

优先购买权

- 什么是优先购买权?优先购买权使股东有机会在公司普通股未来发行的任何股份向公众开放之前购买额外股份。该权利是一项合同条款,在美国通常仅适用于新上市公司的早期投资者或希望在发行额外股份时保护其在公司中的股份的大股东。美国公司可以赋予其所有普通股股东优先购买权。但这不是联邦法律所要求的。

完整的棘轮定义

- 什么是全棘轮?完整的棘轮是旨在保护早期投资者利益的合同条款。具体而言,它是一项反稀释条款,适用于公司在发行期权(或可转换证券)后出售的任何普通股股份,最低销售价格作为调整后的期权价格或现有股东的转换比率。重点摘要全棘轮是一项反稀释条款,它将最低销售价格作为调整后的期权价格或现有股东的转换比率。