對於任何曾經在週六推着巨型購物車穿過 Costco 顧客羣的人來說,這家會員制購物倉庫的生意似乎很紅火。但 Costco Wholesale Corp. ( COST ) 到底有多健康?評估公司健康狀況的一種方法是檢查其資產負債表。(另請參閱閱讀資產負債表。)

在公司的財務報表中,資產負債表有一個主要目的——顯示公司的資產和負債。雖然目的很簡單,但公司列出每一項的方式並不簡單。強勁的資產負債表可以讓公司脫穎而出,並通過展示穩定和可持續的增長來增強投資者信心。好市多是一家價值 1,440 億美元的公司,其主要競爭對手是沃爾瑪百貨公司 ( WMT ) 和塔吉特公司 ( TGT ) 等大型倉儲式商店。讓我們首先回顧一下好市多 2013 年和 2014 年的資產負債表,看看如何分析其價值。然後我們可以看到它與 2017 財年的數據相比如何。(另請參閱好市多、塔吉特或沃爾瑪:哪個是最佳選擇? )

資產負債表中有什麼?

資產負債表提供了公司在某一時間點(即報告期末)的狀況的快照。對於 Costco 來說,該時間點是每年的 8 月 31 日。資產負債表由三部分組成:資產、負債和股東權益。每個部分都有不同的項目,這些項目加在一起就是該部分的總價值。進一步細分,每個項目都包含資產負債表上未列出的各種輸入。這些輸入可以在報告的腳註和管理討論部分找到。

我們先來看看 Costco 資產負債表上的流動資產。流動資產反映了公司的短期流動性,即 Costco 一年內可以獲得多少現金。流動負債可以比作一年內要支付的賬單。流動資產和負債可以共同描繪出公司今年的財務狀況。但要真正瞭解這些值並瞭解趨勢是正向還是負向,計算財務比率並將其與前一年的比率進行比較是必要的。

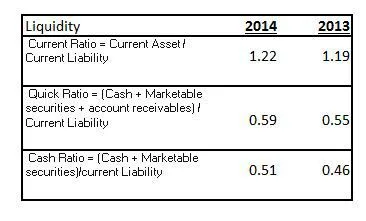

流動性比率

上表顯示了三個流動性比率:流動比率、速動比率和現金比率。它們表明 Costco 的流動資產對流動負債的覆蓋率很高。此外,從 2013 年到 2014 年,這種覆蓋率有所提高。這是一個積極的趨勢。流動比率尤其強勁。流動比率高於 1.0 表明公司能夠在短期內償還債務。Costco 2014 年的流動比率爲 1.22(高於 2013 年的 1.19)。2017 財年 (FY),Costco 的流動比率爲 0.99,速動比率爲 0.41,現金比率爲 0.33;表明自 2010 年代初以來,Costco 的平均流動性狀況有所惡化。

資產負債表還可以顯示 Costco 的庫存轉換或應收賬款回收情況。

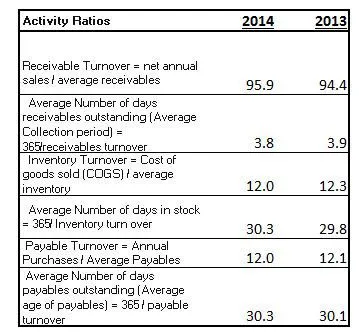

活動比率

活動比率顯示,Costco 在 2014 年改善了其收款時間。2013 年,應收賬款未清償天數的平均天數爲 3.9 天。2014 年,平均收款期改善了 0.1 天,達到 3.8 天。然而,2014 年,Costco 開始稍微延長庫存時間 — 平均庫存天數從 29.8 天增加到 30.3 天。另一個負面趨勢(儘管差異很小,幾乎可以忽略不計)是 Costco 的應付賬款未清償天數平均略有增加(增加了 0.2 天)。這表明該公司在 2014 年支付自己的賬單的速度較慢。

2017財年,應收賬款週轉率爲88.1倍,平均收款期爲4天,存貨週轉率爲11.4倍,平均庫存天數爲32天,應付賬款週轉率爲11.6倍,平均應付賬款未償還天數爲31天。總體而言,這些數字也表明Costco的財務狀況比幾年前略有惡化。

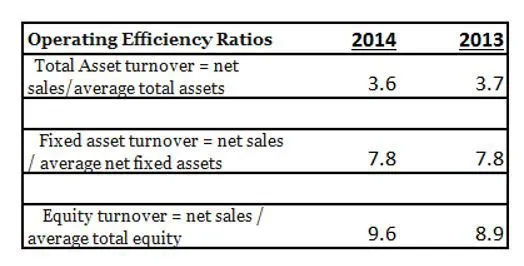

營業效率比率

運營效率比率描述了 Costco 的業務運營情況。換句話說,這些比率顯示了 Costco 如何高效地利用其資產或股權來創造收入。與去年同期相比,Costco 一直堅持部署其資產來創造銷售額。其股權週轉率從 2013 年到 2014 年呈現良好回升,從 8.9 上升至 9.6。這表明 Costco 每美元股權產生的銷售額更高,這是一個好兆頭。

2017 財年,總資產週轉率爲 3.5 倍,固定資產週轉率爲 6.9 倍,股權週轉率爲 11.7 倍 - 與 2014 年相比,其地位呈現出好壞參半的信號。

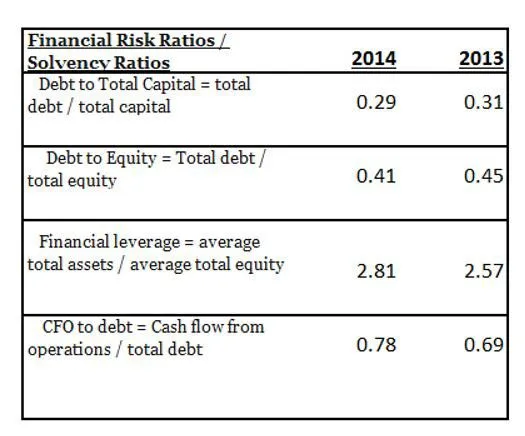

財務風險比率

財務風險比率顯示 Costco 的債務與資本和債務與股權比率較低,且呈積極趨勢。它還顯示,經營活動產生的現金流與總債務之比較高且正在改善,這是另一個積極趨勢。財務槓桿比率顯示,每 2.81 美元資產,就有 1.00 美元的股權融資(其餘部分則由 1.81 美元的債務融資)。雖然這個比率很高,但並不繁重。然而,如果這個比率繼續上升,Costco 可能無法負擔增加的利息成本。一般來說,股權融資並不比債務便宜。在當前低利率環境下,使用更多債務可能是明智之舉。

2017 財年,Costco 的債務資本比率爲 0.38,債務股權比率爲 0.62。

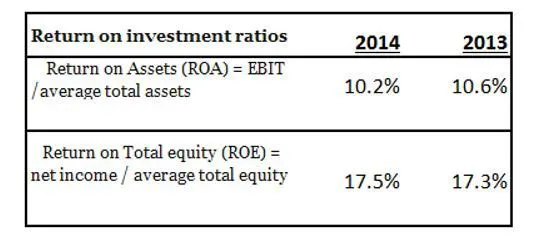

投資回報率

Costco 的投資回報率很高,並且呈現出一致的趨勢。孤立地看,這些比率意義不大。但是,隨着時間的推移,應該分析趨勢的變化。此外,這些比率非常特定於行業,需要與競爭對手進行比較。根據 Yahoo! Finance 的數據,Costco 的回報率與同行沃爾瑪和塔吉特持平或更好。有必要同時分析資產回報率和股本回報率,因爲資產回報率忽略了資本結構(債務與股本)。這很重要,因爲 Costco 可以獲得高資產回報率,但如果資產 100% 由股本或債務融資,那麼股東的回報可能會有很大差異。

2017 財年,Costco 的 ROE 約爲 25%。

結果摘要

Costco 擁有充足的流動性,特別是在短期內,但其 2013 年至 2014 年的庫存週轉率和應付賬款趨勢略顯負面。投資者和分析師應密切關注這些。該公司的運營效率趨勢一致且強勁,尤其是其股權週轉率。Costco 的財務風險比率表明,截至 2014 財年末,其風險狀況良好,趨勢爲正。最後,其回報率優於同行且一致。總體而言,Costco 的資產負債表似乎強勁且朝着正確的方向發展。從那時到 2017 年,該公司的財務狀況似乎表明質量略有下降,但這可能是由於多種因素造成的,包括業務增長和股價上漲。