中型股市場由處於商業週期中期的公司組成。這些公司已經擺脫了困擾早期公司的生存風險。通常,這一類別的公司市值在 20 億美元至 100 億美元之間。對於許多投資者來說,中型股是市場的最佳選擇,因爲它們具有巨大的增長空間,同時還承擔着可接受的風險水平。

如下圖所示,在過去 20 年中,中盤股的表現一直優於大盤股。在本文中,我們將重點關注過去 20 年市場上漲的重要時期中盤股的表現,以及爲什麼這個相對不受關注的羣體值得在幾乎所有投資組合中佔有一席之地。

TradingView.com

要點

- 對於許多投資者來說,中型股是市場的最佳選擇,因爲這些股票具有很大的增長空間,同時還具有可接受的風險水平。

- 中型股在較長時期內的表現優於大型股,年化率約爲 2.03%。

- 中型股的波動性比大型股高出約 15%。

中型股表現和整體市場興趣

從歷史上看,中型股的表現優於更受歡迎的大型股。根據標普道瓊斯指數的研究,以標普 400 中型股指數衡量的中型股在 1994 年 12 月 30 日至 2019 年 5 月 31 日期間的表現分別優於標普 500 指數和標普 600 指數,年化增長率分別爲 2.03% 和 0.92%。

儘管表現強勁,但不同規模的中型股板塊在散戶和直覺投資者中相對較少關注。根據該報告,中型股在共同基金領域也代表性不足。2003 年至 2018 年間,中型股板塊是唯一一個活躍基金數量下降的板塊。

仔細觀察月度回報率,在收盤價高於開盤價的月份中,中型股的回報率爲 3.49%,而大型股的回報率爲 3.17%。在上漲月份中,中型股的超額回報率爲 0.32%,遠高於在下跌月份中,中型股的超額回報率 -0.08%。換句話說,當月度價格下跌時,大型股和中型股之間的價格高度相關,而在價格上漲的月份中,中型股的表現優於大型股。

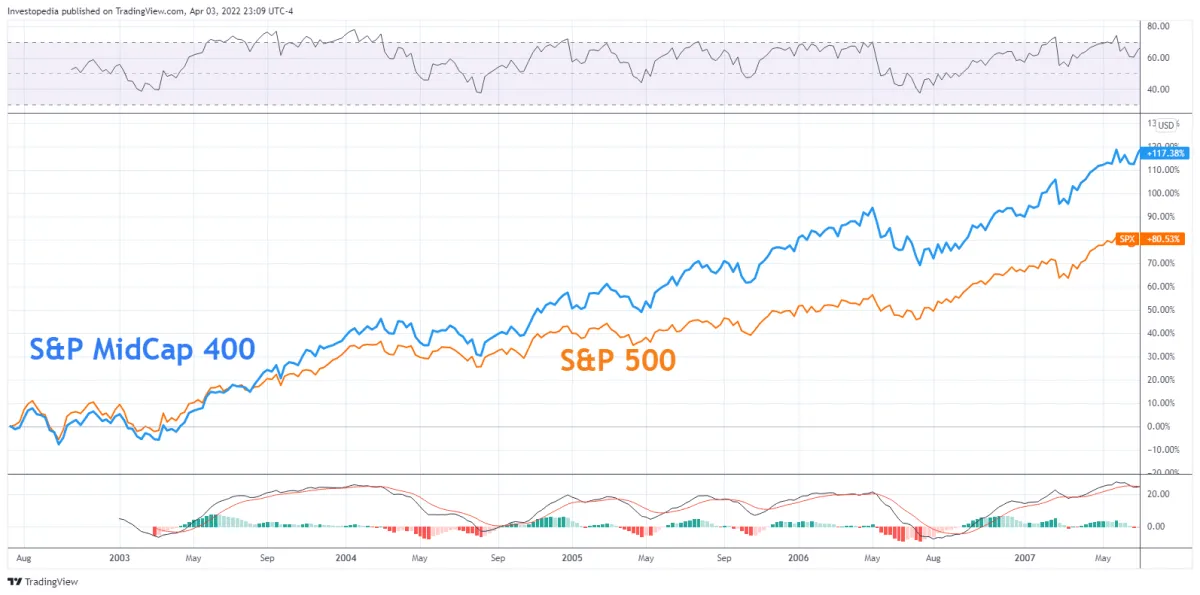

2002 年 7 月至 2007 年 7 月

在 2002 年 7 月至 2007 年 7 月的五年牛市期間,標準普爾 500 指數的年化回報率爲 15.0%,這得益於低利率和房地產市場繁榮等因素。自 1942 年以來,牛市平均持續時間爲 4.4 年,平均累計總回報率爲 154.9%。

槓桿率的提高,加上房地產行業抵押貸款支持證券的證券化,爲 2008 年的金融危機奠定了基礎。從下圖可以看出,從 2003 年秋季開始,以標準普爾 400 中型股指數爲代表的中型股指數表現強勁,遠遠超過大型股。如果深入研究歷史上的牛市,就會發現這裏顯示的圖表類型展示了兩組股票之間的典型表現差距,在大多數牛市中,這種差距似乎是常態。

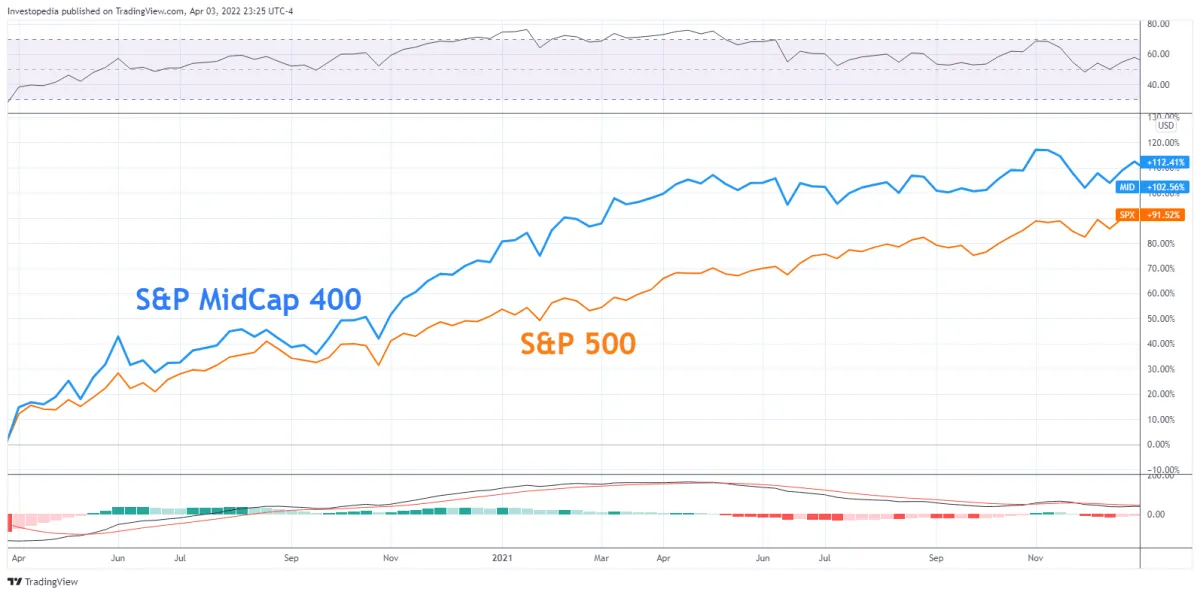

2009–2020

2009 年至 2020 年的牛市特點是緩慢而穩定,期間出現了幾次重大挫折。標普 500 指數的上漲趨勢持續了 11 年,年化回報率爲 15.8%,總回報率爲 400.5%。同樣,正如您從下圖中看到的那樣,在此期間,中型股公司的表現穩步優於大型股公司。此時,許多投資者關注相對波動性和風險。根據標普道瓊斯指數,中型股的波動性比大型股高出約 15%。從長遠來看,這種波動性對於大多數投資者來說可能是可以接受的,因爲每年的收益比標普 500 指數高出 2.03%。

然而,話雖如此,過去的表現並不能保證未來的表現,而且沒有兩個牛市完全相同。在 2009-2020 年牛市的後期,大盤股開始跑贏中盤股,這一趨勢將持續到反彈過程中。大盤股的強勁相對錶現主要是由成分股的行業細分推動的。以標準普爾 500 指數爲例,在科技股引領歷史高點的過程中,對科技股的強勁配置幫助其在這種市場時期表現出色。這張圖表很好地提醒了我們,在比較兩個不同的市場部分時,行業配置是另一個需要考慮的因素。

提示

中型股在投資組合多樣化方面很有用,因爲它們提供了增長和穩定性的平衡。

2020 年 3 月至 2022 年 3 月

新冠疫情改變了我們的生活和工作方式。2020 年 3 月的急劇下跌以及隨後在 2022 年初達到頂峯的牛市是金融史上另一個值得注意的時期。同樣,這一時期中型股表現強勁。從圖表中可以看出,在拋售後的幾個月裏,股價高度相關,因爲世界各地的投資者試圖評估疫情的長期影響。隨着對通脹和供應鏈瓶頸的擔憂在 2021 年底開始蔓延,中型股開始表現出上述例子中常見的優異表現。

歸納總結

在過去二十年的許多重大牛市中,中型股的表現都優於大型股。一些投資者可能會發現,當考慮到牛市期間實現的結果類型(如本文中提到的結果)時,增加的波動性是值得冒險的。雖然行業配置和其他因素確實對回報有影響,但中型股在過去二十年中表現出的一致性表明,這個關注度不足的市場部分值得仔細研究。

什麼是中型股?

中型公司處於業務生命週期的中期,這意味着早期發展通常帶來的風險不像以前那麼令人擔憂。雖然規模較小,但中型公司的隱含波動率確實高於大型公司。通常,這類公司的市值在 20 億美元到 100 億美元之間。

爲什麼相對於小盤股和大盤股,中盤股的關注度較低?

與其他市場板塊相比,中型股爲何不受重視,目前尚無明確答案。或許投資者天生更傾向於大盤股等家喻戶曉的股票,又或許小企業的利潤足以吸引投資者遠離更穩定的中型股板塊。根據標普道瓊斯指數,中型股板塊在共同基金領域也未得到充分重視。2003 年至 2018 年間,中型股板塊是唯一一個活躍基金數量下降的板塊。無論原因如何,中型股公司的表現都優於其他板塊,值得進一步關注。

什麼是牛市?

一般來說,如果市場比近期低點上漲 20% 或更多,則牛市存在。牛市通常與強勁、穩健和不斷增長的經濟並存。股票價格取決於未來利潤預期和公司產生現金流的能力。某些市場部分(例如中型股)往往表現良好。