指數投資變得越來越流行。投資者可以選擇跟蹤知名指數的基金,被動投資市場。多年來,跟蹤指數的基金數量急劇增加。

一些指數是市值加權的,例如 S&P 500 和 FTSE Russell 2000。其他指數是價格加權的,例如道瓊斯工業平均指數或道瓊斯指數。這些指數已成爲投資者許多投資工具的基礎,包括共同基金和交易所交易基金(ETF)。

指數投資的新選擇包括基本面加權指數,例如 FTSE RAFI US 1000 指數和 WisdomTree 美國股息指數,這些指數基於一項或多項財務指標,例如賬面價值、現金流、收入、銷售額或股息。 WisdomTree 還提供一對衡量美國和國際大型股價值指數的指數,這兩個指數均包含至少 300 家公司。這些基金爲投資者提供被動指數投資和主動管理基金的結合。

在本文中,我們回顧了使用基本面加權指數作爲投資工具的好處和風險。

資本化加權指數

資本資產定價模型(CAPM) 是許多指數模型的基礎,尤其是標準普爾 500 等資本加權指數。基本上,CAPM 假設每項投資的未來現金流量都可以確定。這有助於識別每種證券的真正價值。由於市場是有效的,它會正確地將資產的價格與其CAPM 確定的價值相匹配。有效市場理論指出,股票價格反映了市場在任何特定時間對公司潛在真實價值的最佳估計。

當真實價值不真實時

但如果價格最終高於或低於“真實價值”怎麼辦?這是否意味着真實值是錯誤的?不必要。相反,這意味着每種證券的交易價格將高於或低於其最終真實價值。如果每隻證券的交易價格高於或低於其真實價值,那麼市值加權指數將過度暴露於高於其真實公允價值交易的證券,而對低於其真實公允價值交易的資產暴露不足。

如果投資者將更多的資金投入高於公允價值的證券,而將更少的資金投入低於公允價值的證券,他們將獲得較低的回報。這也意味着資本加權指數產生的回報低於可能的回報。在市值加權指數中,每隻被高估的股票都被增持,而那些被低估的股票被低估。

分解價值

下面是一個示例,可幫助解釋資本加權指數與等權重指數相比的表現。在等權重指數中,被高估的股票被超買或低估的可能性是偶數。同等權重會低估每隻規模較大的股票,無論它是否昂貴,而增加每隻規模較小的股票,無論它是否昂貴。

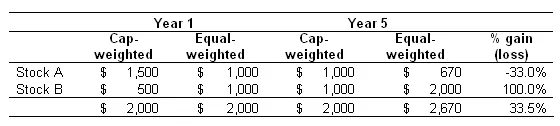

假設市場上只有兩隻股票,根據 CAPM,每隻股票的真實價值都是 1,000 美元。一隻股票的市場估值爲 500 美元,而另一隻股票的市場估值爲 1,500 美元。市值加權指數將把總投資組合的 25% 放在被低估的股票上,將總投資組合的 75% 放在被高估的股票上。等權重指數要求投資者在其投資組合中的每隻股票上投入相同的金額。換句話說,無論被高估還是被低估,每隻股票都將佔投資組合的 50%。

五年後,估值錯誤得到糾正,兩隻股票的估值均達到 1,000 美元。在這種情況下,如果您的投資組合基於資本加權指數,那麼您的回報將爲零。另一方面,將資金投入等權重指數的投資者將獲得 33.5% 的回報。價格較低的股票將爲投資組合賺取 1,000 美元,而價格較高的股票將爲投資組合損失 330 美元。下表介紹了此示例。

這就是基本面加權指數提供替代方案的地方。 Robert Arnott、Jason Hsu 和 Phillip Moore 於 2005 年發佈的一項研究《基本面指數化》認爲,在研究期間的 43 年裏,基本面加權指數的表現優於標準普爾 500 指數(一種傳統的資本加權指數),每年上漲約 1.97%從 1962 年到 2004 年。研究中使用的基本因素是賬面價值、現金流、收入、銷售額、股息和就業。

雖然 1.97% 的差異看似微不足道,但如果綜合起來,投資者的投資組合規模可以在 35 年內翻倍。顯然,與傳統的資本加權回報相比,這代表了更好的回報。請記住,研究表明許多共同基金的表現遜於整體市場。因此,多年來,投資者將長期投資放在何處會產生真正的影響,儘管此回測不包括費用和稅收的影響。

積極的一面

支持基本面加權指數的論點是,股票價格並不總是公司真實潛在價值的最佳估計。價格可能受到投機者、動量交易者、對沖基金和出於與基本面無關的原因(例如出於稅收目的)買賣股票的機構的影響。這些影響可能會影響股票價格數天或數年,從而難以制定能夠持續產生卓越回報的投資策略。

該理論認爲,如果一隻股票的價格由於與其基本面無關的原因而下跌,那麼儘管不確定,但增持該股票很可能會產生高於平均水平的回報。同樣,價格漲幅超過基本面的股票表明價格過高的股票可能會跑輸大市。

與資本加權指數一樣,基本面指數不需要投資者分析標的證券。然而,它們必須定期進行重新平衡,方法是購買更多價格下跌超過基本指標(例如支付的股息)的公司股票,並出售價格上漲超過基本指標的公司股票。

隨着更多指數的創建,投資者將有新的投資選擇來滿足他們的投資需求和個人風格。收入投資者可能會考慮基於股息的指數,而成長型投資者可能會青睞他們認爲增長速度快於整體市場的行業。

反對的論點

那麼基本面加權指數投資有哪些缺點呢?首先,基於基本面加權指數的自有資金成本可能高於資本加權指數。由於基本面加權指數還很年輕,因此沒有足夠的歷史來評估這種增加的費用是否會持續下去。基本面加權指數的支持者聲稱,由於需要調整投資組合以匹配基本面因素,因此基本面加權指數的換手率將高於資本化加權指數。然而,他們尚未達到大型指數基金的成本效率。因此,由於規模較小,他們的費用可能會更高。它們必須通過買賣股票定期重新平衡,以使基金符合指數,並且它們將產生類似於資本加權指數的交易費用。因此,隨着基本面加權指數達到資本化加權指數的規模,其投資成本可能會下降。

對基本面指數的另一個批評是,這種新方法可能無法通過時間的考驗,因爲市場有很強的迴歸均值的傾向。這意味着無論投資者選擇哪種方法,隨着時間的推移,他們都可能會產生類似的結果。

基本面指數的信徒指出,達特茅斯塔克商學院的肯尼思·弗倫奇和芝加哥大學的尤金·法瑪進行的反覆研究表明,小盤股和價值股在最重要的歷史時期表現優於其他證券,並且尚未表現出向均值。這並不意味着它不會發生;這只是意味着,如果投資者瞭解風險,就有機會利用基本面加權指數擊敗市場。看來本傑明·格雷厄姆和他的弟子沃倫·巴菲特多年前就明白了這個概念。格雷厄姆曾說過:“從短期來看,市場是一臺投票機,但從長遠來看,它是一臺稱重機。”

基本面加權指數變得越來越受歡迎,因此,通過共同基金和 ETF投資這些指數的新方法出現了。對基於基本面加權指數的基金感興趣的投資者應像對待任何其他投資一樣對待這些投資機會。他們應該在投入資金之前進行必要的分析。根據個人情況,這包括瞭解全球和區域經濟的表現、尋找提供最佳機會的行業以及評估提供最佳潛在回報的基本面。

結論

最後,要相信基本面加權基金將跑贏共同基準標準普爾 500 指數,投資者必須相信兩個假設:

- 無論何種原因造成估值錯誤,導致基本面加權指數具有較高的歷史回報,都將繼續下去(價值投資不會迴歸均值);和

- 市場將認識到,被高估的股票最終將恢復到均值,而不是繼續被高估。

如果您認爲市場爲那些關注價值、增長或收入的人提供了更好的機會,那麼投資基於基本面加權指數的基金和 ETF 可能是您的一個不錯的選擇。它們使投資者有機會投資於由可能跑贏整體市場的指數所代表的混合公司。根據指數的不同,如果指數表現不佳,他們也可能會承擔更多風險。就像評估股票的基本面一樣,投資者需要通過評估指數和可能產生的成本來做好功課。無論如何,價值、增長和收入投資者都有可行的投資選擇可供考慮。