想要估算房地產投資信託基金 (REIT) 價值的投資者會發現,每股收益(EPS) 和市盈率(P/E) 等傳統指標並不適用。

對於房地產投資信託基金來說,更可靠的方法是稱爲運營資金(FFO)的數字。以下是您需要了解的有關 REIT FFO(或 FFO REIT)的信息。

要點

- 每股收益 (EPS) 和市盈率等傳統指標並不是估算 REIT 價值的可靠方法。

- 更好的衡量標準是運營資金 (FFO),它可以對摺舊、優先股股息和分配進行調整。

- 最好將 FFO 與增長率、股息歷史和債務比率等其他指標結合使用。

房地產投資信託基金損益表

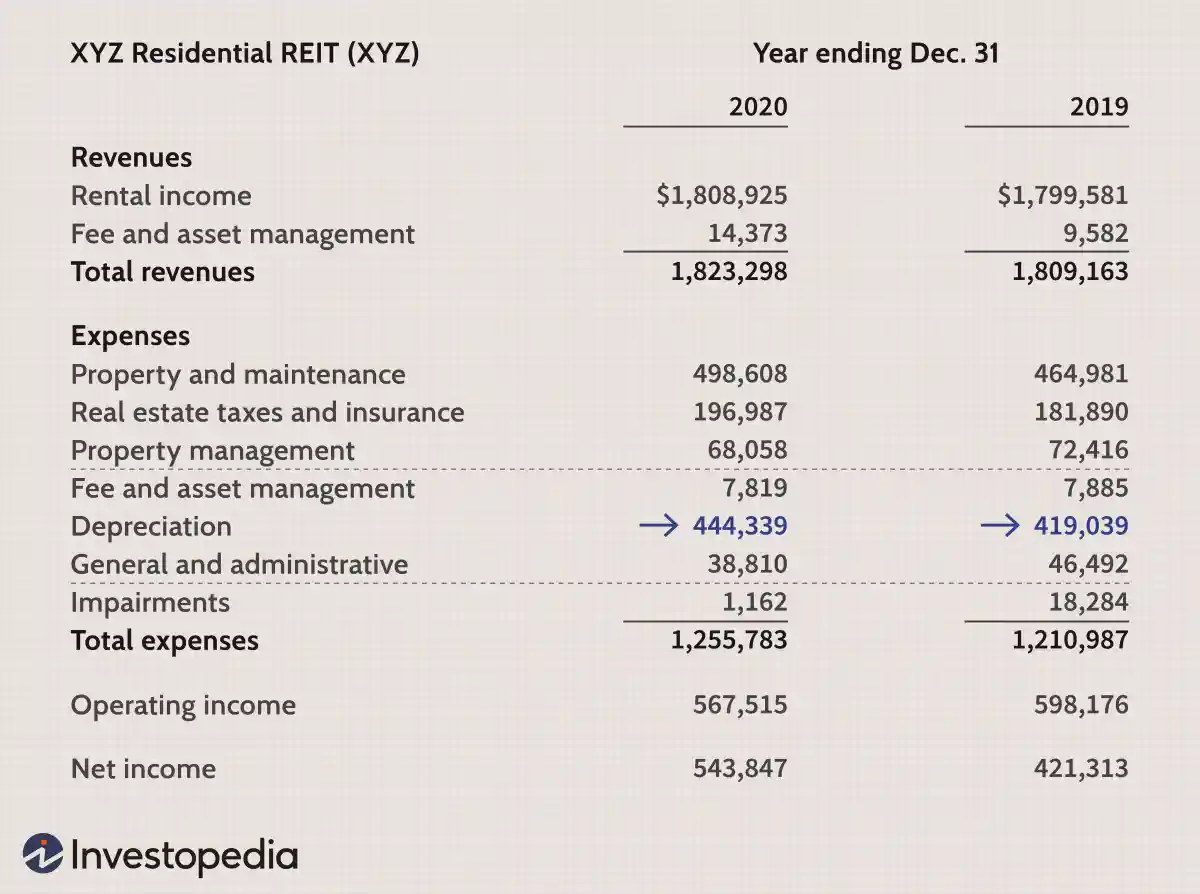

讓我們首先看一下 XYZ Residential (XYZ)(一個虛構的住宅 REIT)的損益表摘要。

從 2019 年到 2020 年,XYZ Residential 的淨利潤(或“結論”)增長了近 30%(+ 122,534 美元至 543,847 美元)。然而,這些淨收入數字包括折舊費用,這是重要的項目。

對於大多數企業來說,折舊是一種可接受的非現金費用,用於分配前期投資成本。但房地產與大多數固定廠房或設備投資不同,因爲房地產很少貶值,而且經常升值。

因此,淨收入——因折舊而減少的衡量標準——是衡量業績的一個較差指標。因此,通過運營資金(FFO)(不包括折舊)來判斷房地產投資信託基金是有意義的。

運營資金 (FFO)

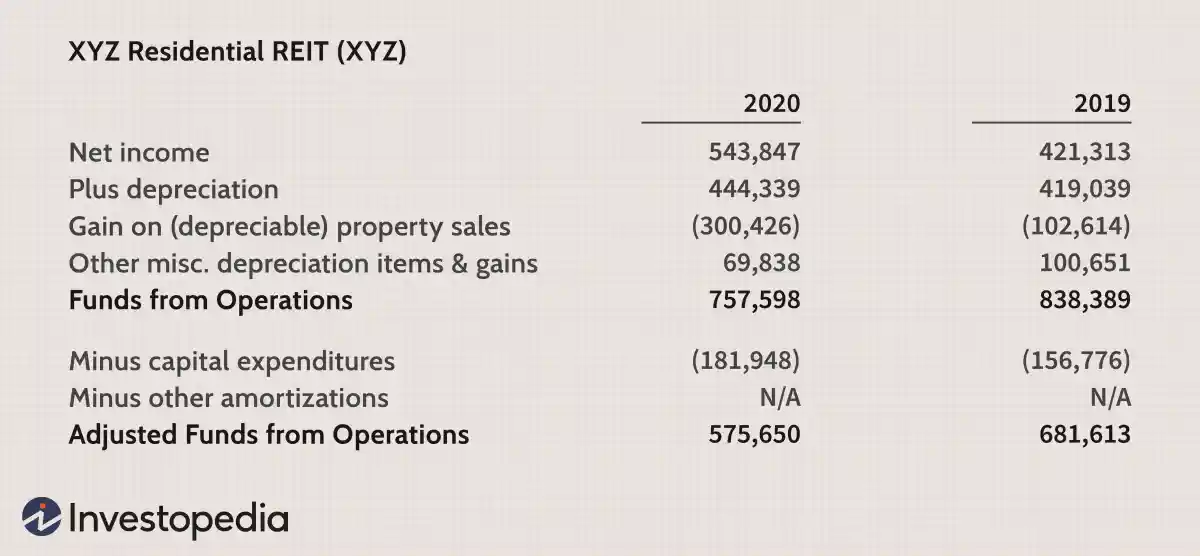

公司需要對腳註中報告的 FFO 與淨利潤進行調節。一般計算包括將折舊加回淨收入並減去應折舊財產的銷售收益。

我們減去這些收益,假設它們不是經常性的,因此不會對房地產投資信託基金的可持續股息支付能力做出貢獻。 2019 年和 2020 年 FFO 淨利潤調節表(爲了清晰起見,刪除了小項目)如下:

很明顯,在加回折舊並減去財產收益後,2019 年運營資金 (FFO) 約爲 838,390 美元,2020 年約爲 758,000 美元。

FFO 必須報告,但它有一個弱點:它不扣除維持現有物業組合所需的資本支出。股東持有的房地產必須得到維持(例如粉刷公寓),因此 FFO 並不完全是扣除所有費用和支出後剩餘的真實剩餘現金流。

因此,專業分析師使用一種稱爲調整後運營資金 (AFFO)的指標來估算 REIT 的價值。儘管 FFO 很常用,但專業人士傾向於關注 AFFO,原因有二:

- 它是對股東可用剩餘現金流的更精確衡量,因此是評估價值的更好“基數”。

- 它是真實的剩餘現金流,可以更好地預測房地產投資信託基金未來支付股息的能力。

AFFO 沒有統一的定義,但如上所述,大多數計算都會減去資本支出。就 XYZ Residential 而言,從 FFO 中減去近 182,000 美元,即可獲得 2020 年的 AFFO。該數字通常可以在 REIT 的現金流量表中找到。它被用來估計維護現有財產所需的現金,儘管仔細研究特定財產可以產生更準確的信息。

每股收益和市盈率等傳統指標在估計房地產投資信託基金的價值時並不可靠。

FFO 和/或 AFFO 的增長

當我們掌握 FFO 和 AFFO 並尋找一項或兩項指標的預期增長時,我們可以更準確地估計 REIT 的價值。這需要仔細審視房地產投資信託基金及其行業的潛在前景。評估房地產投資信託基金增長前景的具體細節超出了本文的範圍,但以下是一些需要考慮的來源:

- 租金上漲的前景。

- 提高/維持入住率的前景。

- 計劃升級/高檔房產。一種流行且成功的策略是收購低端物業並對其進行升級以吸引更高質量的租戶;更好的租戶會帶來更高的入住率、更少的驅逐和更高的租金。

- 外部增長前景。許多 REITs 通過收購促進 FFO 增長。儘管如此,說起來容易做起來難,因爲房地產投資信託基金必須分配其大部分利潤,而且通常不持有大量現金儲備。然而,許多房地產投資信託基金成功地削減了投資組合,並出售表現不佳的房產,爲收購價值被低估的房產提供資金。

將倍數應用於 FFO/AFFO

REIT 的總回報來自兩個來源:支付的股息和價格升值。預期價格升值可進一步分爲兩個部分:FFO/AFFO 的增長以及價格與 FFO 或價格與 AFFO 倍數的擴大。

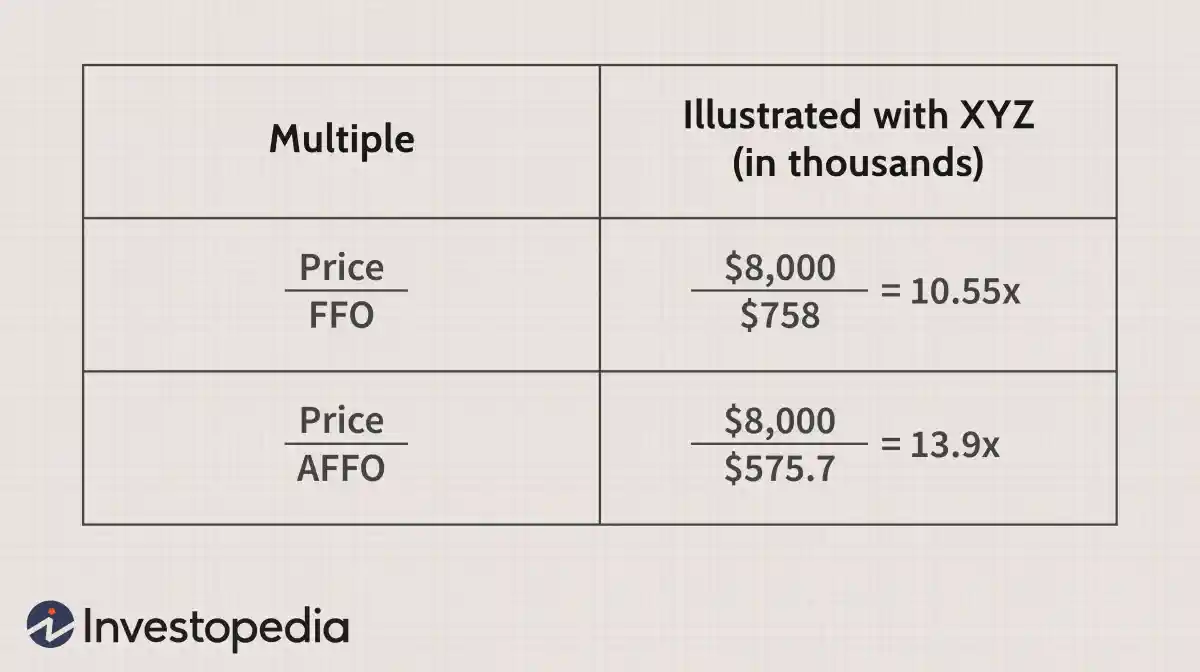

讓我們看看 XYZ 的倍數。請注意,我們顯示的是價格除以 FFO,實際上是市值除以 FFO。本例中 XYZ 的市值(股票數量乘以每股價格)約爲 800 萬美元。

特別注意事項

除了與行業同行進行直接比較之外,我們如何解釋這些倍數?與市盈率倍數類似,解釋價格與 FFO 或價格與 AFFO 倍數並不是一門精確的科學。倍數因市場狀況和特定房地產投資信託子行業而異。而且,與其他股票類別一樣,我們希望避免買入過高的市盈率。

除了支付的股息外,價格上漲還分爲兩個來源:FFO/AFFO 的增長或估值倍數的擴大(價格與 FFO 或價格與 AFFO 的比率)。在尋找具有良好 FFO 增長前景的 REIT 時,我們應該同時考慮這兩個來源。

例如,如果FFO增長10%,並維持10.55倍的倍數,則價格將增長10%。然而,如果倍數擴大約 5% 至 11 倍,則價格升值將約爲 15%(10% FFO 增長 + 5% 倍數擴張)。

一個有用的練習是取價格與 AFFO 倍數的倒數,即 1 ÷ [價格/AFFO] = AFFO/價格。這相當於 XYZ Residential 的 7.2%(575.7 美元 ÷ 8,000),稱爲“AFFO 收益率”。爲了評估 REIT 的價格,我們可以將 AFFO 收益率與:

- 市場的現行資本化率或“資本化率”

- 我們對 REIT FFO/AFFO 增長的估計

資本化率是一個通用數字,告訴投資者市場目前爲房地產支付的費用。例如,8% 意味着投資者通常支付每個房地產淨營業收入 (NOI) 的 12.5 倍 (1 ÷ 8%) 左右。

假設市場的資本化率約爲 7%,而我們對 XYZ 的 FFO/AFFO 的增長預期爲令人興奮的 5%。鑑於 AFFO 的計算收益率爲 7.2%,我們可能正在尋找一項不錯的投資,因爲與市場資本化率相比,我們的價格是合理的。 (甚至更高一點,這樣更好。)

此外,我們預期的增長最終應轉化爲更高的股息和價格。事實上,如果所有其他投資者都同意我們的評估,XYZ 的價格將會高得多,因爲它需要更高的倍數來納入這些增長預期。

運營資金 (FFO) 與運營現金流 (CFO) 相同嗎

什麼是調整後的 FFO (AFFO)?

調整後的 FFO (AFFO) 通過考慮租金上漲等間接成本來修改 REIT 的 FFO。 AFFO 通常比 FFO 更受歡迎,因爲它是一個更全面的指標。

FFO 和 AFFO 的公式是什麼?

FFO的計算公式爲:

FFO = 淨收入 + 攤銷 + 折舊 - 房地產銷售的資本收益

儘管沒有一個標準公式,但 AFFO 的計算通常如下所示:

AFFO = FFO + 租金上漲 - 資本支出 - 日常維護費用

結論

當考慮運營資金(FFO)而不是淨利潤時,房地產投資信託基金的評估會更加清晰。潛在投資者還應計算調整後的運營資金(AFFO),其中扣除維持房地產投資組合所需的可能支出。 AFFO 提供了衡量 REIT 的股息支付能力和增長前景的絕佳工具。