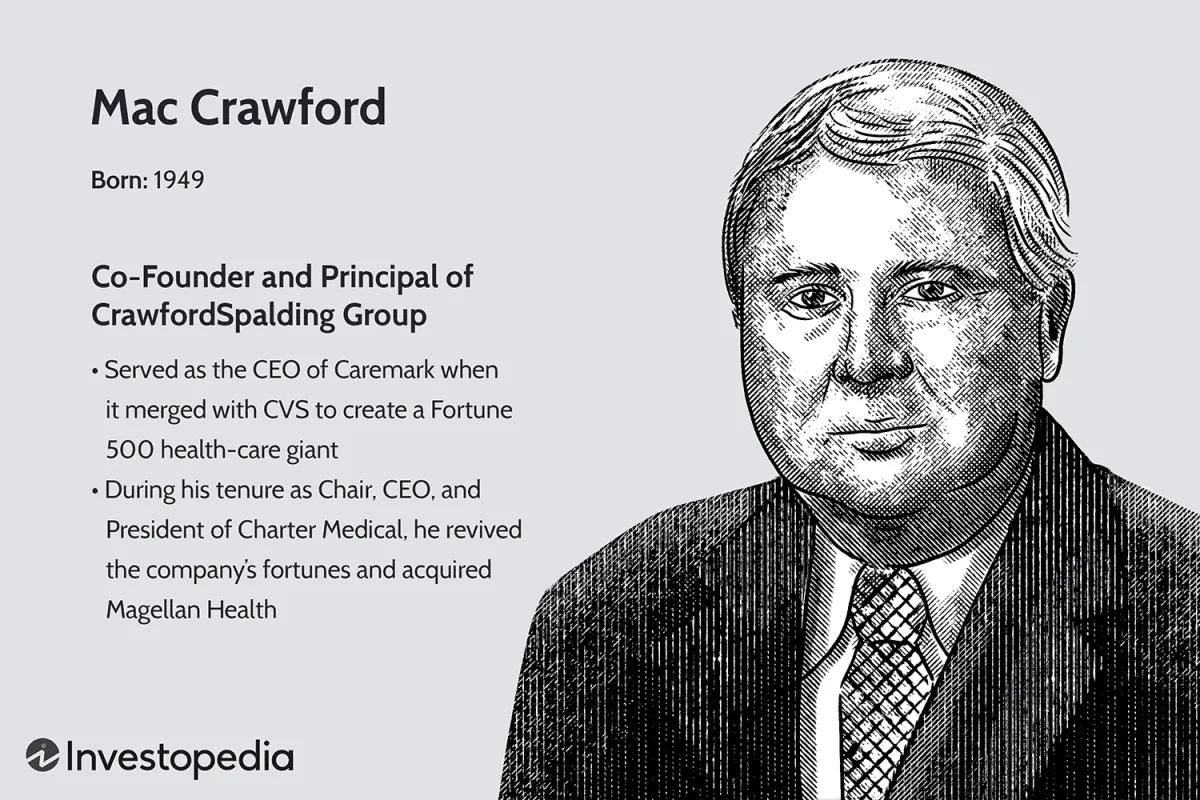

埃德温·“麦克”·克劳福德 (Edwin "Mac" Crawford) 被誉为医疗保健行业最成功的扭亏为盈的首席执行官和并购(并购)专家之一,他职业生涯的前 15 年(1971 年至 1986 年)在金融和工业领域度过了一系列注册会计师(CPA)、首席财务官(CFO) 和总裁职位。

克劳福德在医疗保健领域的传奇职业生涯始于 1990 年,当时他被招募来扭转特许医疗公司 (Charter Medical) 的局面,该公司是一家陷入困境的精神病医院所有者和经营者。在他的七年任期内,他将 Charter 从一家破产企业转变为美国最大的行为健康服务公司

Crawford 还被称为董事长兼首席执行官,他将 MedPartners 从一家管理严重不善、经营亏损巨大的公司转变为 Caremark Rx,这是美国最大的处方福利管理(PBM) 和邮购制药公司之一,然后策划了 26.5 美元的收购与 CVS 合并,创建了价值 750 亿美元的财富 20 强公司 CVS Caremark。

自 2007 年辞去 CVS Caremark 董事长职务以来,Crawford 一直担任 CrawfordSpalding 的负责人,这是一家专注于扭转陷入困境的企业的投资银行咨询公司。他还与激进对冲基金 JANA Partners 合作,投资表现不佳的医疗保健公司。

要点

- 埃德温·“麦克”·克劳福德被誉为医疗保健行业最成功的扭亏为盈的首席执行官和并购专家之一。

- 在他在医疗保健行业的第一个职位中,克劳福德将破产的精神病医院所有者和经营者 Charter Medical 转变为美国最大的行为健康服务公司——他在七年内做到了这一点。

- Crawford 还因将 MedPartners(一家管理不善、经营亏损巨大的公司)转型为 Caremark Rx(一家领先的 PBM 和邮购制药公司)而闻名,然后策划以 265 亿美元的价格出售给 CVS,创建了 CVS Caremark(一家价值 75 美元的公司)。财富 20 强公司。

教育和早期职业

Edwin "Mac" Crawford(生于 1949 年)在阿拉巴马州奥本大学获得会计学士学位(1971 年),获得注册会计师 (CPA) 资格,并加入 Arthur Young(四大会计师事务所安永会计师事务所的前身公司) ),他在那里花了 10 年时间(1971 年至 1981 年)磨练自己的商业和财务管理技能。

离开 Arthur Young 后,Crawford 在一家会计师事务所(GTI,1981 年至 1985 年)和一家位于阿拉巴马州的机器制造商(Oxylance Corporation,1985 年至 1986 年)担任首席财务官 (CFO) 五年。

1986 年,克劳福德被聘为佐治亚州 Mulberry Street Investment Company 的总裁,他花了四年时间管理该公司的房地产、O&G(石油和天然气)以及风险投资。

Charter Medical 和 Magellan Health(1990 年至 1997 年)

Crawford 在医疗保健领域的传奇职业生涯始于 1990 年,当时他被 Charter Medical Corporation 聘为医院运营执行副总裁,该公司是一家总部位于佐治亚州的公司,在美国和欧洲拥有 100 多家精神病和急症护理医院。在他七年的任期内,他将 Charter 从一家苦苦挣扎的精神病医院所有者和经营者转变为美国最大的行为健康服务公司

当克劳福德于 1990 年加入时,Charter 由于严重的财务、法律和领导力问题而面临破产,这些问题包括医疗保险和医疗补助欺诈的指控,以及声称员工持股计划(ESOP) 为购买的 1,180 万股 Charter 股票多付的诉讼来自董事长兼首席执行官 William Fickling 及其亲属。除此之外,尽管 20 世纪 90 年代初医院行业面临管理式医疗带来的前所未有的成本控制冲击,但首席执行官 Fickling 仍继续向无利可图的住院设施投入资金,造成了更大的损失。

尽管 Crawford 在 1990 年还是医疗保健方面的新手,但他在 Charter 快速制定和执行了跨企业战略,以控制运营成本并重新调整业务,因此受到了业内人士和分析师的称赞。带着重组公司的紧急任务,克劳福德很快意识到,随着行业转向管理式护理,精神科和急症护理患者被从住院设施转移到更便宜的项目中,Charter 需要一种全新的模式来提供具有成本效益的服务不断增长的门诊和家庭医疗保健市场中的行为医疗保健。在领导 Charter 通过美国破产法第 11 章破产和重大重组后,克劳福德于 1992 年晋升为总裁兼首席运营官 (COO)。1993 年 3 月,他接替威廉·菲克林 (William Fickling) 担任董事长兼首席执行官 (CEO)。

克劳福德一接任首席执行官,就开始出售急症护理设施和精神病医院,加强查特的门诊和家庭护理服务,并与大型医疗保健系统建立合作伙伴关系,以管理其行为健康服务。 1995 年,克劳福德领导收购了 Charter 在行为健康服务领域的竞争对手之一——总部位于佛罗里达州的麦哲伦健康服务公司。在将麦哲伦的精神病住院业务出售给传奇交易撮合者理查德·雷恩沃特的Crescent Real Estate Equities 后,他用所得收益偿还了查特的剩余债务。随着查特的财务状况得到清理,合并后的公司于 1995 年 10 月更名为麦哲伦健康服务公司,克劳福德担任董事长、首席执行官兼总裁。

在接下来的两年里,前麦哲伦精神病医院的出售为收购其他小型竞争对手提供了资金,包括 Green Spring Health Services (1995) 和 Aetna 的行为健康部门 (1997),使麦哲伦成为美国行为健康领域最大的管理式医疗公司到 1997 年。

MedPartners 和 Caremark Rx(1998 年至 2007 年)

基于他对 Charter-Magellan 的成功扭亏为盈,克劳福德于 1998 年 3 月被任命为 MedPartners 的董事长兼首席执行官,该公司是一家医生实践管理(PPM) 企业,三个月前该公司因美国西部业务遭受 8.4 亿美元的巨额运营损失而破产。据报告,债务超过 18 亿美元。

MedPartners 曾是华尔街的宠儿,其财富在 1998 年初遭遇暴跌,当时 PPM 领域潜在合并合作伙伴 PhyCor 的尽职调查团队发现,“合并和重组储备金已被耗尽,无法达到盈利数字”。 PhyCor 团队还描述了 MedPartners 加州业务的“可怕”管理不善,包括系统“混乱”、储备金“不足”来支付即将到来的账单,以及“数以千计的未付索赔”。也许最让 PhyCor(和华尔街)感到震惊的是“MedPartners 的高级管理层并不知道公司有多糟糕。”

1998 年 1 月,即 Crawford 入职前三个月,PhyCor 终止了合并,MedPartners 宣布在加州支付 1.15 亿美元的重组费用,并且未来收益远低于预期。几乎立刻,该股暴跌 45%,首席执行官拉里·雷·豪斯 (Larry Ray House) 被解雇。当克劳福德上任后,巨额经营亏损的全部情况开始浮出水面。这家加州企业“每年损失 2 亿美元”,“股东和医生的诉讼开始堆积如山”。

面对 1997 年底扭亏为盈的 8.21 亿美元净亏损,克劳福德宣布打算在三年内出售 MedPartners 的整个 PPM 业务,并将公司的重点重新集中在一个现金流量大的盈利部门:24 亿美元的处方福利管理 (PBM) 部门是 MedPartners 1996 年收购 Caremark 时所收购的。

与陷入困境的 PPM 行业不同,像 Caremark 这样的处方福利管理(PBM) 企业充当中介机构,代表雇主和保险公司与制药公司协商折扣,Crawford 立即看到了 PBM 在动荡的、削减成本的医疗保健市场中的潜力。 20世纪90年代末。为了反映整个企业范围内向 PBM 的转变,MedPartners 更名为 Caremark Rx,Crawford 在接下来的一年里卖掉了几乎所有的美国医生诊所,其中包括解雇了数千名员工。

在接下来的六年里,Crawford 将一家管理不善、现金大量流失的公司转变为美国最大的 PBM 和邮购制药公司之一。在他的领导下,Caremark Rx 的收入从 1998 年的 24 亿美元增长到 2003 年的 90 亿美元。到 2004 年,几乎所有债务都还清了,该公司有能力收购 PBM 竞争对手 AdvancePCS,此次合并使 Caremark Rx 成为美国最大的 PBM 公司,年收入超过 230 亿美元。

CVS Caremark (2007)

2007 年,Crawford 精心策划以 265 亿美元的价格将 Caremark Rx 出售给连锁药店 CVS,以全股票交易的方式创建了一家财富 20 强公司,年收入估计为 750 亿美元。该交易被称为“对等合并”,将 Caremark 的药品福利管理服务与美国最大的连锁药店合并为一家新公司 CVS Caremark。合并后,Crawford 被任命为 CVS Caremark 主席,但同年晚些时候从董事会退休。

克劳福德斯伯丁集团(自 2008 年起)

2008 年,克劳福德创立了克劳福德斯伯丁集团 (CrawfordSpalding Group),这是一家专注于扭转陷入困境的企业的投资银行咨询公司。除了提供战略、管理和金融服务外,CrawfordSpalding 还投资于某些陷入困境的客户公司。他在新咨询公司的联合创始人是两位前 CVS Caremark 高管:前战略执行副总裁 Bill Spalding 和他的儿子 Drew Crawford,前承保和分析高级副总裁。

JANA Partners 和 WL Ross & Co. LLC

自 CVS Caremark 退休以来,Crawford 曾与JANA Partners进行多项医疗保健投资,JANA Partners 是Barry Rosenstein于 2001 年创立的激进对冲基金。作为行业资深人士和扭亏为盈专家,Crawford 作为股东激进分子(即投资者)具有很高的可信度。他们购买了上市公司的大量股份,并在董事会中占有一席之地,以影响公司的运营方式——通常是因为他们认为从财务或领导力的角度来看,公司管理不善。如果董事会抵制拟议的变更,积极分子可以使用各种进攻性策略来迫使变更,例如媒体宣传、诉讼或代理权争夺:说服其他股东允许他们使用代理投票来反对董事会。

Crawford 与 JANA 合作,参与的范围包括在Labcorp (临床实验室网络)和Team Health Holdings (医生服务组织)的董事会中任职,以及在 Team Health 首席执行官遴选委员会任职。作为 JANA 的合伙人,克劳福德也对董事会施加了更加自信的压力。例如,2021 年,总部位于阿拉巴马州的Encompass Health (一家价值 64 亿美元的住院和门诊医院网络)计划剥离家庭健康和临终关怀部门,克劳福德与 JANA 合作,推动该公司寻求合并。 Crawford 和 JANA Partners 均投资了 Encompass(JANA 持股超过 2%),路透社在 2021 年 12 月报道称,Crawford“私下表示,如有必要,他将准备加入 Encompass 董事会,作为持不同政见者名单的一部分(董事)”。

CVS Caremark 之后,Crawford 还与亿万富翁投资者Wilbur Ross合作,后者在Rothschild Investments担任破产重组顾问长达 25 年。 2010 年,克劳福德和罗斯宣布成立 Crawford-Ross,这是一家共同投资和重组医疗保健公司的合资企业。罗斯除了表示他的公司“准备投资超过 10 亿美元来支持 Mac 和他的团队,因为我们共同在医疗保健领域建立了重要地位”,“鉴于他在成功重组和运营医疗保健业务方面的记录,(克劳福德)是最有能力寻找并利用最近医疗保健立法造成的混乱所创造的机会的高管。”

克劳福德认为重组中最有价值的商品是什么?

在 2004 年《田纳西州报》的一篇文章中,Crawford 引用了 Caremark 的 PBM 业务产生大量现金的事实作为他认为该业务具有最高增长潜力的原因。 “任何时候进行重组,都需要现金流。现金是一种有价值的商品。”

克劳福德获得过哪些奖项?

基于克劳福德在挽救陷入困境的公司并使其扭亏为盈方面所取得的令人印象深刻的业绩记录,《机构投资者》连续三年(2005 年、2006 年和 2007 年)将克劳福德评为医疗保健技术和分销领域表现最佳的首席执行官。

克劳福德的慈善事业是什么?

2008年,克劳福德在弗吉尼亚州华盛顿与李大学设立了克劳福德家族院长职位,为威廉姆斯商业、经济和政治学院的院长和教员提供“有竞争力的薪水”。

综述

当 Crawford 受聘重组 Charter Medical 时,他完全是一个医疗保健新手,业内人士和分析师都对他如此迅速地认识到行业需求的转变印象深刻,这种转变将使 PBM 在削减成本的医疗保健市场中成为高增长业务。 20世纪90年代末。

2006 年,当 Crawford 精心策划的 CVS 与 Caremark 合并宣布时,《华尔街日报》预测,这个新的“庞然大物”将控制“每年 10 亿份处方药的配发——超过美国总量的四分之一”。到2012年,CVS Caremark在美国零售处方药中的份额为17.25%;到 2021 年,这一比例将达到 38.55%。

2008 年,克劳福德与《纽约时报》讨论了他在陷入困境的杠杆收购市场中的 CrawfordSpalding 战略,他预计能够从这场动荡中获益。 “在混乱的情况下我仍处于最佳状态。”