期权的执行价格是可以执行看跌期权或看涨期权的价格。它也称为执行价格。选择执行价格是投资者或交易者在选择特定期权时必须做出的两个关键决定之一(另一个是到期时间)。执行价格对您的期权交易的结果有着巨大的影响。

要点:

- 期权的执行价格是可以执行看跌期权或看涨期权的价格。

- 相对保守的投资者可能会选择等于或低于股价的看涨期权执行价格,而风险承受能力较高的交易者可能更喜欢高于股价的执行价格。

- 同样,等于或高于股票价格的看跌期权执行价格比低于股票价格的执行价格更安全。

- 选择错误的执行价格可能会导致损失,并且当执行价格进一步处于虚值状态时,这种风险就会增加。

执行价格考虑因素

假设您已确定要进行期权交易的股票。您的下一步是选择期权策略,例如买入看涨期权或卖出看跌期权。然后,确定执行价格时最重要的两个考虑因素是您的风险承受能力和您期望的风险回报回报。

风险承受能力

假设您正在考虑购买看涨期权。您的风险承受能力应决定您是否选择实值 (ITM) 看涨期权、平价 (ATM) 看涨期权或虚值 ( OTM ) 看涨期权。 ITM 期权对标的股票的价格具有更高的敏感性(也称为期权增量)。如果股票价格上涨一定数额,则 ITM 看涨期权的收益将高于 ATM 或 OTM 看涨期权。但如果股价下跌,则 ITM 期权较高的 Delta 值也意味着,如果标的股票价格下跌,其跌幅将超过 ATM 或 OTM 看涨期权。

然而,ITM看涨期权的初始价值较高,因此实际上风险较小。价外看涨期权的风险最大,特别是当它们接近到期日时。如果 OTM 看涨期权在到期日之前持有,则它们将毫无价值。

风险回报

您期望的风险回报仅仅意味着您想要在交易中承担风险的资本金额以及您预计的利润目标。 ITM 调用可能比 OTM 调用风险更小,但成本也更高。如果您只想在看涨期权交易想法上投入少量资金,那么 OTM 看涨期权可能是最好的选择,请原谅双关语。

如果股票飙升超过执行价格,OTM 看涨期权的百分比收益可能比 ITM 看涨期权大得多,但成功的机会比 ITM 看涨期权要小得多。这意味着,尽管您投入较少的资金来购买 OTM 看涨期权,但您损失全部投资的可能性比 ITM 看涨期权要高。

考虑到这些因素,相对保守的投资者可能会选择 ITM 或 ATM 看涨期权。另一方面,具有高风险承受能力的交易者可能更喜欢价外看涨期权。下一节中的示例说明了其中一些概念。

行使价选择示例

让我们考虑一下通用电气的一些基本期权策略,该公司曾经是许多北美投资者的核心持股。自 2007 年 10 月开始的 17 个月内,GE 的股价暴跌超过 85%,并于 2009 年 3 月跌至 16 年来的最低点 5.73 美元,原因是全球信贷危机危及了其子公司 GE Capital 的地位。该股稳步复苏,2013 年上涨 33.5%,2014 年 1 月 16 日收盘价为 27.20 美元。

假设我们想要交易 2014 年 3 月的期权;为了简单起见,我们忽略买卖差价并使用截至 2014 年 1 月 16 日的 3 月期权的最后交易价格。

2014 年 3 月 GE 的看跌期权和看涨期权价格如下表 1 和表 3 所示。我们将使用这些数据来选择三种基本期权策略的执行价格——买入看涨期权、买入看跌期权和卖出备兑看涨期权。它们将由两位风险承受能力差异很大的投资者——保守派卡拉和风险派瑞克——使用。

案例一:买入看涨期权

Carla 和 Rick 看好 GE 并愿意购买 3 月份的看涨期权。

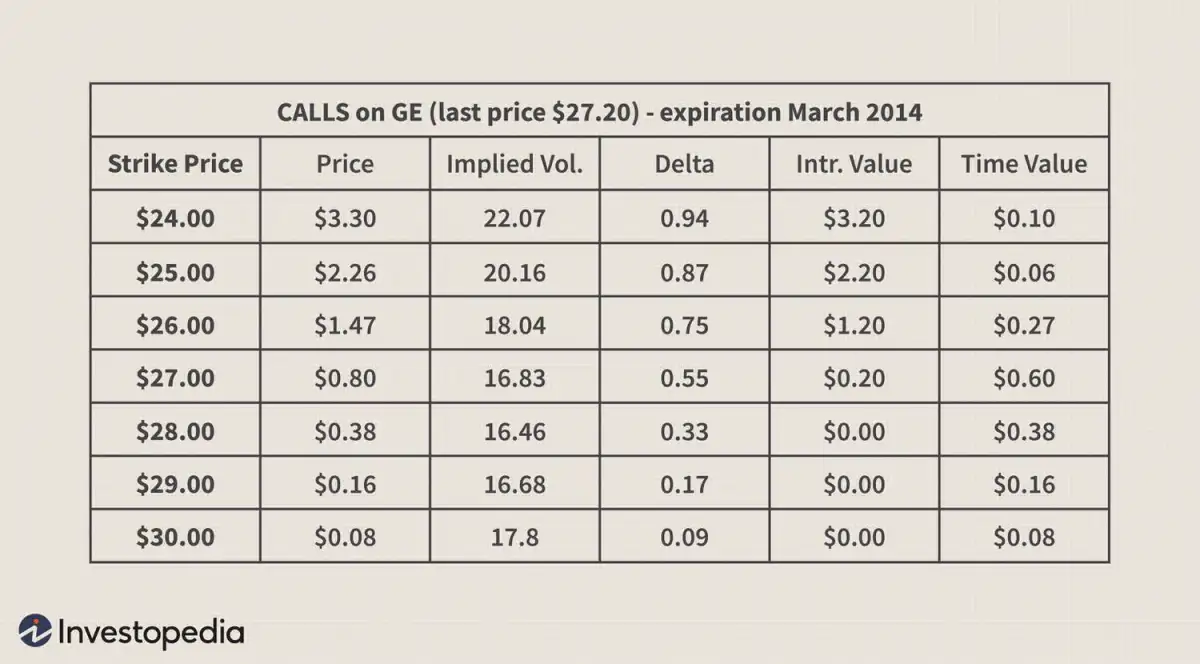

表 1:GE 2014 年 3 月电话会议

由于 GE 的交易价格为 27.20 美元,卡拉认为到 3 月份它的交易价格可以达到 28 美元;就下行风险而言,她认为该股可能跌至 26 美元。因此,她选择 3 月 25 美元的看涨期权(价内期权)并为此支付 2.26 美元。 2.26 美元被称为期权费或期权成本。如表 1 所示,该看涨期权的内在价值为 2.20 美元(即股票价格 27.20 美元减去执行价格 25 美元),时间价值为 0.06 美元(即看涨期权价格 2.26 美元减去内在价值 2.20 美元)。

另一方面,里克比卡拉更乐观。他正在寻求更好的回报百分比,即使这意味着如果交易失败,他将损失全部投资金额。因此,他选择了 28 美元的看涨期权,并为此支付了 0.38 美元。由于这是OTM看涨期权,它只有时间价值,没有内在价值。

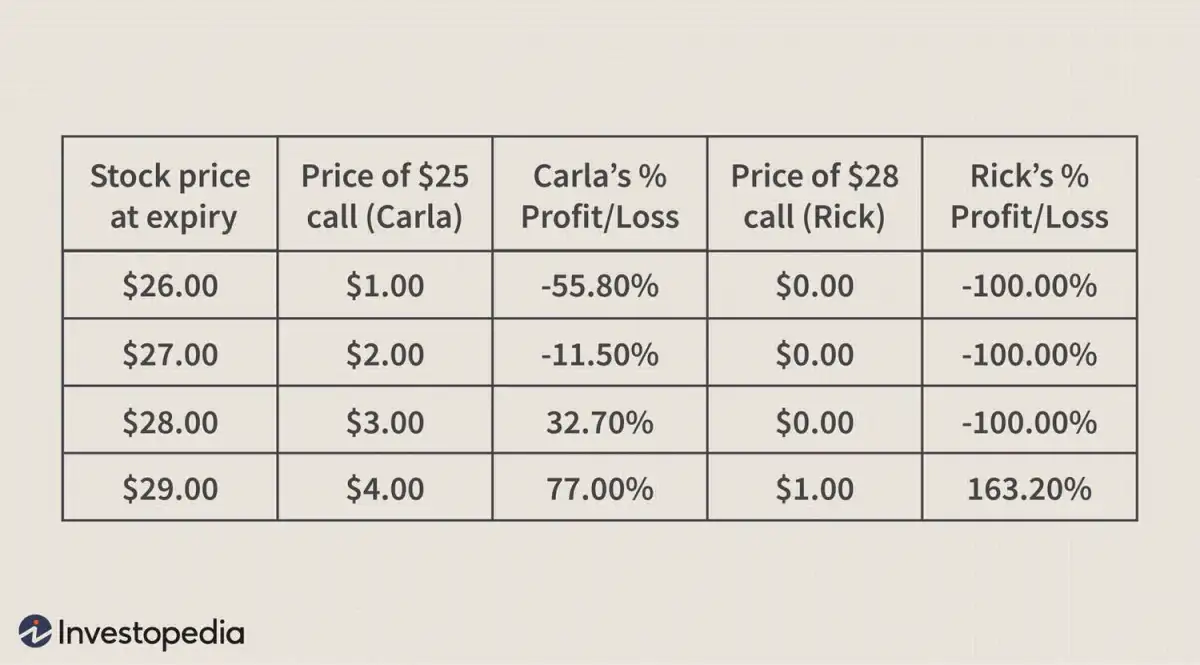

表 2 显示了 Carla 和 Rick 的看涨期权价格,以及 3 月份期权到期时 GE 股票的一系列不同价格。Rick 每次看涨期权只投资 0.38 美元,这是他可能损失的最高金额。然而,只有在期权到期时 GE 的交易价格高于 28.38 美元(28 美元的执行价格 + 0.38 美元的看涨价格)时,他的交易才能盈利。

相反,卡拉的投资金额要高得多。另一方面,即使股票因期权到期而跌至 26 美元,她也可以收回部分投资。如果 GE 在期权到期时交易价格达到 29 美元,则按百分比计算,里克的利润比卡拉高得多。然而,即使 GE 的交易价格在期权到期时小幅上涨(比如 28 美元),Carla 也能获得少量利润。

表 2:Carla 和 Rick 的跟注收益

请注意以下事项:

- 每份期权合约一般代表100股。因此,一份合约的期权价格为 0.38 美元,则需要花费 0.38 美元 x 100 = 38 美元。期权价格为 2.26 美元,需要支出 226 美元。

- 对于看涨期权,盈亏平衡价格等于执行价格加上期权成本。就 Carla 而言,GE 到期时的交易价格至少应达到 27.26 美元,她才能实现收支平衡。对于 Rick 来说,盈亏平衡价格更高,为 28.38 美元。

请注意,为了简单起见,这些示例中并未考虑佣金,但在交易期权时应将佣金考虑在内。

案例 2:买入看跌期权

Carla 和 Rick 现在看空 GE,并希望购买 3 月份的看跌期权。

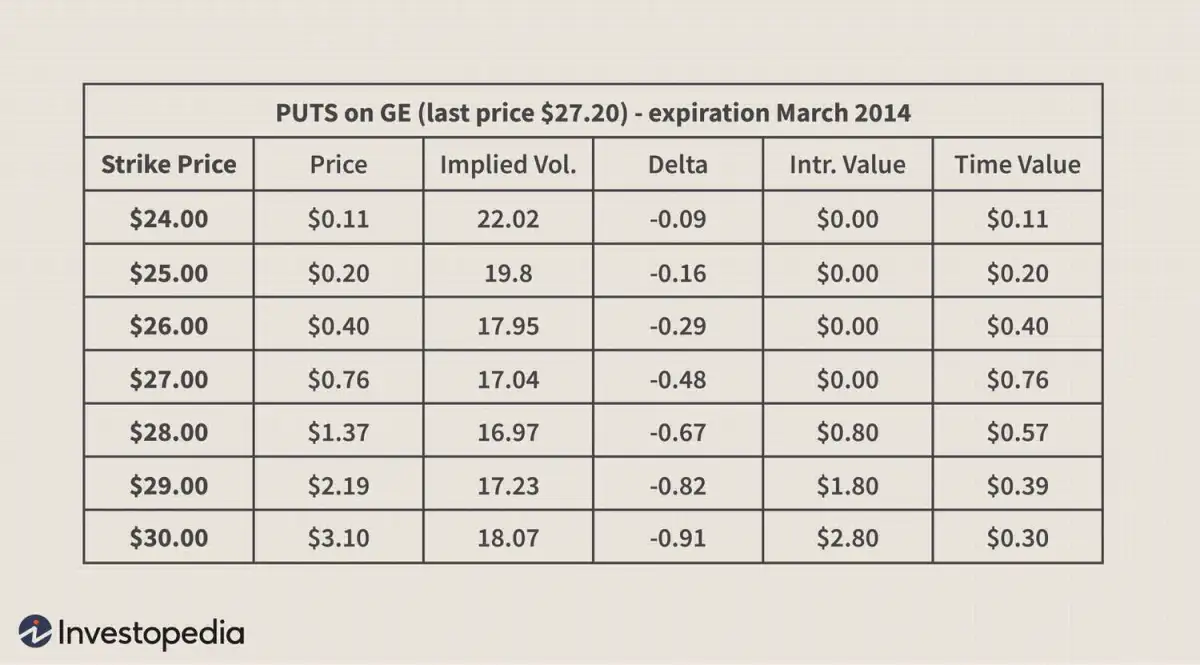

表 3:GE 2014 年 3 月看跌期权

Carla 认为 GE 到 3 月份可能会跌至 26 美元,但如果 GE 上涨而不是下跌,她希望挽救部分投资。因此,她买入 29 美元的 3 月看跌期权(即 ITM)并支付 2.19 美元。在表3中,它的内在价值为1.80美元(即执行价格29美元减去股票价格27.20美元),时间价值为0.39美元(即看跌期权价格2.19美元减去内在价值1.80美元)。

由于 Rick 更喜欢观望,因此他以 0.40 美元的价格买入 26 美元的看跌期权。由于这是 OTM 看跌期权,因此它完全由时间价值组成,没有内在价值。

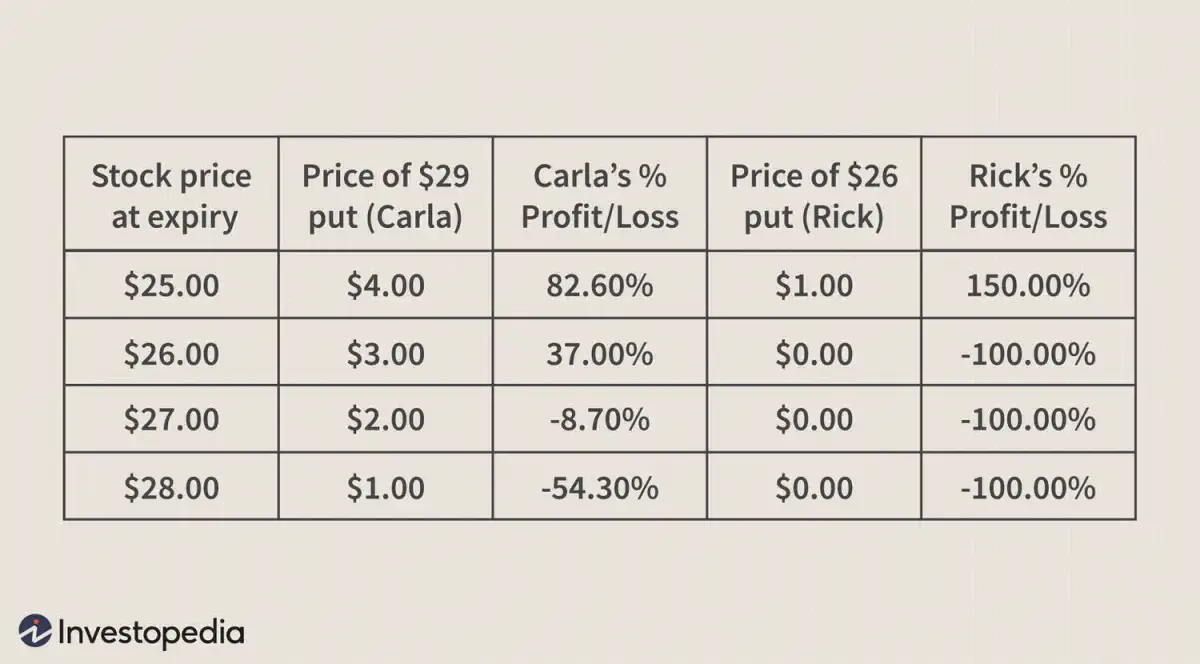

表 4 显示了 Carla 和 Rick 在 3 月份期权到期时对 GE 股票的一系列不同价格的看跌期权价格。

表 4:Carla 和 Rick 的看跌期权的收益

注:对于看跌期权,盈亏平衡价格等于执行价格减去期权成本。就 Carla 的情况而言,GE 到期时的交易价格最多应为 26.81 美元,这样她才能实现收支平衡。对于 Rick 来说,盈亏平衡价格较低,为 25.60 美元。

案例 3:撰写备兑看涨期权

Carla 和 Rick 都拥有 GE 股票,并希望卖出该股票的 3 月份看涨期权以赚取溢价收入。

这里的执行价格考虑因素略有不同,因为投资者必须在最大化溢价收入和最小化股票被“召回”的风险之间做出选择。因此,我们假设 Carla 卖出 27 美元的看涨期权,这为她带来了 0.80 美元的溢价。 Rick 卖出 28 美元的看涨期权,这给了他 0.38 美元的溢价。

假设期权到期时 GE 的收盘价为 26.50 美元。在这种情况下,由于股票的市场价格低于 Carla 和 Rick 的看涨期权的执行价格,因此该股票不会被看涨。因此他们将保留全额保费。

但如果期权到期时 GE 的收盘价为 27.50 美元怎么办?在这种情况下,卡拉持有的通用电气股票将以 27 美元的执行价被收回。卖出看涨期权将产生她最初收到的净保费收入减去市场价格和执行价格之间的差额,即 0.30 美元(即 0.80 美元减去 0.50 美元)。里克的看涨期权将在未行权的情况下到期,使他能够保留全部保费。

如果 3 月份期权到期时 GE 收盘价为 28.50 美元,卡拉持有的 GE 股票将以 27 美元的执行价被收回。由于她实际上以 27 美元的价格出售了 GE 股票,比当前市场价格 28.50 美元低了 1.50 美元,因此她在看涨期权立权交易中的名义损失等于 0.80 美元减去 1.50 美元,即 - 0.70 美元。

Rick 的名义损失等于 0.38 美元减去 0.50 美元,即 -0.12 美元。

选择错误的执行价格

如果您是看涨期权或看跌期权买家,选择错误的执行价格可能会导致损失全额支付的权利金。当执行价格进一步处于价外时,这种风险就会增加。对于看涨期权立权人来说,备兑看涨期权的错误执行价格可能会导致标的股票被撤回。一些投资者更喜欢以略高于价的方式卖出看涨期权。如果股票被撤回,他们将获得更高的回报,尽管这意味着牺牲一些溢价收入。

对于看跌期权卖方来说,错误的执行价格将导致标的股票的分配价格远高于当前市场价格。如果股票突然暴跌,或者市场突然抛售,导致大多数股价大幅下跌,则可能会发生这种情况。

需要考虑的执行价格点

执行价格是期权交易盈利的重要组成部分。计算这个价格水平时需要考虑很多事情。

隐含波动率

隐含波动率是期权价格中嵌入的波动水平。一般来说,股票波动越大,隐含波动率水平就越高。大多数股票对于不同的执行价格具有不同水平的隐含波动率。这可以从表 1 和表 3 中看出。经验丰富的期权交易者将这种波动率偏差作为其期权交易决策的关键输入。

新期权投资者应考虑遵守一些基本原则。他们应该避免对隐含波动率适中且上涨动力强劲的股票签发备兑 ITM 或 ATM 看涨期权。不幸的是,此类股票被撤回的可能性可能相当高。新的期权交易者也应该避免购买隐含波动率非常低的股票的价外看跌期权或看涨期权。

制定备份计划

与典型的买入并持有投资相比,期权交易需要更多的实践方法。为您的期权交易准备一个备用计划,以防特定股票或大盘情绪突然波动。时间衰减会迅速侵蚀您多头期权头寸的价值。如果事情进展不顺利,请考虑减少损失并保留投资资本。

评估不同的回报场景

如果您打算积极交易期权,您应该针对不同情况制定一个游戏计划。例如,如果您定期卖出备兑看涨期权,那么如果股票被赎回,与不赎回相比,可能的收益是多少?假设您非常看好一只股票。以较低的执行价格购买短期期权或以较高的执行价格购买较长期的期权会更有利可图吗?

综述

选择执行价格对于期权投资者或交易者来说是一个关键决定,因为它对期权头寸的盈利能力有非常重大的影响。做好功课以选择最佳执行价格是提高期权交易成功机会的必要步骤。