期权和衍生品

如何识别同样作为期权交易的股票?

- 随着散户投资者意识到期权可以以不同的方式产生利润,期权交易在散户投资者中变得越来越流行。期权策略的有趣之处在于投资者可以在各种市场条件下使用它们。主要问题是:在实施某种策略时应该使用哪些证券?概要股票期权交易有多种用途,包括对冲、价差和投机。然而,并非所有股票都有可供交易的上市期权。

股票期权交易:5 项要求和定价规则

- 期权涉及额外风险,因此期权交易所在公司股票上市期权合约之前制定了具体要求。个别公司对其股票期权是否在期权交易所交易没有发言权。是否上市特定股票的股票期权完全由交易所自行决定。概要在期权被写入之前,股票必须经过适当登记,拥有足够数量的股份,被足够多的股东持有,拥有足够多的交易量,并且价格足够高。

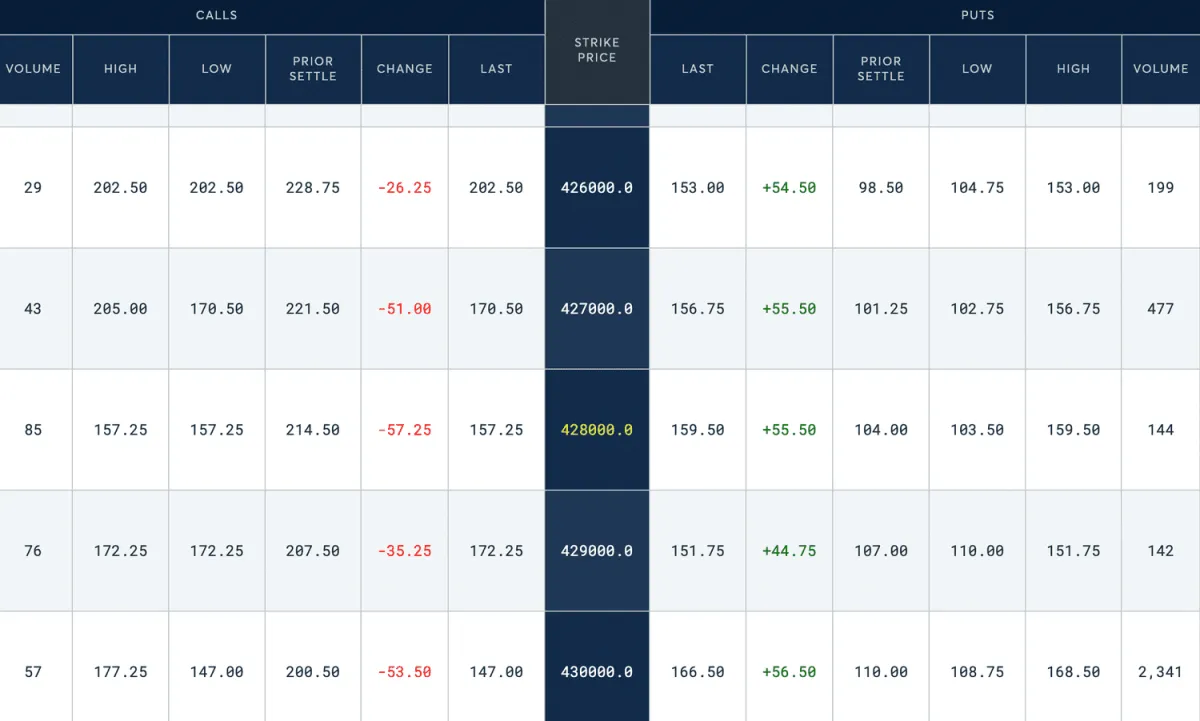

标准普尔 500 期货期权简介

- 基本期权概念(例如delta 、时间价值和执行价格)适用于期货期权和股票期权,只是产品规格略有不同。在本文中,我们介绍了标准普尔 500期货期权的世界。摘要标准普尔 500 指数的期权是最流行的期权之一,受到投资者、投机者和对冲者的广泛使用。

时变波动率定义

- 什么是时变波动率?时变波动率是指波动率在不同时间段内的波动。投资者可以选择研究或考虑标的证券在不同时间段内的波动率。例如,某些资产的波动率在夏季交易员休假时可能会较低。使用时变波动率指标可能会影响投资预期。要点时变波动率描述了资产价格波动率在不同时间段内如何变化。

信用利差与借记利差:有何区别?

- 信用利差与借记利差:概述信用利差和借记利差是投资期权时可以使用的不同利差策略。两者都是垂直利差或头寸,完全由看涨期权或看跌期权组成,多头和空头期权的执行价格不同。它们都要求买入和卖出具有相同到期日但不同执行价格的期权(具有相同的证券)。虽然这两种利差的结构看似相似,但本质上却不同。

交易所交易期权:含义和好处

- 什么是交易所交易期权?交易所交易期权是一种在交易所交易的标准化衍生合约,通过清算所结算并有担保。要点交易所交易期权是一种标准化衍生合约,在交易所交易,通过清算所结算,并有担保。交易所交易的期权合约在交易所上市,例如芝加哥期权交易所 (Cboe) 期权交易所,并受到美国证券交易委员会 (SEC) 等监管机构的监管。

作业:金融定义、运作原理和示例

- 什么是作业?分配最常指金融界的两个定义之一:将个人的权利或财产转让给另一个人或企业。这个概念存在于各种商业交易中,并且通常在合同中详细说明。在交易中,当期权合约被行使时,转让发生。合约所有者执行合约,并赋予期权立权人完成合约要求的义务。要点转让是指将权利或财产从一方转让给另一方。

期货期权:定义、运作方式和示例

- 什么是期货期权?期货合约的期权赋予持有人在期权到期日或之前以执行价格买入或卖出特定期货合约的权利,但没有义务。它们的工作原理与股票期权类似,但不同之处在于基础证券是期货合约。大多数期货期权,例如指数期权,都是现金结算的。它们也往往是欧式期权,这意味着这些期权不能提前行使。

交易 OEX 期权:提前行权的风险

- 期权投资者中流行的一种策略是备兑看涨期权立权:投资者买入 100 股股票并卖出一份看涨期权,授予其他人在有限时间内以特定价格(称为执行价格)购买该股票的权利。通常,期权到期时毫无价值,投资者保留股票和期权溢价。然而,有时期权所有者会行使期权。这意味着投资者收到行权通知,并有义务出售股票。

最大疼痛解释:如何计算,并举例

- 什么是最大疼痛?最大痛苦,或称最大痛苦价格,是最多未平仓期权合约(即看跌期权和看涨期权)的执行价格,也是该股票在到期时会给最多数量的期权持有者造成经济损失的价格。最大痛苦一词源于最大痛苦理论,该理论指出,大多数购买并持有期权合约直至到期的交易者都会亏损。

期权基础知识:如何选择正确的执行价格

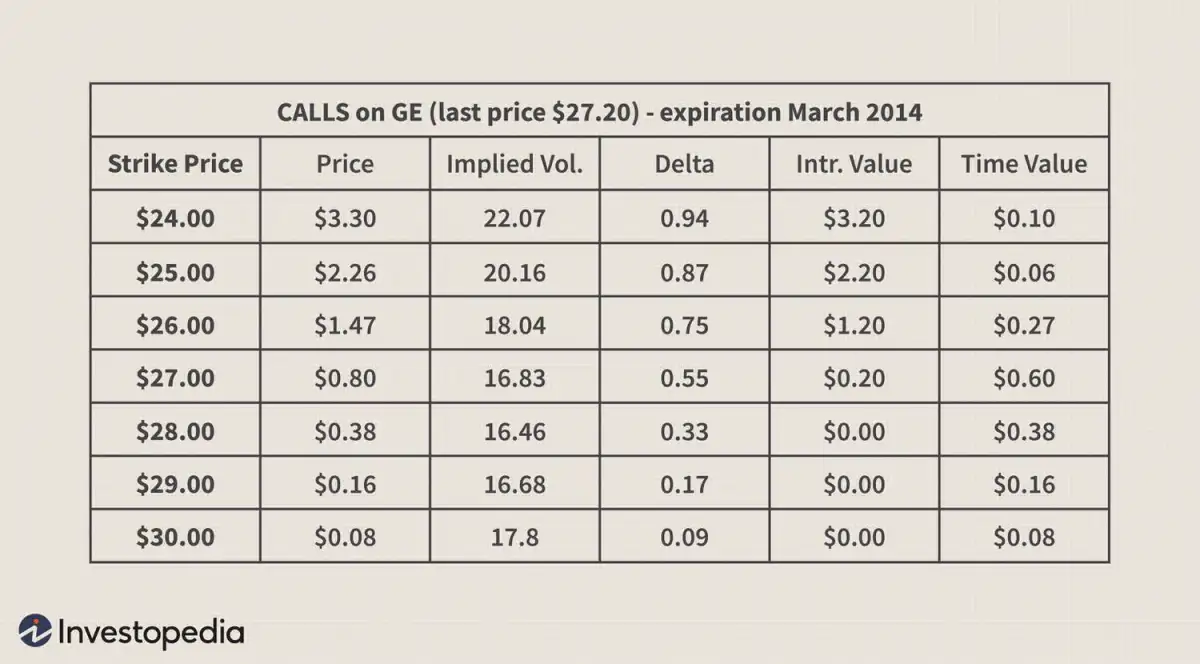

- 期权的执行价格是可以执行看跌期权或看涨期权的价格。它也称为执行价格。选择执行价格是投资者或交易者在选择特定期权时必须做出的两个关键决定之一(另一个是到期时间)。执行价格对您的期权交易的结果有着巨大的影响。要点:期权的执行价格是可以执行看跌期权或看涨期权的价格。

石油波动以及如何从中获利

- 如果交易者能够预测正确的方向,最近的油价波动为交易者提供了获利的绝佳机会。波动性衡量的是工具价格在任一方向上的预期变化。例如,如果石油波动率为 15%,当前油价为 100 美元,则意味着交易者预计明年油价将变化 15%(达到 85 美元或 115 美元)。如果当前波动性大于历史波动性,交易者预计未来价格波动性更大。

利用期权交易波动性的 5 种策略

- 七个因素决定期权的价格。其中六个具有已知值,并且它们在期权定价模型中的输入值没有任何歧义。第七个变量,波动性,只是一个估计值,也是决定期权价格的最重要因素。

圣诞树期权策略:含义、概述、示例

- 什么是圣诞树期权策略?圣诞树是一种期权交易价差策略,通过买卖六种看涨期权(或六种看跌期权)来实现,这些期权具有不同的行使价,但到期日相同,以实现中性到看涨的预测。当使用看涨期权时,这被称为多头看涨圣诞树;当使用看跌期权时,这被称为看跌圣诞树。该策略可以做多(看涨)或做空(看跌)。

VIX:利用“不确定性指数”获取利润和对冲

- 波动性是股票和期权投资的一个主要因素,由芝加哥期权交易所( CBOE )创建的波动性指数(VIX )几乎从推出之日起就一直是一个受欢迎且备受关注的指标。尽管 VIX 可能是也可能不是风险的严格替代品,但投资者和金融评论员仍然关注该指标,以衡量投资者对市场的态度以及短期交易的可能路径。

熊市看跌期权价差:卖空的替代方案

- 期权最吸引人的两个特征是,它们为投资者或交易者提供了实现某些目标并以某些方式参与市场的机会,而这是他们原本无法做到的。例如,如果投资者看跌特定股票或指数,选择之一就是卖出该股票的空头股票。虽然这是一种完全可行的投资选择,但它确实有一些负面影响。首先,有相当大的资本要求。

ETF 是否被视为衍生品?

- ETF是衍生品吗?简而言之,大多数交易所交易基金 (ETF)不被视为衍生品。 2008 年金融危机之后,许多专家将市场崩溃归咎于衍生品和金融工程。他们声称,涉及计算机化和统计模型的过于复杂的模型导致了对金融经济的扭曲看法。因此,许多投资者回避衍生品证券和其他新的金融产品,以避免与之相关的风险。

选择器选项:含义、工作原理、示例

- 什么是选择器选项?选择者期权是一种期权合约,允许持有人在到期日之前决定是看涨期权还是看跌期权。无论持有人做出什么决定,选择者期权通常具有相同的执行价格和到期日。由于该期权可能受益于上行或下行走势,因此选择者期权为投资者提供了很大的灵活性,因此可能比同类普通期权成本更高。

Vega Neutral:它是什么、它是如何工作的、示例

- 什么是织女星中性? Vega中性是一种通过对标的资产隐含波动率进行对冲来管理期权交易风险的方法。 Vega 与delta 、 gamma 、 rho和theta一起是希腊字母的选项之一。 Vega 是希腊语,与波动率的Black-Scholes价格因子相对应,但它代表期权价格对波动率的敏感度,而不是波动率本身。

小交易者定义

- 什么是小商户?小型交易商是指其买卖活动规模小到可以豁免某些监管要求的市场参与者。它通常用来指交易量相对较低的零售交易商或小型金融公司。相比之下,大型交易商需要向监管机构注册并定期提交披露其活动的报告。例如,大型交易者必须通过提交 13H 表格向美国证券交易委员会(SEC) 注册。