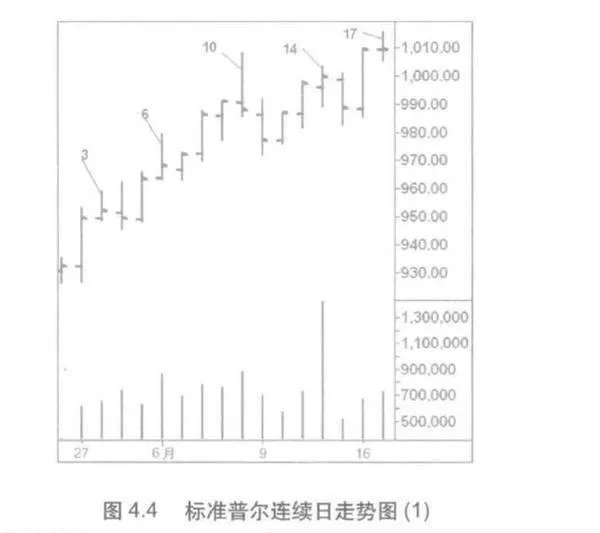

现在,我们看一下2003年的标准普尔连续走势图。图4.4显示了-次上升趋势过程中17个交易日的价格情况。什么样的盘面形态最能影响价格?我不会具体说哪一天, 也不涉及趋势线或成交量,更不提市场创出更高高点或者低点的能力。哪种形态一直反复出现, 使上升趋势得以继续?你需要了解相关概念,就能自己下意识地得到答案。

图4.4.上:最能的表现是什么?如何在整幅图的大背景下解读16日和17日的含义?期待18口发生什么?必须穿破附近的哪种价格水平,才能说明空方正在获得先手?如果做多,止损应该设在什么位置?这些都是看一幅走势图时会问的各种问题。

我认为,图4.4 的上升趋势能得以持续,是因为多头具有锲而不舍地战胜所有做空者努力的能力。换个角度说,无论空方在任何时候得到打压价格的机会,也都只能无功而返。看跌的跟风者很少,甚至可以说没有,3日和4日的走势证实了这一点。 价格区间的收窄和收盘的位置表明,在2日的大规模上涨之后,需求疲软了,市场或许会遭遇多头头寸的获利了结。

因而,3日发出了修正警示,4日更深回抽的可能性增加了。在这里,市场涨到了3日高点之上,掉头反转至3日低点之下,以疲态收盘。优势似乎已经转移到空头-边。然而,5日跟进者的缺乏,促发了新的买盘,升势重启。在5日和6日轮番上涨之后,交易员又一次获利了结。6日收盘的位置说明市场遭遇抛压。7日缺乏卖盘跟进,为又一轮做多提供了舞台。10 H再次看到市场遭遇抛压,收盘的位置对此表露无遗。最重要的下跌出现在11日, 8- 10日收复的大部分领地都丧失殆尽:然而,空方又一次没有能够利用好市场的脆弱。最终,14日的略微上涨过程和收获不佳警示我们,需求可能成了强弩之末。市场在第15日轻易就放弃了,但是没有持续的抛盘出现,价格在16日创出了新高。

这就让我们对16日和17日产生了质疑,不是以抽象的方式,而是放到整张图的大背景里。10 日和11日的巨大缺1口1可以被看成是战士身上的伤口,不是致命的,但需要时间来愈合。

因而,市场需要在一个交易区间内盘整或者整固。供需之间的力量平衡在16日被打破,市场呈现出了轻松上移、高位收盘以及图4.4上的最高价收盘。牛市的大旗又-次高高飘扬,全场涨声一片。然而,17日则让人忧虑:后续跟进乏力,狭窄的价格区间以及在中部位置收盘。这警示我们,创新高过程中的狭窄价格区间千万不要忽视,因为它常常导致疲软。

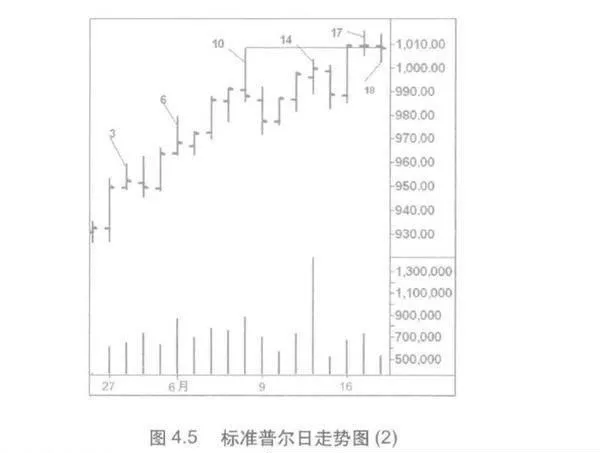

图4.5,18 日的价格未能越过17日的高点,还跌到了17日低点之下。在中部略靠下的位置收盘,淡化了看跌的氛围。狹窄的区间表明向上突破失败已经出现。还有另外一种说法, 市场正在消化浮筹。在对前一个阻力位的再次回踩中,多头必须消化在10日买入的多头头寸的平仓、在较低点位买入的多头获利以及高价引来的新做空盘。因而,我们不得不认真考虑潜在的向上突破失败,应对出现浮筹消化的这种可能性。所有的多头都应该把止损点提高至18日的低点下方。

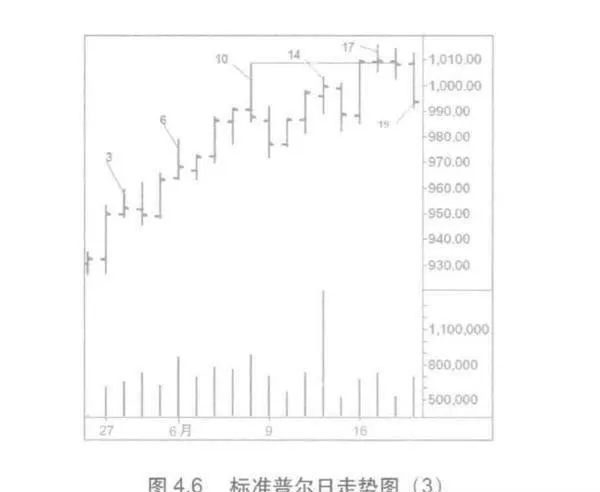

答案在19日已经清晰可见了,见图4.6。 在开盘时做了一次短暂的上冲尝试之后,标准普尔旋即跳水至17日和18日的低点之下,16日收复的失地大部分丧失殆尽。由于每日成交量看起来全都一样,根本分不出多空的力量,基本上靠价格区间的大小和收盘位置解读这份图形。空方现在没有占得上风,交易区间之上的突破实际上是一次向上突破失败。这里的经验教训很简单:当市场移动到前期高点并且价格区间收窄的时候,必须时刻警惕。价格走势的历史信息越多,确认交易区间的结束位置就会越容易。比如,来自10日高点与11日低点之间的缺口,成为过去3个月内最大的双日下跌。这种转熊的表现在日走势图上更为醒目。建立在18日下方的止损点的空头头寸,应该在17日的高点之上做止损保护。止损位也应该相应地调低到19日高点之下。

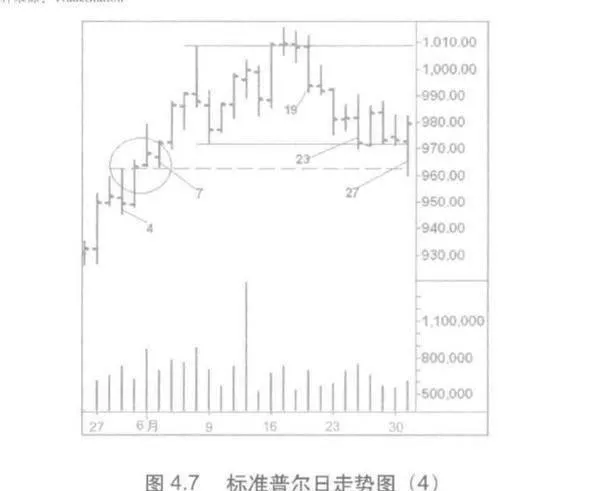

图4.7显示了20- -27 日的交易情况。21日过后,市场几乎没有下跌。23日的反转行为看起来很吓人,因为价格收在了交易区间的下轨之下。虽然跟风抛盘没有马上出现,但市场仍然无法脱离这个危险之地。在价格缠住交易区间的低位不放时,至少会有一次跳水以及 多次剧烈下行。24-26日在23日的区间内苦守。27日,市场跌到了前6日的低点之下,并反转上行进入交易区间内,这造成了潜在的从10日高点开始的反弹。27 日的低点位于围绕962点的支撑线形成的“十字交叉”内,同时也处于4日高点和7日低点之间。从7日开始的上升中出现了需求的身影,而且在27日再次出现。我们像解盘者一样看图,关注早期出现争夺,并能为反击提供支撑的地方。

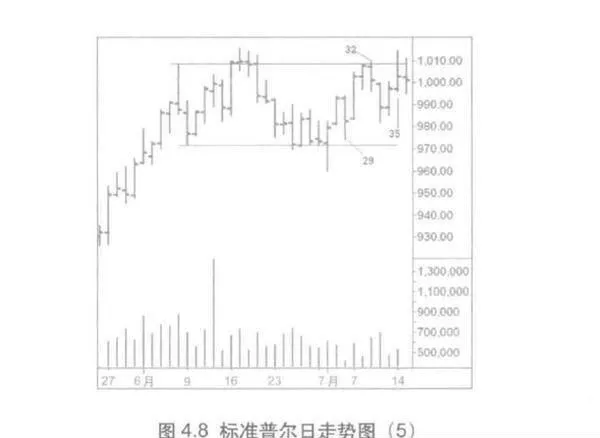

正如图4.8所示,27日的反弹在两天后遭遇考验,成交量萎缩,收盘价接近29日低点。30日,轻松上移和强势收盘很好地说明了买方入场。31日,随着市场接近区间顶部,区间逐步收窄。由于收盘稳固,多头似乎还能够消化掉市场里的浮筹。随后,我们在第32日看到比较温和的区间外部向下反转(Outside Downward Reversal)。 市场在33日进一步败退,但在34日没有抛盘跟进,这为又一次试探上部阻力位敞开了大门。35日,价格上涨到32日的高点之上,但是惨遭失利,在靠近交易日低点的位置收盘。疲软的价格走势和增大的成交量说明,这个位置遭遇了大量卖盘。36 日决定了市场命运,清除阻力的努力又一次失败,市场收盘的位置更加靠近当日低点,指数又一次下跌。这次下跌一直持续到8月5日,以27日低点反弹结束。从那里开始,价格一路上涨了6个月。