尽管自2008-09 年金融危机以来已经过去了十多年,但从这次特殊的经济衰退中仍然可以吸取很多教训。可以肯定的是,我们经历了经济复苏,尽管它相当不平衡——尤其是对于收入较低、几乎没有投资或储蓄的人来说。不幸的是,这些人占美国公民的近一半,虽然在超低利率和其他刺激因素下可能可以轻松赚钱,但太多勤奋的人没有办法利用它们。

危机的余波产生了大量的新立法,新的监督机构的创建相当于 TARP、FSOC 和 CFPB 等首字母缩略词的字母汤——其中大部分今天几乎不存在——新的委员会和小组委员会,以及政客、告密者和高管在此基础上建立自己的职业生涯的平台,以及足以填满书店墙壁的书籍,其中许多仍然存在。

随着 COVID-19 大流行再次使经济陷入混乱,美国政府和联邦储备银行回顾了从上次经济衰退中吸取的教训,以了解如何帮助减轻一些严重程度。

重点摘要

- 2008-09 年的金融危机使世界陷入大衰退,这是当时自大萧条以来最严重的经济衰退。

- 在 2008-09 年金融危机之后,政府立即发布了几项旨在规范金融活动的新立法,同时也为重要的行业部门提供救助。

- 与此同时,美联储启动了包括多轮量化宽松在内的激进货币政策措施。

- 虽然吸取了一些教训,但随着整个 2010 年代经济复苏,华尔街和商界似乎已经将导致危机的许多风险抛在脑后。

- 尽管如此,由于 COVID-19 大流行的经济影响仍不确定,从上次危机中吸取的教训至少使我们这次的财务应对措施更加稳固。

2008-09 年金融危机的数字

让我们来看看一些令人震惊的统计数据,然后我们可以深入探讨从危机中吸取和未吸取的教训:

- 失去了 880 万个工作岗位

- 到 2009 年 10 月,失业率飙升至 10%

- 800万房屋止赎

- 19.2 万亿美元的家庭财富蒸发了

- 房价平均下跌 40%——某些城市甚至跌幅更大

- 标准普尔 500 指数在 2008 年下跌了 38.5%

- 2008-09 年股票财富损失 7.4 万亿美元,平均每个家庭损失 66,200 美元

- 2008 年员工赞助的储蓄/退休账户余额下降了 25% 或更多

- 到 2010 年,可调利率抵押贷款(ARM) 的拖欠率攀升至近 30%

还有更多的统计数据描绘了那个时代的经济破坏和损失,但足以说,它在美国人的物质和情感金融景观中留下了一个巨大的火山口。

我们愿意相信,我们从危机中吸取了教训,并成为一个更强大、更有弹性的国家。毕竟,那是经典的美国叙事。但就像所有的叙述一样,真相存在于心中,在这种情况下,存在于那些经历过金融危机的人的投资组合中。进行了更改,通过了法律,并做出了承诺。随着银行获得救助、股市破纪录以及美国政府向联邦政府支持的机构提供救助,这些机构几乎淹没在不负责任的债务漩涡中,其中一些被保留,一些被丢弃或干脆被推到路边帮助创建。

可以肯定的是,政策制定者在危机最严重的时候做出了关键决定,止住了流血,并最终让我们走上了复苏和增长的道路。周一早上四分卫做出这些决定很容易,但如果当时没有以坚定的信念和速度做出这些决定,结果可能是灾难性的。

让我们从一些角度来研究其中的一些课程。

1. 太大而不能倒

全球银行“大到不能倒”的观念也是立法者和美联储理事们赖以救助银行以避免可能比危机本身严重数倍的全球灾难的理由。为了避免“系统性危机”, 《多德-弗兰克华尔街改革和消费者保护法案》获得通过,这是一份长达 2,300 页的庞大立法,由两位当时的国会议员:巴尼·弗兰克 (Barney Frank) 和克里斯托弗·多德 (Christopher Dodd) 起草。该法案催生了金融稳定监督委员会 (FSOC) 和消费者金融保护委员会(CFPB) 等监管机构,这些机构旨在充当华尔街的监管机构。多德-弗兰克法案还对资产超过 500 亿美元的银行进行了压力测试,并限制它们进行可能削弱资产负债表并伤害客户的投机性押注。

各种规模的银行,包括区域性银行、信用合作社和大型银行,都谴责这项立法,声称它用不必要的文书工作阻碍了他们,并阻止了他们为客户提供服务。然后,特朗普总统承诺对该法案“做一些事情”,并成功地让国会在 2018 年 5 月批准了一个新版本。这个版本包含的限制和官僚障碍要少得多。与此同时,FSOC 和 CFPB 变成了他们以前的影子。

不过,你不能说银行系统比十年前更健康、更有弹性。从 2006-09 年开始,银行过度杠杆化并过度暴露于贫困消费者。如今,他们的资本和杠杆比率要高得多,而且他们的业务也不那么复杂。如今,银行面临着一系列新的挑战——围绕着他们的交易和传统银行业务模式——但它们面临可能推翻它们和全球金融体系的流动性危机的风险较小。

2. 降低华尔街的风险

银行也曾用自己的钱进行粗心的赌注,有时其方式与他们代表客户所做的赌注存在明显冲突。所谓的“自营交易”在一些机构猖獗,给他们的账面和客户造成了巨大的损失。诉讼堆积如山,信任像涨潮时的沙堡一样被侵蚀。

以美联储前主席保罗沃尔克的名字命名的所谓沃尔克规则提议立法,旨在禁止银行在投机市场上通过自己的交易承担过多风险,这也可能代表与客户的利益冲突其他产品。直到 2014 年 4 月,该规则才获得通过——距雷曼兄弟和贝尔斯登等华尔街一些最著名的机构因从事此类活动而从地球上消失已近五年。它只持续了四年,直到 2018 年 5 月,当时美联储主席杰罗姆鲍威尔以其复杂性和低效率为由投票决定淡化它。

尽管如此,银行已经提高了资本要求,降低了杠杆率,并且减少了对次级抵押贷款的风险。

明尼阿波利斯联邦储备银行行长兼问题资产救助计划 (TARP) 前主管尼尔·卡什卡里 ( Neel Kashkari ) 在这场危机及其后果中处于前排位置。他仍然认为,大型全球银行需要更多的监管和更高的资本要求。这是他告诉雅虎财经的:

“历史上发生过金融危机;不可避免地,我们会忘记教训并重蹈覆辙。目前,钟摆正在反对加强监管,但事实是,我们需要对仍然对我们构成风险的最大银行采取更强硬的态度经济。”

3. 过热的房地产市场过度放贷

金融危机底部的锅炉是过热的房地产市场,由于向不合适的借款人不择手段地放贷,以及通过称为抵押贷款支持证券的晦涩金融工具转售这些贷款——这些贷款随后在全球蔓延金融系统。不合适的借款人需要支付他们无力负担的可调整利率抵押贷款;利率开始上升,同时房屋价值开始下降。爱尔兰和冰岛的银行持有有毒资产,这些资产是在印第安纳波利斯和爱达荷瀑布等地的脆弱抵押贷款被捆绑出售后产生的。

其他银行为这些抵押贷款购买了保险,在没有生意买房的购房者的基础上建造了一座纸牌屋。抵押贷款发起人对更高利润的安非他明很感兴趣,投资者通过提高股价来煽风点火,而不关心或不关心企业的可持续性。毕竟,房价继续上涨,新房被肆无忌惮地建造,借款人可以不受限制地获得资金,整个全球银行系统都在低谷时狼吞虎咽——即使炖菜变质了。会出什么问题?

事实证明,几乎所有事情。 Fannie Mae和Freddie Mac——这两个政府资助的实体承担了大部分抵押贷款风险并将其转售给投资者——不得不用纳税人的钱来纾困,并由联邦政府接管。取消抵押品赎回权激增,数百万人失去家园,房价暴跌。 2022 年,房利美和房地美仍然存在,但在联邦住房和金融局 (FHFA) 的监管下。

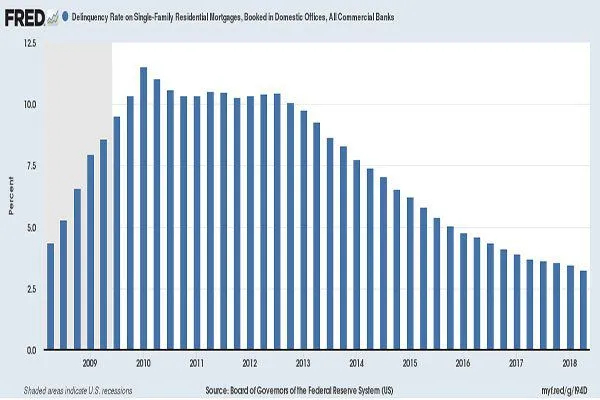

单一家庭住宅抵押贷款的拖欠率,在国内办事处登记,所有商业银行,图表来源:FRED,圣路易斯联邦储备银行。

10 多年后,所有主要城市的房地产市场都已复苏,贷款在一定程度上变得更加严格。硅谷和纽约市等市场蓬勃发展,因为“技术人员”和银行业经历了狂暴的牛市和天价估值。尽管他们花了更长的时间,但拉斯维加斯和凤凰城等城市以及锈带地区也已经恢复。

今天,借款人不像十年前那样容易受到可调整利率的影响。据摩根大通称,只有约 15% 的未偿还抵押贷款市场利率可调。利率远低于 2008 年;即使是未来的增长也不太可能推翻市场。

虽然贷款标准已经收紧,至少对购房者而言是这样,但风险贷款并未完全消除:汽车贷款和短期现金贷款仍然猖獗。 2017 年,发行了 250 亿美元的次级汽车贷款债券。虽然这只是平均每年发行的价值 4000 亿美元的抵押贷款支持证券的一小部分,但汽车贷款的宽松承保标准与十年前导致全球金融体系崩溃的高风险抵押贷款惊人地相似。

4.道德风险

危机中的一种自然反应是找人责备。 2009 年,有很多人和机构本可以直接受到指责。然而,要真正证明有人使用非法手段从轻信和毫无戒心的消费者和投资者身上获利要困难得多。银行的行为很糟糕:华尔街和大街上许多最著名的机构显然将其高管的利益置于客户之上。但他们都没有被指控或起诉任何罪行。

许多银行和机构似乎确实清理了他们的行为,但富国银行是一个很好的警示故事。

菲尔·安吉利德斯在危机后担任金融调查委员会主席。他的目标是找到问题的根源,并发现全球经济是如何陷入瘫痪的。他告诉雅虎财经,他远不相信已经吸取了任何有意义的教训,尤其是在可以预防未来危机的程度上。

“通常情况下,我们会从错误的后果中吸取教训。然而,华尔街由于其鲁莽的行为没有受到任何真正的法律、经济或政治后果,从未对其行为进行批判性的自我分析,也从未对其造成的崩溃进行必要的文化根本变革。”

5. 我们今天如何投资?

自危机最严重以来,投资者享受了惊人的涨势。经通胀调整后,标准普尔 500 指数自 2009 年低点以来已上涨近 150%。超低利率、央行购买债券——即量化宽松(QE)——以及 FAANG 股票的上涨为全球股市增加了数万亿美元的市值。我们还见证了机器人顾问和自动化投资工具的诞生,它们为市场带来了新的投资者群体。但是,最重要的发展可能是交易所交易产品和被动投资的兴起。

根据摩根大通的数据,2021 年分配给交易所交易基金(ETF) 的资产超过 7 万亿美元,高于 2008 年的 0.8 万亿美元。指数基金目前占全球管理的股票资产的 40% 左右。尽管 ETF 的费用较低,并且一旦推出需要较少的监督,但人们越来越担心它们在面对即将到来的危机时不会那么有弹性。 ETF 像股票一样交易,并为投资者提供互惠基金所不能提供的流动性。他们还需要更少的监督和管理,因此他们的负担能力。 ETF 在 2008-09 年相对较新( SPDR、 DIA和QQQ等原始产品除外)。这些产品中的大多数从未经历过熊市,更不用说危机了。下次出现时,我们将看到它们的弹性如何。

很难想象,但 Facebook(FAANG 股票的“F”)——现在被称为 Meta——直到 2012 年才上市。亚马逊、苹果、谷歌和 Netflix 都是上市公司,但规模远小于今天。他们超大的市值确实反映了他们在消费者中的主导地位。但它们对指数基金和 ETF 的权重是惊人的。它们的市值高于标准普尔 500 指数下半部分的股票。其中任何一只股票的修正或大幅回撤都会产生漩涡效应,可能会吸引被动指数或 ETF 投资者。

归纳总结

2008-09 年金融危机的教训是痛苦而深刻的。当时政府和美联储采取了迅速、前所未有的极端措施来遏制危机,并进行了改革以试图防止灾难重演。其中一些,比如确保银行不会大到不能倒闭,并拥有充足的现金储备来阻止流动性危机,已经陷入困境。向不合适的借款人提供他们负担不起的房屋的贷款已经减少。但是,保护消费者、投资者和借款人的更广泛的改革却没有。作为放松金融体系管制的更广泛努力的一部分,它们正在被废除和淡化。

尽管人们可能普遍认为我们今天比十年前更安全,但在我们面临下一次危机之前很难真正知道这一点。我们知道这一点:它看起来不会像最后一个——他们永远不会。这就是危机和所谓的“黑天鹅”。裂痕开始出现,在任何人准备好认真审视导致裂痕的原因之前,裂痕已经演变成颠覆全球秩序的巨大构造转变。

在全球 COVID-19 大流行造成的经济影响期间,中央银行将其中的许多教训牢记在心,在数百万美国人发现自己失业并被困在家里的情况下,积极迅速地开展工作以支撑金融经济。

作为投资者,最好的做法是保持多元化,少花钱,适当调整我们的风险承受能力,并对任何好得令人难以置信的事情持怀疑态度。