什麼是資本預算?

資本預算涉及選擇能爲公司增值的項目。資本預算流程幾乎可以涉及任何事項,包括收購土地或購買新卡車或機械等固定資產。

公司通常被要求,或至少被建議,開展那些能夠提高盈利能力並從而增加股東財富的項目。

然而,可接受或不可接受的回報率受到公司和項目特定其他因素的影響。

例如,一項社會或慈善項目往往不是基於回報率而獲得批准,而更多的是基於企業培養善意和回饋社會的願望。

重點

- 資本預算是投資者確定潛在投資項目價值的過程。

- 項目選擇最常見的三種方法是投資回收期(PB)、內部收益率(IRR)和淨現值(NPV)。

- 回收期決定了公司需要多長時間才能獲得足夠的現金流來收回原始投資。

- 內部收益率是一個項目的預期收益率——如果該收益率高於資本成本,那麼這就是一個好項目。

- 淨現值顯示了一個項目相對於其他替代方案的盈利能力,這可能是三種方法中最有效的。

瞭解資本預算

資本預算很重要,因爲它可以確保責任可追究和可衡量。任何企業如果在不瞭解項目風險和回報的情況下就將資源投入到某個項目中,其所有者或股東都會認爲其不負責任。

此外,如果企業無法衡量其投資決策的有效性,那麼該企業在競爭激烈的市場中生存的可能性就很小。

企業(非營利性組織除外)的存在是爲了賺取利潤。資本預算流程是企業確定任何投資項目的長期經濟和財務盈利能力的一種可衡量的方法。

資本預算決策既是財務承諾,也是投資。通過承接一個項目,企業不僅做出了財務承諾,而且也投資於其長期發展方向,這可能會對公司考慮的未來項目產生影響。

不同的企業使用不同的估值方法來接受或拒絕資本預算項目。儘管淨現值 (NPV)方法是分析師最青睞的方法,但在某些情況下,內部收益率 (IRR)和回收期 (PB)方法也經常使用。當這三種方法都表明相同的行動方向時,管理人員可以對他們的分析最有信心。

資本預算如何運作

當公司面臨資本預算決策時,其首要任務之一就是確定該項目是否能夠盈利。回收期 (PB)、內部收益率 (IRR) 和淨現值 (NPV) 方法是項目選擇的最常用方法。

儘管理想的資本預算解決方案是所有三個指標都表明相同的決策,但這些方法往往會產生相互矛盾的結果。根據管理層的偏好和選擇標準,他們會更加重視一種方法而不是另一種方法。儘管如此,這些廣泛使用的估值方法都有共同的優點和缺點。

投資回收期

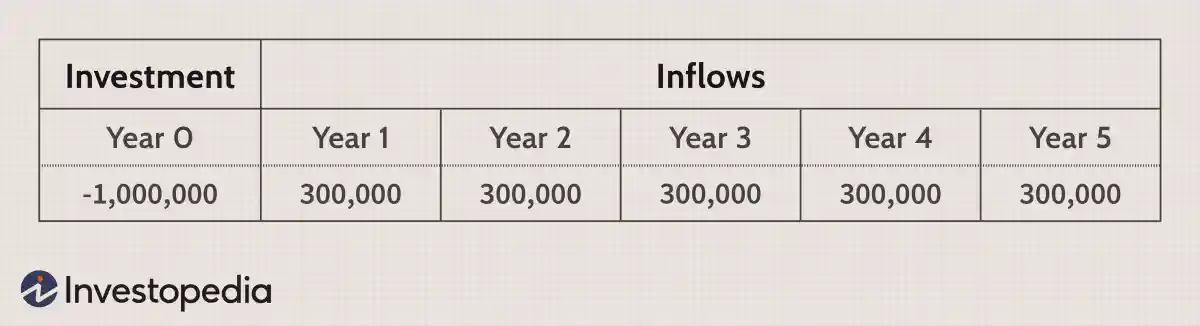

回收期計算的是收回原始投資所需的時間長度。例如,如果一個資本預算項目需要 100 萬美元的初始現金支出,那麼 PB 會顯示需要多少年才能使現金流入等於 100 萬美元的流出。較短的 PB 期是首選,因爲它表明該項目將在較短的時間內“收回成本”。

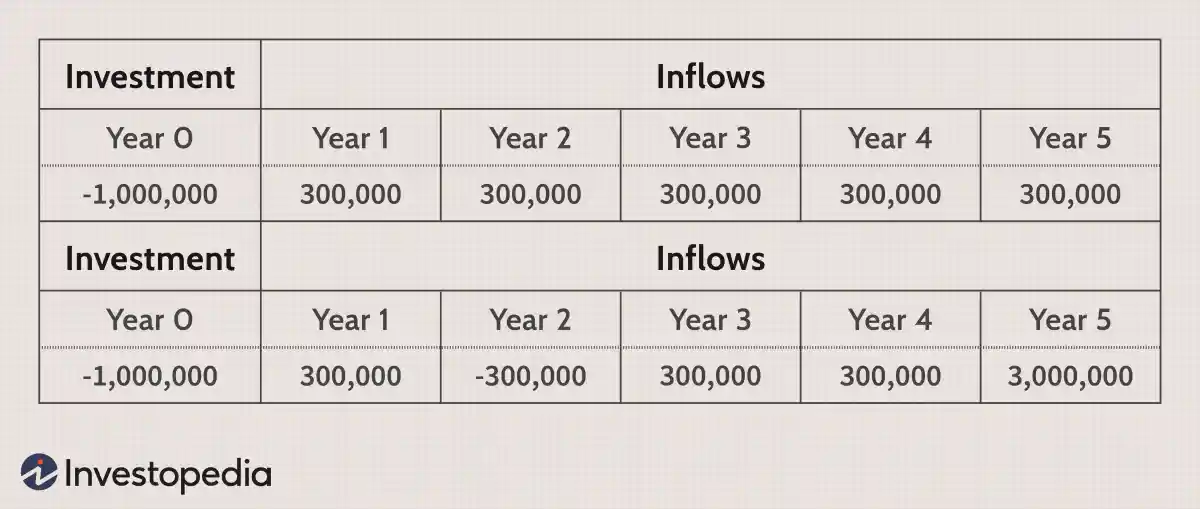

在以下例子中,PB 期間將是三年又三分之一,或三年零四個月。

回收期通常用於流動性成爲主要問題的情況。如果一家公司的資金有限,他們可能一次只能承接一個大型項目。因此,管理層將重點關注收回其初始投資,以便承接後續項目。

使用 PB 的另一個主要優點是,一旦建立了現金流預測,它就很容易計算。

使用 PB 指標來確定資本預算決策存在一些缺點。首先,回收期不考慮貨幣的時間價值 (TVM) 。簡單地計算 PB 提供的指標同樣重視第一年和第二年收到的付款。

此類錯誤違反了金融的基本原則之一。幸運的是,這個問題可以通過實施折現回收期模型輕鬆修正。基本上,折現回收期模型將 TVM 考慮在內,並允許人們根據折現現金流確定需要多長時間才能收回投資。

另一個缺點是,回收期和折現回收期都忽略了項目生命週期結束時產生的現金流,例如殘值。因此,PB 不是盈利能力的直接衡量標準。

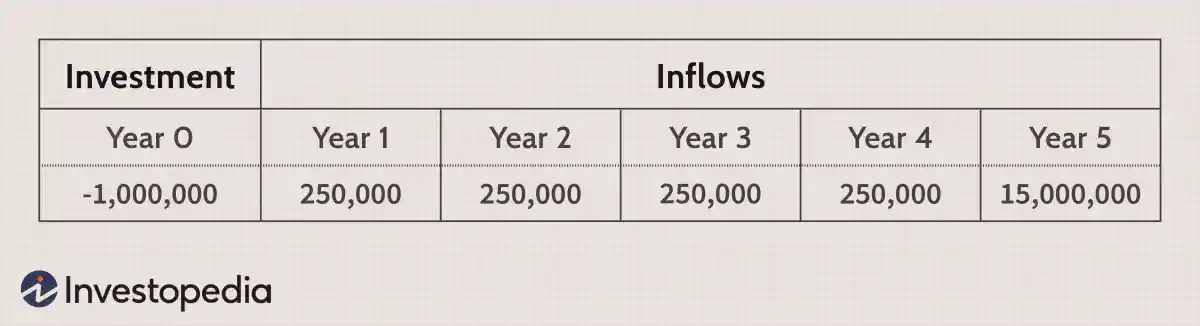

以下示例的 PB 期爲四年,比前一個示例更差,但出於此指標的目的,第五年發生的 15,000,000 美元鉅額現金流入被忽略。

回收期法還有其他缺點,包括在項目的不同階段可能需要現金投資。此外,還應考慮所購資產的壽命。如果資產的壽命不超過回收期,則可能沒有足夠的時間從項目中獲利。

由於回收期並不反映資本預算決策的附加值,因此它通常被認爲是最不相關的估值方法。但是,如果流動性是一個重要的考慮因素,那麼 PB 期就非常重要。

內部收益率

內部收益率(或項目預期收益率)是導致淨現值爲零的折現率。由於項目的 NPV 與折現率呈反比——如果折現率增加,則未來現金流變得更加不確定,因此價值會降低——IRR 計算的基準是公司用於折現稅後現金流的實際利率。

高於加權平均資本成本的IRR 表明該資本項目是一項有利可圖的事業,反之亦然。

IRR規則如下:

- IRR >資本成本= 接受項目

- IRR < 資本成本 = 拒絕項目

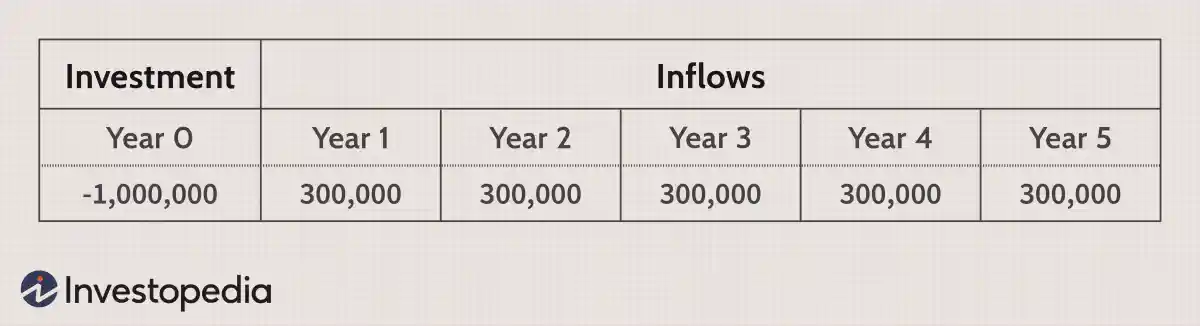

下面的例子中,IRR 爲 15%。如果公司用於折現現金流模型的實際折現率低於 15%,則該項目應被接受。

使用內部收益率作爲決策工具的主要優勢在於,它爲每個項目提供了一個基準數字,可以根據公司的資本結構進行評估。內部收益率通常會產生與淨現值模型相同類型的決策,並允許公司根據投資資本回報率比較項目。

儘管 IRR 很容易用財務計算器或軟件包計算出來,但使用這個指標也有一些缺點。與 PB 方法類似,IRR 並不能真正體現項目將爲公司帶來的價值——它只是根據公司的資本成本提供了一個基準數字,表明哪些項目應該被接受。

內部收益率無法對相互排斥的項目進行適當比較;因此,管理人員可能能夠確定項目 A 和項目 B 都對公司有利,但如果只能接受一個項目,他們將無法決定哪一個更好。

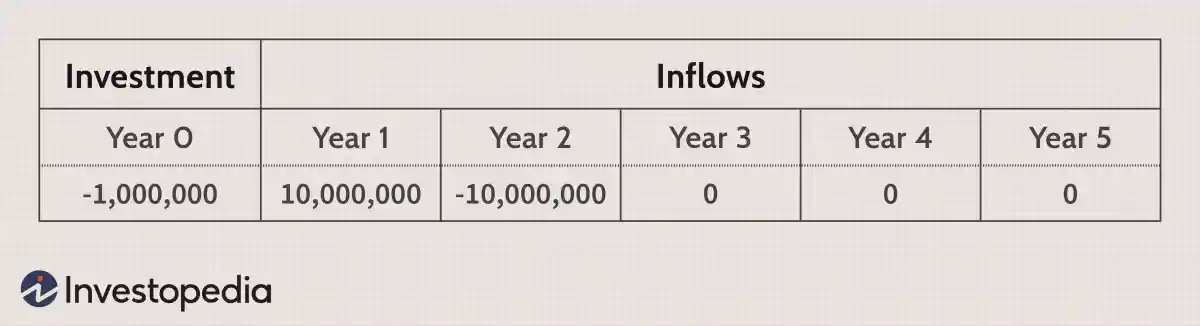

使用 IRR 分析時還會出現另一個錯誤,即項目的現金流非常規,即初始投資後會有額外的現金流出。非常規現金流在資本預算中很常見,因爲許多項目需要未來的資本支出用於維護和維修。在這種情況下,可能不存在 IRR,或者可能有多個內部收益率。在下面的例子中,存在兩個 IRR——12.7% 和 787.3%。

在分析單個資本預算項目(而非相互排斥的項目)時,IRR 是一種有用的估值指標。它提供了一種比 PB 方法更好的估值方法,但未能滿足幾個關鍵要求。

淨現值

淨現值法是解決資本預算問題最直觀、最準確的估值方法。通過用加權平均資本成本貼現稅後現金流,管理人員可以確定項目是否會盈利。與 IRR 方法不同,NPV 可以準確揭示項目相對於其他方案的盈利能力。

NPV 規則規定,凡是淨現值爲正的項目都應接受,而凡是淨現值爲負的項目都應拒絕。如果資金有限,無法啓動所有正 NPV 項目,則應接受那些折現值高的項目。

在以下兩個例子中,假設折現率爲 10%,項目 A 和項目 B 的淨現值分別爲 137,236 美元和 1,317,856 美元。這些結果表明,兩個資本預算項目都會增加公司的價值,但如果公司目前只有 100 萬美元可供投資,則項目 B 更勝一籌。

NPV 方法的主要優勢包括其整體實用性以及 NPV 可直接衡量增加的盈利能力。它允許人們同時比較多個互斥項目,即使折現率可能會發生變化,NPV 的敏感性分析通常也可以預示任何壓倒性的潛在未來擔憂。

儘管 NPV 方法受到合理的批評,因爲其增加值數字沒有考慮到項目的整體規模,但盈利指數 (PI) (一種從折現現金流計算得出的指標)可以輕鬆解決這一問題。

盈利能力指數是通過將未來現金流的現值除以初始投資來計算的。PI 大於 1 表示 NPV 爲正,而 PI 小於 1 表示 NPV 爲負。加權平均資本成本 (WACC)可能很難計算,但它是衡量投資質量的可靠方法。