道氏理論

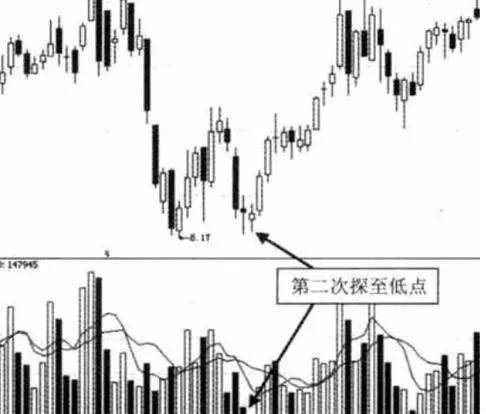

使用成交量時應注意的問題:成交量對趨勢的驗證關係對個股、期貨更爲適用

- 我們經常可以在各種媒體上發現,在大量論述量價對應關係的時候,是以成交額和大盤指數進行對應的,這種關係可以說是“不倫不類”的。因爲股指中的指標股只是股市中的一部分股票,而大盤指數的成交量是指一個市場中所有股票成交量的總和,所以這在量價對應關係上就是指代不清。

使用成交量時應注意的問題:成交量只能對趨勢進行微觀輔助驗證

- 當我們分析個股或期貨時,由於有時候很難找到相互驗證的對象,而成交量可以提供的信息有助於解決一些令人困惑的市場行爲,所以成交量作爲輔助性指標尤其重要。成交量對價格的變化進行鑑別,本質上屬於縱向自我鑑別體系,但同時又兼有相互驗證的功效,這樣就構成了對趨勢的多層次鑑別。

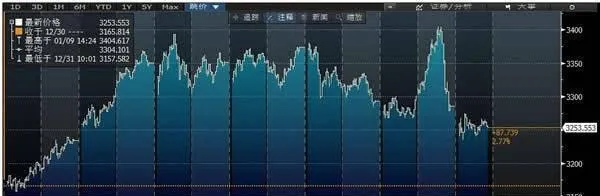

股價指數及時、客觀、準確地衡量宏觀經濟

- 今天我們看到,在所有的經濟類媒體中,都離不開對股價指數的報道。對於西方人來說,經濟狀況如何不能用“好”“壞”這樣的“粗略”形容詞來表達,必須用一個具體的數字來表示。非常值得慶幸的是,我們現在已經擁有了一種相當簡單而精確的預測工具—股價指數。道氏認爲,“股指就像溫度計一樣,會反映整體經濟的漲落”。

股價指數紀錄所有事實

- 近代作家切斯特頓曾經說過,“不真實的甚至是虛僞的事實是無用的”,而道氏理論的一個基本觀點是:“任何人所瞭解、希望、相信和預期的任何事都可以在市場中得到體現。”在華爾街,沒有人能瞭解所有的事實,更不要說這些事實的含義了,但是公正而無情的股價指數卻像水銀柱記錄大氣壓那樣把它們記錄了下來。

股價指數反映參與者的總體看法

- 道氏指出:“股價指數可以解釋和反映市場的大部分行爲。”雷亞也認爲,“股價指數永遠會適當地預期未來事件”。這個陳述並不意味着市場參與者對於未來事件的解釋大體上必然正確,但確實代表着股價指數必然反映市場參與者的主流看法。

股市市場行爲包容並消化一切

- 道氏指出:“市場代表着任何人所瞭解、希望、相信和預期的任何事,而市場對所有這一切最終都將作出無情的判決。”不過,道氏眼中的市場行爲主要是指股價指數的走勢,與我們今天的概念有些不同。漢密爾頓在《股市晴雨表》中闡述了隱藏在道氏理論背後的基本原則:“道·瓊斯工業和運輸業平均指數的運動是分辨市場未來走勢的關鍵。

道氏理論的10年週期代表特定級別的週期

- 不過,依據10年經濟週期來確定基本運動週期還是有商業價值的。關於經濟週期的論述,許多經濟學家總是對長期經濟趨勢進行分析。但實際上,長期是一個非常模糊的概念。經濟學家們說的長期到底是指5年、10年,還是指60年、100年呢?這個他們沒有告訴你,只是讓你感覺他們說得很有道理。

金融信息對日常波動的影晌

- 關於日常波動的動因有許多種解釋,儘管大多數金融消息的作者都按即時事件解釋市場活動,比如有效市場假設,但很少存在任何有價值的解釋。根據有效市場理論倡導者的觀點,市場之所以有效,是因爲參與者在充分享有信息的好處之後。會立即理智地定出證券的價位。

日常波動引誘大衆參與者進入市場

- 由於日常波動使大衆參與者時常能嚐到贏利的甜頭—獲取一定的浮動獲利或小額的終結獲利,所以幾乎所有的參與者都有在股票或期貨市場上賺錢的經歷,而這種賺錢的經歷對大多數參與者而言主要是在日常波動級別的趨勢上實現的。因此,日常波動的主要作用之一是引誘大衆參與者進入市場。形象地說。

市場情緒對日常波動的影晌

- 日常波動的成因大多來自於人的心理變化、市場人氣的起伏或其他“風吹草動”等一些隨機的或不確定的干擾因素。但是嚴格地講,這些也可以被稱爲“市場影響因素”。相對於公司的基本因素,參與者的市場情緒對股價具有更顯著的影響。當我們探討股市問題時。將人爲因素考慮在內是至關重要的。

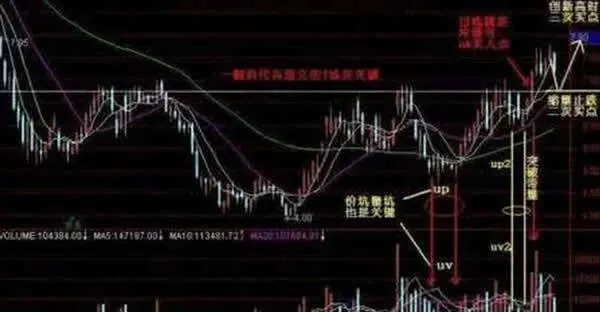

日常波動具有一定的人爲操縱性

- 由於日常波動是三個級別趨勢當中級別最低的,所以趨勢性也最弱,因此日常波動是三個級別的趨勢中唯一可能被人爲操縱的。正是由於日常波動具有可被人爲操縱性,所以它沒有規律可循,因此具有極強的隨機性。不過,在股市的具體操作過程中,就算是莊家,也只能在某種程度上控制自己坐莊股票的日常波動,而且這種控制受大盤背景和時間條件的限制。

日常波動使得股市長興不衰

- 股市在本質上需要日常波動,我們不能排除有人具備在災難來臨之前逃離市場的能力,但是由於市場中有大量的摩擦,所以在沒有“新鮮血液”進入市場的情況下,沒有人能長期持續獲利。股票、期貨市場一方面以“零和博弈”爲特徵,從而決定了只有少數人能成爲最終贏家。

日常波動的隨機性

- 相比次級運動,日常波動更是無規律可循,有的只是實戰投資家總結出的可供參考的經驗,所以對於這些經驗的把握和靈活運用具有極大的藝術成分,運用效果的好壞與參與者基本素質的高低以及對趨勢的理解有極大的關係。因此,非常難以掌握。

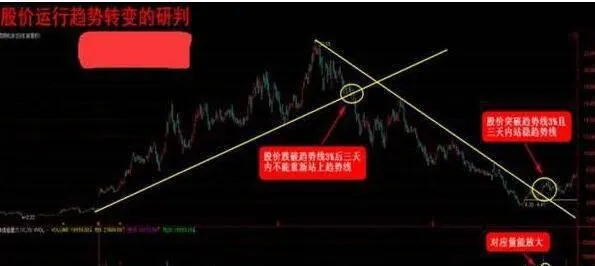

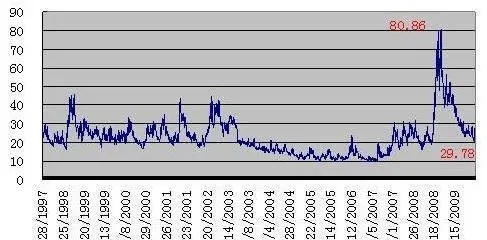

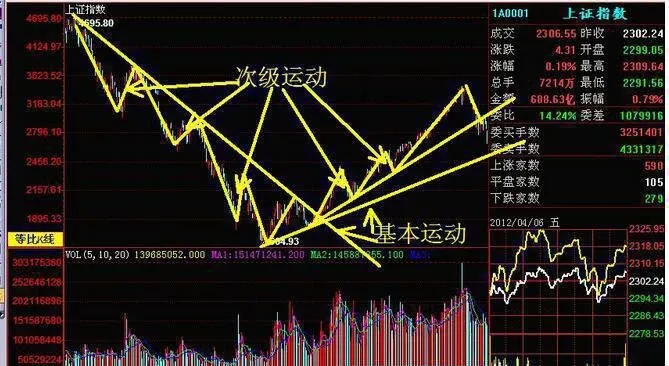

古典次級運動的概念

- 道氏指出:“市場中的基本運動通常都包含着一次至少達到其3/8規模的反向作用的次級運動,這似乎是個事實。”道氏對於基本運動與次級運動的比例關係的描述是符合週期理論比例原理的,即時間週期長的波動幅度要大於時間週期短的波動幅度。也就是說,儘管次級運動有時候波幅非常劇烈,但是波幅再大也不會大於基本運動的波幅。

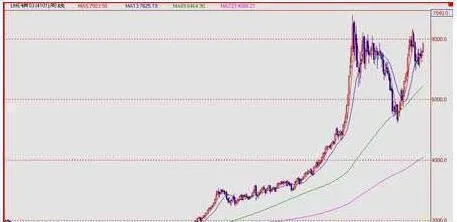

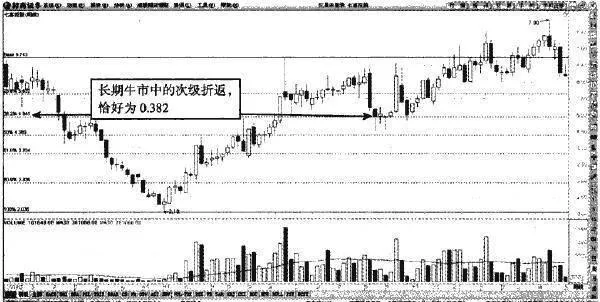

個股的黃金分割折返

- 指數能夠在黃金分割位置上出現次級折返的走勢,個股的走勢總是與指數有一定的相關性。相關性高的個股,當然也能夠與指數出現同樣的次級折返的情況了。並且,判斷相應的反轉信號出現的位置,也可以在黃金分割的點位上。更準確地說,個股的走勢可以跟指數的走勢相關性很高,並且與指數在同樣的位置出現次級折返的情況。

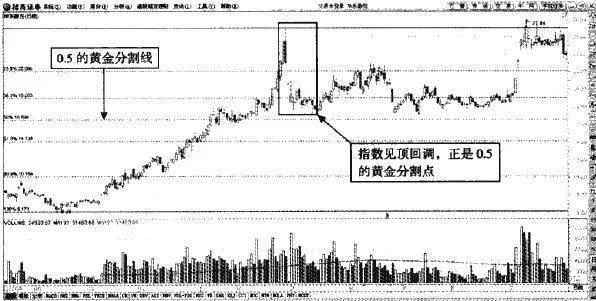

0.382與0.5的短線調整

- 0.382與0.5的黃金分割的回調位置,其實也是常見的折返幅度。0.382的黃金分割位裏調整的幅度雖然不是很大,卻是短線調整的重要折返位置。而0.5的回調位置比較不容易突破,更容易出現在股價調整的階段。在指數運行的過程中,那些比較小的調整,是可以用0.382的分割點判斷的。

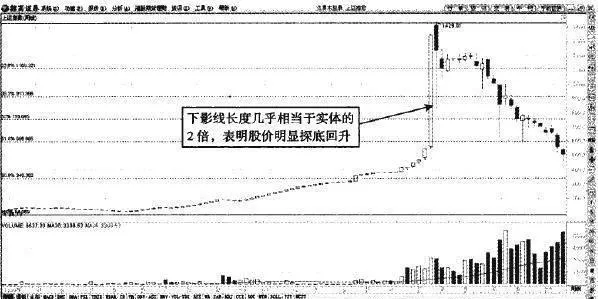

0.618折返的常見形態

- 0.618的黃金分割線的折返位置,投資者是可以發現一些基本的反轉形態的。股價的反轉走勢並不是突然而至的,折返形態在這個時候發揮了很大的作用。0.618的折返位置本身不是百分之百會出現的,投資者提前發現指數有轉向的形態,可以提前進行倉位的調整。這樣,將有利於投資者抓住反轉信號,第一時間做出反應。

0.618折返後股價的走向

- 在黃金分割的0.618的折返走勢完成後,股價的運行趨勢基本上會延續前期的主要空頭市場或者是主要的多頭市場。不管是主要的空頭市場還是主要的多頭市場,指數都不可能在短時間內停止主要的運行趨勢。量能沒有出現明顯變化的時候,指數主要的運行趨勢更不會輕易地轉變。

股指是記錄整體市場的方式

- 數字在統治着世界儘管看上去股市每天只是資金的進出、股票的買賣,但是在這一切的背後卻可能隱藏着一些內在的規律,股價指數所蘊涵的歷史數據和統計資料使得這些分析或研究成爲可能。因此,人們需要藉助於股價指數這個解剖利刃,來探索股市的運作機制與結構特點。

股指是描述整體市場的方式

- 學習分析股市的參與者,需要從道氏理論開始,其中的一個最重要原因就是該理論強調總體市場的規律。道氏設計道·瓊斯指數用心良苦,他試圖用一套指數來客觀地描述市場,以便於參與者可以客觀地分析整體市場。通過股價指數觀察市場代表着以整體的角度看市場,最終的目的是尋找整體市場的基本運動規律。