公司財務狀況分析:資產速動比率

從資產流動性比率計算公式中可以看出,企業用以作爲短期負債償付準備的流動資產總額中包含着存貨和預付貨款。但是流動資產中的存貨數量要作爲償付手段,其變現性顯然要大大低於其它流動資產,不但低於現金資產,也低於應收帳款、應收票據。特別是在充滿競爭的市場條件下,存貨過多不一定是好事,庫存商品在品種、式樣要求迅速變化的市場上不一定能夠銷得出去,或是隻能削價銷售。而且過高的庫存往往反映企業產品銷路不暢、資金週轉不靈。預付貨款是企業對外付出的購貨款,是不能直接帶來現金收入的,顯然不能做爲償債準備。因此,爲了更準確地把握企業短期償債能力,還應進一步計算企業資產速動比率。

資產速動比率,又稱酸性檢驗比率,它將企業的變現性較強的速動資產總額與流動負債總額相比,以反映企業現有的速動資產償付流動負債的能力。資產速動比率是對資產流動性比率的補充說明,它是衡量企業短期償債能力的更爲可靠的指標。

其計算公式如下

資產速動比率=速動資產總額/流動負債總額

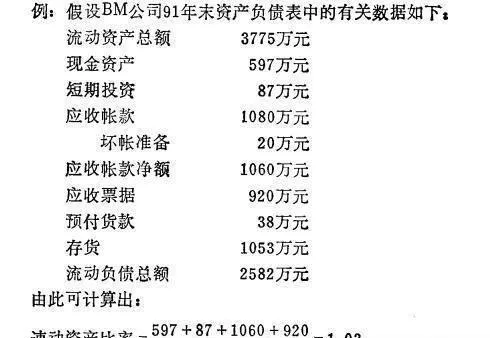

式中分子速動資產總額是指企業現有的現金、銀行存款、應收帳款、應收票據等快速流動資產的總計數,可根據企業資產負債表中貨幣資金、短期投資、應收帳款淨額、應收票據的期末數加總取得。

這說明該公司每一元流動負債有1.03元速動資產可以保證立刻償付。

一般說來,企業資產速動比率不應低於1。如低於1,說明企業短期信貸狀況不佳,有潛在的償債危機。當然,該比率過高也並非好事,它說明企業償債能力有餘,而資金運用不足。

資產流動性比率和資產速動比率都是說明企業短期償債能力的指標,但兩者反映的內容是有所區別的。前者反映的是企業短期(指一年以下)負債償付能力,後者說明企業的即時償付能力。所以,在分析企業短期信貸狀況時,應注意將兩者結合起來,不應有所偏廢。