第一個重要的技術指標被稱爲交易區間。它指的是一隻股票一般在一段時間內所達到的最高價與最低價之間的範圍。隨着公司的發展,被稱作“通道”的交易區間也會隨發展而變化,希望是上升通道。交易區間定義了股票的波動性,也被視作大多數其他指標的基準。例如,當一隻股票的交易區間非常狹窄,波動性則被認爲是比較低的,這也就意味着市場風險比較低。但風險也有反面,叫作機會。因此,一隻交易區間異常狹窄的股票,風險比較低,機會也比較少。

交易區間的頂部稱爲“阻力”,因爲它是衆所周知的當前交易區間的價格上限,這是買家最近買入的最高價。如果阻力一旦被突破,技術分析者就認爲它預示着價格可能進一步上漲。

交易區間的底部稱爲“支撐”,這是一隻股票最近賣出的最低價。如果一隻股票的價格跌破當前支撐,這可能是下降趨勢朝着更低的交易區間移動的信號。

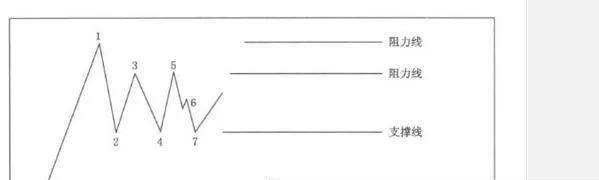

原來的阻力(1)加入了兩個較低的阻力(3. 5),之後又有了一個更低的阻力(6)加入其中。當價格從(4)向上走時,阻力(3)阻礙價格進一步上漲。價格首先在(2)這一點上找到支撐,接着價格兩次試圖突破這一支撐位,但兩次都守住了(2)這個水平。隨後價格上漲,價格碰到阻力點或支撐點的次數越多,支撐力或阻力往往就越強勁。如果價格突破(2)或(3)這兩點,這項資產很有可能在不久之後出現全新的交易區間。

截至1月20日處於下跌趨勢的價格通道。這隻股票最終在50美元的點位上找到支撐,它連續三週力爭走高,每次都在55美元處遇到阻力,並在50美元這個價位上找到支撐。最終,在2月20日突破支撐線。

非常有必要區分靜止交易區間與移動交易區間。靜止交易區間隨着時間的推移面保持穩定,而且下跌通道中看到的那樣,移動交易區間呈現了變化的價格方向。交易區間變化的另一種方式是其寬度的變化,如果剛剛過去的交易區間包含了高點和低點在內約6個點,而最近翻了一番增加到了12個點,那麼價格波動就大大增加了。如果一隻股票的價格區間正處於上升趨勢,但價格區間的寬度仍保持不變,那麼這隻股票將不會產生多少波動。如果價格正處於下跌趨勢,情況也一樣。只要交易區間的寬度不變,那就意味着波動性或市場風險不變。當你跟蹤那些i正在成長的小型公司的股票時,價格水平不斷增長而交易區間寬度不變就是-一個很明顯的標誌,說明未來增長將繼續保持這個趨勢。

例如,RangeResources公司(紐約證交所上市代碼:RRC)是一家位於德克薩斯州沃思堡市的獨立石油與天然氣鑽井公司。2009年初這家公司的股票每股約爲35美元,約爲其歷史高價位76美元多的一半。然而,在2002年末到2008年中這段時間裏,公司股價呈現穩定的上升趨勢,其特點是股價每天都有漲跌,但隨着時間的推移仍保持着相對較窄的交易區間寬度。

一個有關價格上升而交易區間寬度保持不變的例子。注意這個處於變化中的交易區間的寬度是如何保持不變的,即使價格上漲了,阻力和支撐同時向上移動,但寬度並沒有顯示出任何波動性的增加或減少。

隨着價格趨勢的上升寬度仍保持不變;一旦價格下跌至支撐線以下意味着支撐位被突破。這是一個很重要的信號,尤其是在長期的上升趨勢之後。突破意味着股價崩潰,跌破支撐位。這可能表明未來價格仍將走低。

一幅長期交易區間圖。價格隨時間的推移在.一個只有相對較低成交量的交易區間內逐漸上漲。然而在4月份交易區間的波動性看起來似乎開始增加。對於技術分析者來說,如果平滑異步移動平均線(MACD)和相對強弱指標(RSI)等其他技術指標也證實這一趨勢的話,這種突然的價格飆升可能預示着價格趨勢的上升。如果沒有得到其他技術指標的證實,那麼技術分析者會認爲在這次強勁的價格上漲之後,股價將回落到之前確立的支撐位。

對於下降趨勢也可以採用相同的觀察方法。一幅正處於下降趨勢但交易區間的寬度不變的價格走勢圖。價格向上突破需要得到其他技術指標分析的證實,特別是日成交量的變化。

交易區間是大多數技術分析的基礎,阻力線和支撐線是價格顯著變動的臨時邊界線,因此你需要了解六個重要的技術形態。

1.雙頂或雙底形態。在這兩種非常常見的形態中,價格趨勢分別朝頂部或底部移動。在雙頂形態中,價格有可能飆升到阻力線附近,然後回落,接下來再度飆升。當處於這種雙頂形態的股價不能成功穿越阻力線時,技術分析者會認爲它預示着價格將會下跌。因此雙頂形態之後的是價格下跌。在雙底形態中會出現相反的情況。價格趨勢跌至支撐線並兩次上漲,都最終回落。這預示着在雙底形態後價格將出現上漲。

舉一個雙頂形態的例子:Questcor製藥公司(納斯達克上市代碼:QCOR)在2008年12月到2009年1月之間經歷了一次雙頂形態。正如這一形態通常所預示的那樣,緊隨雙頂形態之後的是價格大幅下挫。

雙頂和雙底都是非常常見的形態,容易被發現和解釋.然而,就像其他所有形態一樣,雙頂或雙底也會出現被誤讀的情況。錯誤信號確實會發生,因此它可以爲投資者的圖表解讀積累經驗,而且增進對於公司基本面的實際瞭解。

2.頭肩頂(底)形態。與雙頂和雙底形態類似的.-.種同樣重要的形態是頭肩頂形態。在這一形態中,價格分三次衝上高點。第一次和第三次爲肩部,第二次爲頭部。頭部價格上升的最高點比兩個肩部要高並常常碰到阻力線。在頭肩頂形態之後價格如果不繼續上漲,則往往會下跌。這是一種預示未來價格將進一步下跌的可靠形態,而且整個跌幅通常是頸線與頭頂之差的2倍。一幅頭肩頂形態圖,實際的股票走勢中出現的頭肩頂形態。

頭肩底與頭肩頂形態相同,但方向相反,處於支撐位。它由三個價格谷底組成,以中間的谷底(頭部)最深,第一和第三個谷底(肩部)較淺。出現頭肩底形態預示着價格上漲。

3.三角形形態。三角形通常是一種持續形態,這意味着它確認了當前的趨勢,並表明價格將沿原來的方向繼續前進。一些非常特殊的三角形也可能是反轉形態,意味着當前趨勢正在放緩,而且股價可能在不久的將來朝相反方向變化。

三種三角形形態分別是上升、下降和對稱三角形。三角形一般開始時交易區間最寬,然後縮小。上升三角形的特點是交易區間不斷縮小,價格水平上漲至交易區間的頂部,甚至向上突破以前確立:的阻力線。這是一隻股票看漲的形態。

這隻股票的價格在順着上升趨勢上漲時碰到阻力,每一次價格上漲到阻力線,價格就會迅速回落。買家仍然對這隻股票感興趣,因此每次價格下調都會有買家吸納。結果每一次回調的跌幅都小於前一次,最終買家征服了這隻股票,價格迅速突破之前的阻力水平。

下降三角形頂點的交易區間最窄,並向下偏接近支撐線或甚至跌破支撐線。這是一個看跌的信號,正如上升三角形預示着上升趨勢將持續一樣,下降三角形意味着下跌趨勢將繼續。

對稱三角形形態預示着價格正處於盤整期,沒人知道下一步價格將如何變動。在這種情況下,成交量可能也處於低位,這導致了交易區間的縮小和整體波動性的減少。大多數交易者都希望等到這個形態結東出現更爲具體的變化時才交易。

4.旗形和三角旗形形態。被稱爲旗形和三角旗形的形態在這個意義上與三角形形態類似:這些形態都是由於交易區間的寬度變化而形成的。這兩種形態都被認爲是持續形態,常常出現在價格水平的調整時期。這兩個術語旗形和三角旗形--常被用來表示相同的形態。然而,旗形更像矩形,而三角旗形則更接近三角形。

旗形的特點是價格波動非常顯著,並隨之呈現橫向整理格局。這種形態常常會出現價格突破(上升趨勢時突破阻力線或下降趨勢時突破支撐線)。最初的價格飆升被稱爲“旗杆”,而橫向走勢是“旗”。將旗形稱爲持續形態對於理解這種形態的含義是非常有幫助的。例如,一旦橫向走勢開始,技術分析者會認爲這是降半旗狀態,預示着隨後的價格變動仍將繼續這一趨勢。換句話說,降半旗期間是這一趨勢中間的整理期。旗形與三角旗形形態的差異在於交易區間的寬度:在旗形形態中,整體走勢可能上升或下降,但交易區間的寬度仍保持不變(因此呈矩形)。一旦價格突破阻力線,通常會觸發買入信號;而處於下降趨勢時,一旦價格跌破支撐位,就會觸發賣出信號。

2007年,跟蹤黃金價格走勢的GLD基金形成了兩個上升旗形形態,兩個上升旗形運行得非常完美,結果是任何在旗形形成期間買入GLD的投資者都獲得了鉅額的收益。

三角旗形形態與旗形的其他所有特徵都一樣,只有一個重要區別:三角旗形的交易區間隨着時間而發生變化,它常常還有一個特徵,即要經過一系列阻力線(上升趨勢時)或支撐線(下降趨勢時)的測試,而且當三角旗形中出現雙頂或雙底形態,那也可能是反轉的信號。

旗形或三角旗形形態的形狀演示了看漲或看跌的趨勢。注意在所有案例中這個形態在已確立的走勢中間是如何運行的。這些旗形和三角旗形形態是整理期,之後價格將繼續之前確立的趨勢。

5.楔形形態。楔形形態通常是當前趨勢出現反轉的信號。楔形與三角形形態相似,但往往形成的時間較長。楔形的期間可能持續幾個月之久,這說明在整體價格處於上升趨勢或下降趨勢時,阻力和支撐在這個期間內較爲密集。在下降楔形形態中,市場情緒是看漲的,因爲你可以預期價格在楔形的未端出現反轉。頂部的斜線或阻力線有可能要比底部支撐線的斜線更加傾斜,支撐線甚至可能是水平的。在楔形形態中,你會看到價格至少經過兩輪阻力和支撐的測試。雙頂和雙底形態是楔形形態走勢的一部分。價格最終突破阻力線並開始上漲時是一個買入信號,通常也伴有成交量異常放大。

上升楔形則正好相反。它表明交易區間正在上升,而且不斷縮小。上升楔形形態是看跌的形態,你會看到價格在頂部和底部受到測試,最終跌破支撐位。在這種楔形形態結束時就是一個賣出信號。

6.缺口形態。無論何時你只要發現--個期間的收盤價與下一個期間的開盤價之間是空白,就說明形成了缺口。這個“期間”一般是指單個交易日,但也有一些交易者(尤其是日內交易者和微小型交易者)會每隔15分鐘或5分鐘跟蹤--次圖表,尋找重要信號,圖表形態的一個重要特徵就是,所有觀察到的形態上的顯著變化,無論是對於快速跟蹤價格變化,還是在更長時期內都可以使用。注意圖6.14中的三角旗形的交易區間不斷縮小,形態末端出現了一個重要的突破缺口,以及接踵而至的強勁向上突破。

缺口有許多不同類型。普通缺口發生在任何哪怕只有輕微波動的股票上,而且並不真正預示着當前趨勢將產生任何變動。但是逃逸缺口和突破缺口則非常有意義。逃逸缺口包含一系列缺口,一個接着一個,而且都處於同一價格走勢。當缺口本身突破阻力線或支撐線,突破缺口就出現了。這些突破缺口通常代表着重要價格走勢的開始。當短期走勢趨於結束,竭盡缺口就可能要出現了,或是伴隨着成交量放大,或是隨後將出現成交量放大。這通常預示着價格將停止當前走勢並朝着相反方向變動。這些是概括總結,對於確認雙頂或雙底形態、頭肩頂(底)形態和成交量變化等其他信號所揭示的趨勢可能非常有用。