什么是执行价格?

行使价是衍生品合约在行使时可以买入或卖出的设定价格。对于看涨期权,执行价格是期权持有人可以购买证券的价格;对于看跌期权,行使价是可以出售证券的价格。

执行价格也称为执行价格。

要点

- 执行价格是衍生品合约可以买入或卖出的价格。

- 衍生品的价值取决于其标的资产。

- 执行价格,也称为执行价格,是期权价值的关键决定因素。

了解执行价格

行使价用于衍生品(主要是期权)交易。衍生品是其价值基于(衍生)基础资产(通常是另一种金融工具)的金融产品。执行价格是看涨期权和看跌期权的关键变量。例如,看涨期权的买方有权但没有义务在未来以指定的执行价格购买标的证券。

同样,看跌期权的买方有权但没有义务在未来以执行价格出售该标的物。

行使价或行使价是期权价值最重要的决定因素。执行价格是在首次签订合同时确定的。它告诉投资者在期权处于价内(ITM)之前,标的资产必须达到什么价格。

执行价格是标准化的,这意味着它们是固定的美元金额,例如 31 美元、32 美元、33 美元、100 美元、105 美元等。它们也可能有 2.50 美元的区间,例如 12.50 美元、15.00 美元和 17.50 美元。冲击之间的距离称为冲击宽度。

特别注意事项

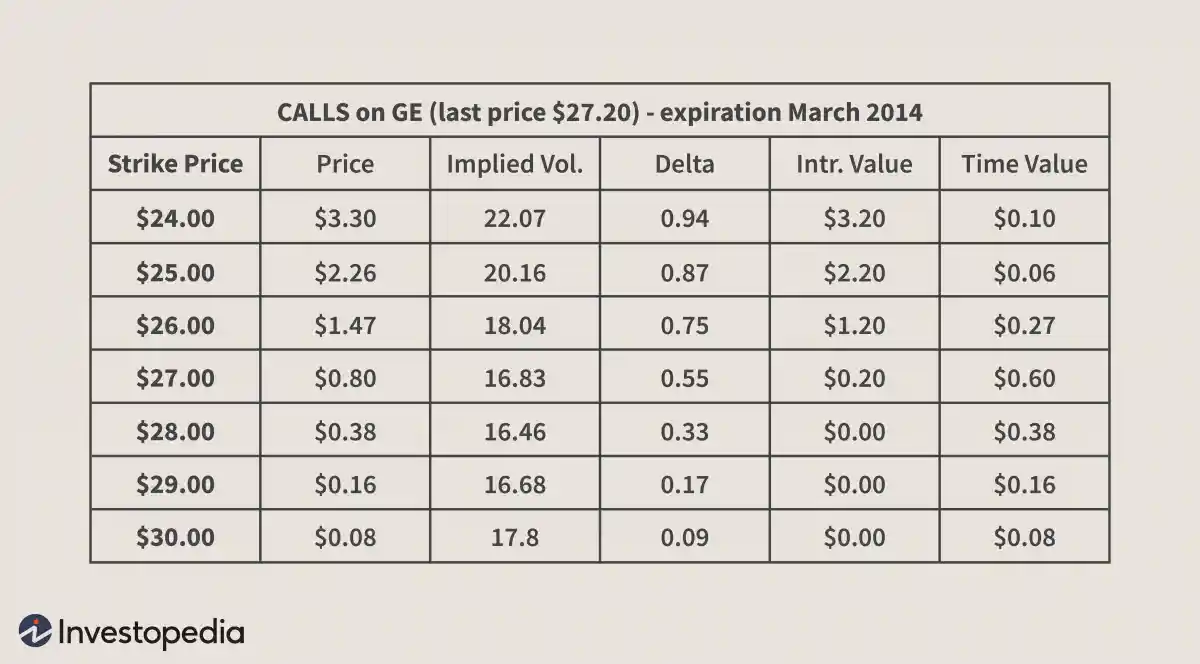

标的股票价格和执行价格之间的价格差异决定了期权的价值。对于看涨期权的买家来说,如果执行价格高于标的股票价格,则该期权处于价外(OTM)状态。在这种情况下,期权没有内在价值,但它可能仍然具有基于波动性和到期时间的价值,因为这两个因素中的任何一个都可能在未来将期权变成货币。相反,如果标的股票价格高于执行价格,则期权将具有内在价值并且处于价内。

当标的股票价格低于执行价格时,看跌期权的买方将处于实值状态;当标的股票价格高于执行价格时,看跌期权的买方将处于虚值状态。同样,OTM 期权不具有内在价值,但根据标的资产的波动性和期权到期前的剩余时间,它可能仍然具有价值。

执行价格等于或非常接近当前市场价格的期权称为平价期权(ATM)。

行使价示例

假设有两个期权合约。一种是执行价格为 100 美元的看涨期权。另一种是执行价格为 150 美元的看涨期权。标的股票当前价格为 145 美元。假设两个看涨期权相同;唯一的区别是执行价格。

到期时,第一份合约价值 45 美元。也就是说,它是 45 美元的实值货币。这是因为该股票的交易价格比执行价高出 45 美元。

第二份合约价外 5 美元。如果标的资产的价格在到期时低于看涨期权的执行价格,则期权到期时一文不值。

如果我们有两个看跌期权,都即将到期,其中一个的执行价格为 40 美元,另一个的执行价格为 50 美元,我们可以查看当前的股价,看看哪个期权有价值。如果标的股票的交易价格为 45 美元,则 50 美元的看跌期权的价值为 5 美元。这是因为标的股票的价格低于看跌期权的执行价格。

40 美元的看跌期权没有价值,因为标的股票高于执行价格。回想一下,看跌期权允许期权买方以执行价格出售。当他们可以在股票市场上以 45 美元出售时,使用以 40 美元出售的期权是没有意义的。因此,执行价格为 40 美元的看跌期权在到期时毫无价值。

某些执行价格是否比其他执行价格更理想?

最理想的执行价格取决于投资者的风险承受能力和市场上的期权费等因素。例如,许多投资者会寻找执行价格相对接近证券当前市场价格的期权,因为这些期权更有可能被执行并获利。与此同时,一些投资者会刻意寻找远虚值期权,即行权价格与市场价格相差甚远的期权,希望一旦盈利,就能获得非常大的回报。

行权价和行权价相同吗?

是的,执行价格和执行价格这两个术语是同义词。一些交易者会使用一个术语而不是另一个术语,并且可以互换使用这些术语,但它们的含义是相同的。这两个术语都广泛用于衍生品交易。

是什么决定了执行价格的差异?

对于上市期权,履约价格由OCC或交易所制定的标准确定,通常低于 25 美元的履约价格为 2.50 美元,25 美元到 200 美元之间的履约价格增量为 5 美元,高于 200 美元的履约价格增量为 10 美元。一般来说,价格较高、流动性或交易活动较少的股票,罢工范围会更大。您也可以通过联系 OCC 或交易所来请求添加新的罢工。