我们以某公司为例进行伦铜和沪铜之间的跨市套利案例进行分析:A公司是一家主要从事有色金属和矿产品进出口及加工的企业,经过多年的发展,公司与国内外众多金属行业的工厂、矿山等建立了良好的业务关系,在进出口流程方面更是驾轻就熟。鉴于金属跨市场套利机会每年都会出现,在日常经营中,该企业充分利用自身在信息及贸易梁道上的优势,在国内外金属价差合适时,通过跨市场套利来获取低风险稳定收益。

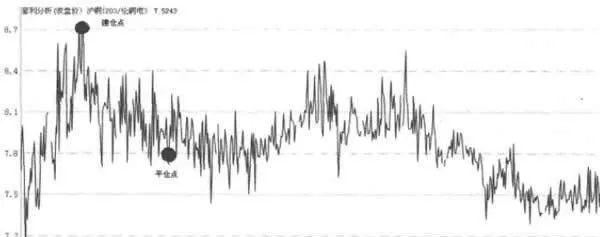

2009年2月中旬,受国储收储及国家即将出台有色金属产业振兴规划等好消息的影响,沪铜走势明显强于伦铜,由此导致两市比价持续走高,如图5-8所示。

图5-8 伦铜—沪铜比价

到了2月23日,两市3月合约比价升至8.73,现货进口盈利1700元/吨,均处于近阶段的相对高位。基于以下原因,该公司决定进行跨市场套利操作:

(1)目前,剔除汇率因素影响后的两市3月比值为8.33/6.867=1.21,处于统计意义上的小概率区间。

(2)目前,原料进口紧张,国内产量受到影响,但预计后期随着进口精铜逐渐集中到货,国内供应紧张的格局有望缓解。

(3)近期LME库存基本不再增加,LME注销仓单量逐渐放大,一定程度上验证了市场上关于国储在海外采购的传言。如果LME注销仓单进一步增加,这种传言的可靠性将会进一步加强,进而对LME铜价形成有力的支撑。

(4)预期国内市场将逐渐转为正向结构,对正向套利可能发生的移仓较为有利。

(5)人民币远期汇率相对稳定,无须对冲外汇风险。

那么该公司则进行如下的跨市套利操作 :

该贸易公司用于正向套利的资金共计1000万元,于2月24日分批建仓。从流动性及升贴水角度综合衡量,沪铜方面选择905主力合约进行建仓,伦铜方面选择电子盘合约进行建仓,按1:1的比例建仓1000吨,即卖出沪铜200手,买入伦铜40手。沪铜平均建仓价为 26520元/吨,伦铜平均建仓价为3190美元/吨。按建仓时的汇率折算,总计需保证金约6411500元((SHFE保证金按10%计算,LME保证金按13750美员/手计算)。

企业预计未来一段时间价格振荡上行的可能性更大一点,故国内备用金放置200万元,国外备用金放置20万美元。建仓时期货比价为8.70,如果比价按预期方向运行,则当两市期货比值下降至8.0附近时止盈双边平仓;如果比值较长时间不回归,则考虑向后移仓的同时准备实物资源进口。总体而言,该公司此笔套利实现盈利是可以得到保障的。

此次跨市场正套最终的结果是,3月11日比值达到预期目标,该公司选择双向平仓,沪铜平仓均价为29120元吨,伦铜平仓均价为3660美万夕吨。半个月客户收益(扣除手续费后)约为600元了吨×1000吨=600000元,整体收益率约6.00%。相对于资金量而言,这个收益已相当可观。

通过上述案例可以看出,对于资金雄厚的投资者或具有现货背景的企业客户而言,国内外期货市场间低风险甚至无风险的跨市场套利无疑为其资金运营或成本控制提供了很好的渠道。