在過去的十年中,算法交易(AT)和高頻交易(HFT)已經主導了交易世界,尤其是高頻交易。 2009 年至 2010 年期間,超過 60% 的美國交易歸因於高頻交易,儘管該比例在過去幾年有所下降。

以下是算法和高頻交易的世界:它們之間的關係、它們的好處和挑戰、它們的主要用戶以及它們當前和未來的狀態。

高頻交易 – HFT 結構

首先,請注意,高頻交易是算法交易的一個子集,而高頻交易又包括超高頻交易。算法本質上是買家和賣家之間的中間人,高頻交易和超高頻交易是交易者利用可能只存在極短時期的極小價格差異的一種方式。

基於計算機輔助規則的算法交易使用專用程序來做出自動交易決策來下訂單。 AT對大額訂單進行拆分,並在不同時間下達這些拆分訂單,甚至在提交後管理交易訂單。

通常由養老基金或保險公司發出的大額訂單可能會對股價水平產生嚴重影響。 AT 旨在通過將大訂單拆分爲許多小訂單來減少價格影響,從而爲交易者提供一定的價格優勢。

該算法還動態控制向市場發送訂單的時間表。這些算法讀取實時高速數據源,檢測交易信號,確定適當的價格水平,然後在發現合適的機會後下達交易訂單。他們還可以發現套利機會,並可以根據趨勢跟蹤、新聞事件甚至投機進行交易。

高頻交易是算法交易的延伸。它管理着高速發送到市場的小規模貿易訂單,通常以毫秒或微秒爲單位——一毫秒是千分之一秒,一微秒是千分之一毫秒。

這些訂單由高速算法管理,複製了做市商的角色。高頻交易算法通常涉及雙邊訂單放置(低買和高賣),試圖從買賣價差中獲益。 HFT 算法還嘗試通過發送多個小額訂單並分析交易執行中的模式和時間來“感知”任何待處理的大額訂單。如果他們感覺到機會,高頻交易算法就會嘗試通過調整價格來填補大量掛單並賺取利潤。

此外,Ultra HFT 是 HFT 的進一步專業化流。通過支付額外的交易費,交易公司可以在市場其他公司之前立即查看掛單。

高頻交易的利潤潛力

高頻交易算法利用人眼無法察覺的市場條件,指望在超短的時間內發現利潤潛力。一個例子是同一標的指數的期貨和 ETF 之間的套利。

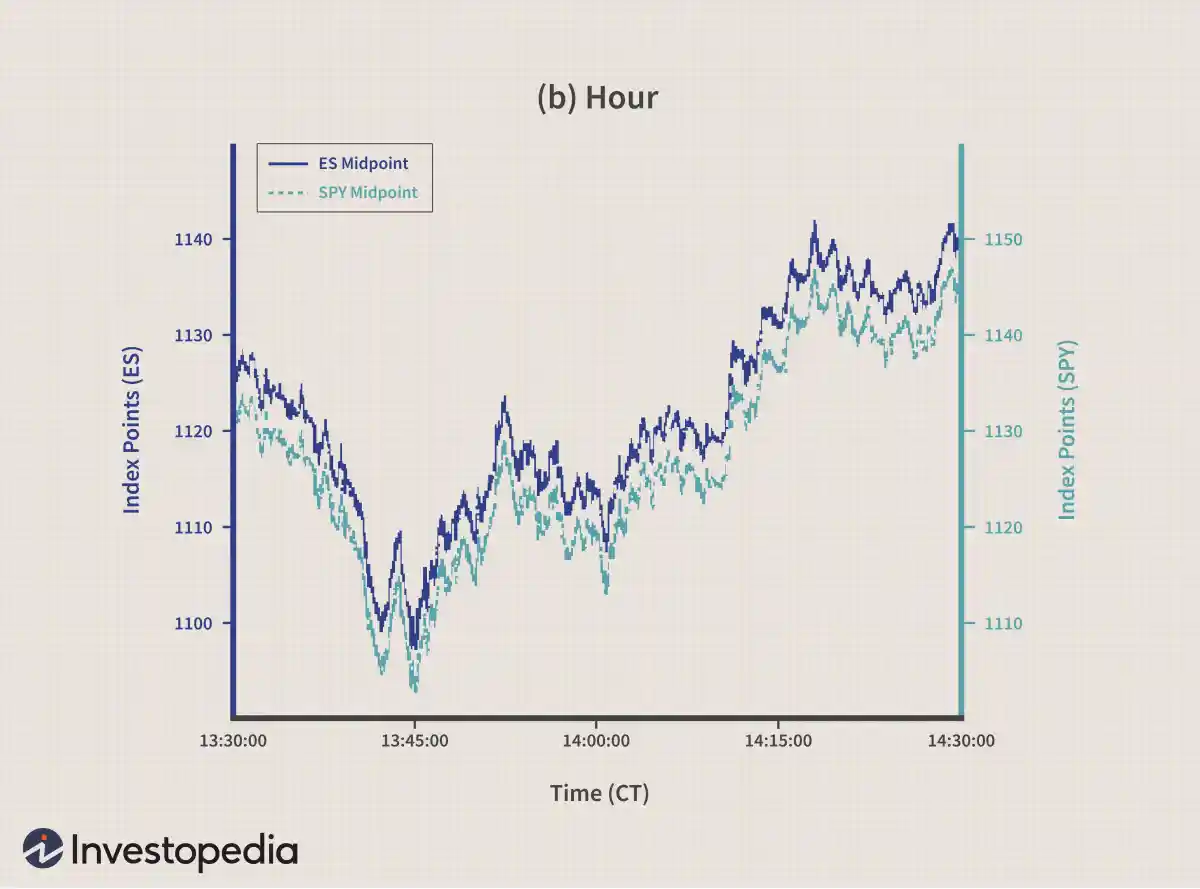

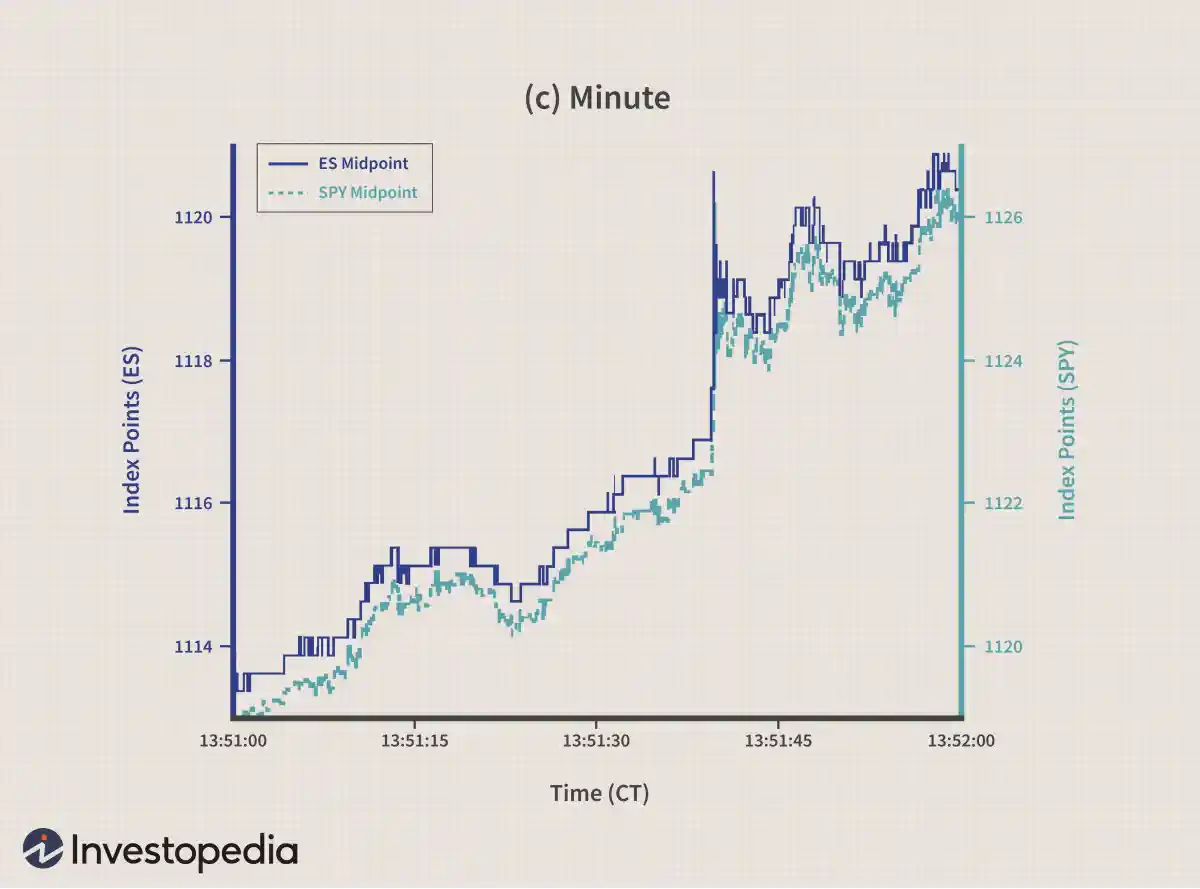

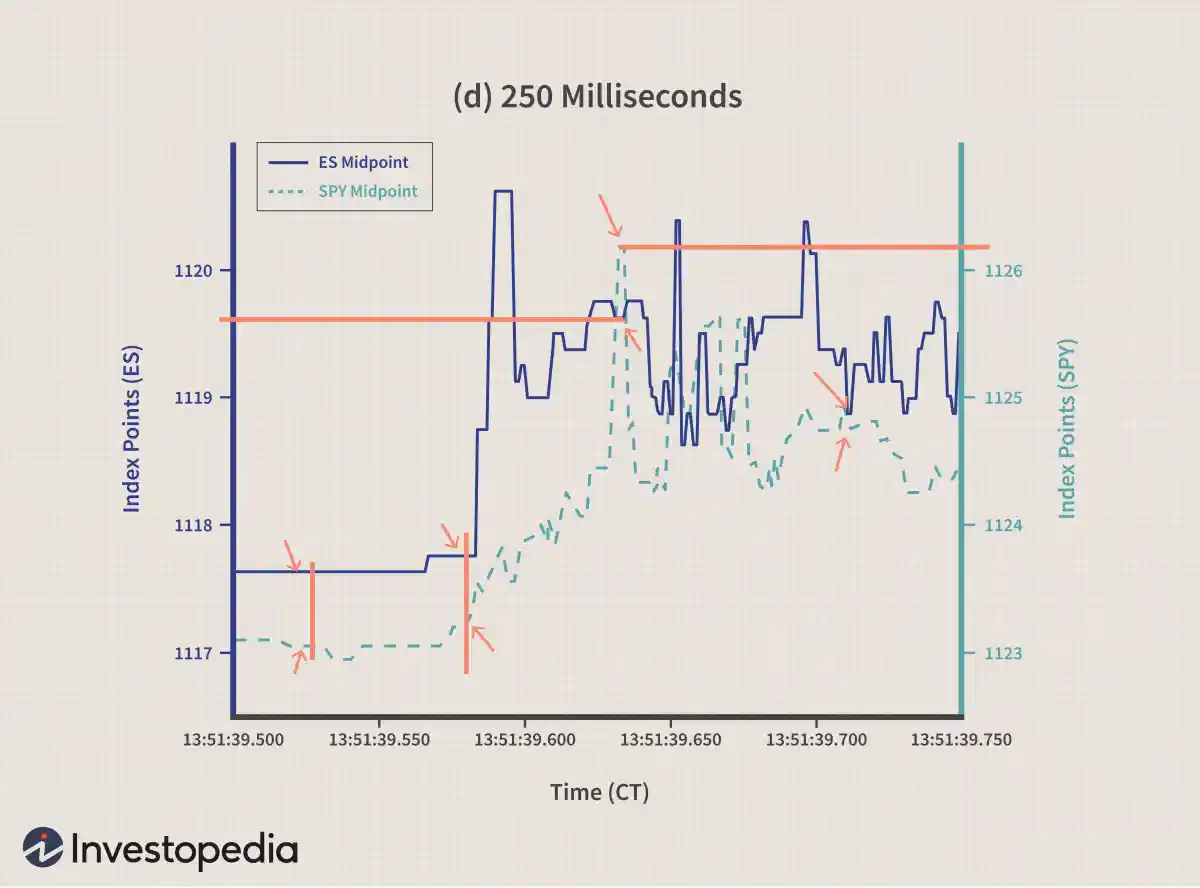

下圖揭示了 HFT 算法旨在檢測和利用的內容。這些圖表顯示了E-mini S&P 500 期貨 (ES) 和 SPDR S&P 500 ETF ( SPY ) 在不同時間頻率下的逐筆價格變動。

圖表放大得越深入,兩種乍一看完全相關的證券之間的價格差異就越大。

請注意,兩種儀器的軸不同。儘管出現在同一水平水平,但價格差異很大。

因此,從閃電般快速的算法的角度來看,肉眼看起來完美同步的東西實際上具有巨大的利潤潛力。

自動交易

在美國市場,美國證券交易委員會 (SEC) 於 1998 年授權自動化電子交易。 大約一年後,高頻交易開始,當時的交易執行時間爲幾秒。 到 2010 年,這一時間已縮短至毫秒 —請參閱英格蘭銀行安德魯·霍爾丹 (Andrew Haldane) 的演講《耐心與金融》 ——如今,百分之一微秒對於大多數高頻交易決策和執行來說已經足夠了。鑑於計算能力不斷增強,在不久的將來,通過 HFT 可能可以實現納秒和皮秒頻率的工作。

彭博社報道稱,雖然 2010 年,高頻交易“佔美國股票總量的 60% 以上”,但事實證明這是一個高水位。到 2013 年,這一比例已下降至大約 50%。彭博社進一步指出, 2009年,“高頻交易員每天交易約32.5億股。 2012年是每天16億”,“平均利潤從每股十分之一便士下降到了二十分之一。”

高頻交易參與者

理想情況下,高頻交易需要具有儘可能低的數據延遲(時間延遲)和儘可能高的自動化水平。因此,參與者更喜歡在其交易平臺具有高水平自動化和集成能力的市場中進行交易。其中包括納斯達克、紐約證券交易所、Direct Edge 和 BATS。

高頻交易由自營交易公司主導,涵蓋多種證券,包括股票、衍生品、指數基金、ETF、貨幣和固定收益工具。德意志銀行 2011 年的一份報告發現,在當時的高頻交易參與者中,自營交易公司佔 48%,多服務經紀自營商的自營交易櫃檯佔 46%,對沖基金約佔 6%。 該領域的主要公司包括合景泰富控股(由 Getco 和 Knight Capital 合併而成)等自營交易公司以及花旗集團 ( C )、摩根大通 ( JPM ) 和高盛 ( GS ) 等大型機構公司的交易部門。

高頻交易基礎設施需求

對於高頻交易,參與者需要具備以下基礎設施:

- 高速計算機,需要定期且昂貴的硬件升級;

- 協同定位。也就是說,這是一種典型的高成本設施,可將您的交易計算機放置在儘可能靠近交易服務器的位置,以進一步減少時間延遲;

- 實時數據饋送,需要避免可能影響利潤的一微秒的延遲;和

- 計算機算法是 AT 和 HFT 的核心。

高頻交易的好處

高頻交易對交易者有利,但對整個市場有幫助嗎?高頻交易支持者列舉的一些總體市場優勢包括:

- 由於高頻交易,買賣價差已大幅縮小,這使得市場更加高效。經驗證據包括,加拿大當局於 2012 年 4 月徵收阻礙高頻交易的費用後,研究表明“買賣價差上升了9%”,這可能是由於高頻交易交易下降所致。

- 高頻交易創造了高流動性,從而減輕了市場碎片化的影響。

- 高頻交易有助於價格發現和價格形成過程,因爲它基於大量訂單

高頻交易的挑戰

高頻交易的反對者認爲,算法可以被編程爲發送數百個虛假訂單並在下一秒取消它們。這種“欺騙”會暫時造成需求/供應的虛假激增,從而導致價格異常,高頻交易者可以利用這一點來謀取利益。 2013 年, SEC推出了市場信息數據分析系統 ( MIDAS ),該系統以毫秒頻率篩選多個市場的數據,以嘗試捕獲“欺騙”等欺詐活動。

高頻交易增長的其他障礙是其高昂的進入成本,其中包括:

- 算法開發

- 建立高速交易執行平臺,及時執行交易

- 構建需要頻繁高成本升級的基礎設施

- 數據饋送的訂閱費用

高頻交易市場也變得擁擠不堪,參與者試圖通過不斷改進算法和增加基礎設施來超越競爭對手。由於這種“軍備競賽”,交易者利用價格異常變得越來越困難,即使他們擁有最好的計算機和高端網絡。

代價高昂的故障的前景也嚇跑了潛在的參與者。一些例子包括 2010 年 5 月 6 日的“閃電崩盤”,其中高頻交易觸發的賣單導致道指暴跌 600 點。 還有當時的高頻交易之王 Knight Capital 的案例。紐約證券交易所。它於 2012 年 8 月 1 日安裝了新軟件,不小心以不利的價格買賣了價值 70 億美元的紐約證券交易所股票。奈特被迫平倉,一天之內損失了 4.4 億美元,並侵蝕了 40% 的市值。公司的價值。 被另一家高頻交易公司 Getco 收購,組建 KCG Holdings,合併後的實體仍在繼續掙扎。

因此,高頻交易未來增長的一些主要瓶頸是利潤潛力下降、運營成本高昂、監管更嚴格的前景以及不允許犯錯的事實,因爲損失可能很快達到數百萬美元。

高頻交易的現狀

高頻交易在海外具有一定的增長潛力。全球各地的證券交易所都對這一概念持開放態度,有時他們會通過提供一切必要的支持來歡迎高頻交易公司。 另一方面,也有人因高頻交易公司擁有不當時間優勢而對交易所提起訴訟。在日益強烈的反對聲中,法國於 2012 年成爲第一個對高頻交易徵收特別稅的國家,意大利緊隨其後。

美國當局於 2014 年 10 月 15 日進行的一項研究評估了高頻交易對國債市場快速波動的影響。 儘管研究發現 該研究並未排除高頻交易造成未來風險的可能性,無論是在對定價、流動性還是交易量的影響方面。

綜述

計算機速度的增長和算法的發展爲交易創造了看似無限的可能性。但是,AT 和高頻交易是快速發展的典型例子,多年來,它們超越了監管制度,併爲相對少數的貿易公司帶來了巨大的優勢。雖然高頻交易未來可能會減少美國等成熟市場交易者的機會,但一些新興市場仍可能對高風險高頻交易企業相當有利。