高頻交易

分筆數據的數量和質量有怎樣的關係?

- 分筆數據的數量和質量有怎樣的關係?高頻數據量非常龐大。根據Dacorogna等人(2001)的研究,單日內分筆數據的量抵得上30年日數據的量。然而,數量並不總是等同於質量。集中交易的交易所通常會提供具有合理時間戳、精確的買價賣價,以及每筆交易的交易最。限價指令單簿的信息不是那麼容易獲得。

什麼叫做買賣價差?

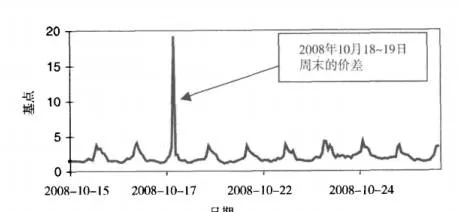

- 在任意給定時間,買入報價和賣出報價之間的差成爲買賣價差(bia-ask spread )。買賣價差是即時買入並賣出證券所需的成本。買賣價差越大,一次證券交易的收益就要越高,這樣才能覆蓋價差以及其他交易成本。大多數低頻價格變動都足夠大,買賣價差與之相比完全可以忽略。

怎樣處理分筆數據?

- 怎樣處理分筆數據?交易機會很大程度上取決於識別這些機會的數據。數據頻率越高,套利機會越多。因此,當我們研究可盈利的交易機會時,很重要的一點是數據的時間間隔越短越好。近來市場微觀結構和計量經濟學的進展爲我們理解分筆數據的獨特性質提供了有力的工具。

匿名市場中自營商們會怎樣獲取信息?

- 匿名市場中自營商們會怎樣獲取信息?在匿名市場中,比如黑池,自營商和做市商可能會發布比之前報價低很多的指示性報價來評估市場的供給和需求,並以此來蒐集市場信息。Dacorogna等人(2001)發現,一些自營商的報價可能滯後於實際的市場價格。這種滯後從幾毫秒到一分鐘不等。一些自營商根據其他自營商報價的移動平均水平進行報價。

分筆數據的屬性包含哪些內容?

- 分筆數據的屬性包含哪些內容?最高頻率的數據就是“分筆”數據,這些數據包含最新報價、成交、價格和交易量等信息。

時間戳的組成部分是什麼?它有哪些作用?

- 時間戳的組成部分是什麼?它有哪些作用?時間戳記錄了報價出現的日期和時間。它可能是交易所或者經紀自營商發佈報價的時間,也可能是交易系統接收到報價的時間。報價從交易所或經紀自營商到達交易系統的時間可以短到20毫秒。因此,所有精細的系統都會將毫秒作爲其時間戳的一部分。報價的另一部分是金融證券的識別碼。

事件套利如何應用於商品市場?

- 事件套利如何應用於商品市場?Gorton和Rouwenhorst (2006)對商品市場進行了實證研究,結果指出實體的經濟活動及通貨膨脹指數均影響商品價格。然而,新聞公佈的影響則效果不一超出預期的實體經濟活動以及通貨膨脹數字通常會促使商品價格上升,除非利率也隨之上升,因爲利率上升會冷卻商品的升值。

事件套利如何應用於房地產投資信託基金(REITS)?

- 事件套利如何應用於房地產投資信託基金(REITS)?由美國國會於1960年建立的房地產投資信託基金是一種較爲新穎的公開交易證券。所有美國房產投資信託基金在1991年的總市值爲90()萬美元,此後逐步增加至2006年的3000億美元。

事件套利如何應用於期貨市場?

- 事件套利如何應用於期貨市場?很多學者也研究了宏觀經濟數據的公佈對期貨市場的影響,例如Becker,Finnerty,和Kopecky(1996);Ederington和Lee(1993);Simpson和Ram-chander ( 2004 )等。

事件套利如何應用於新興經濟體?

- 事件套利如何應用於新興經濟體?一些學者研究了宏觀經濟數據對新興經濟體的影響。例如,Andritzky,Bannister和Tamirisa (2007)研究了宏觀經濟數據的公佈如何影響俄券利差。他們發現美國的數據對此有着重要的影響,國內的數據反而並不能產生如此大的影響。

事件套利如何應用於固定收益市場?

- 事件套利如何應用於固定收益市場?Jones, Lamont和Lumsdaine(1998)研究了就業數據及生產價格指數對關國國債的影響。作者發現債券價格的波動在數據公佈當天會明顯加大,但這種波動不會持續到公佈日之後,這表明公佈的信息快速地整合到了價格之中。

宏觀經濟數據對債券收益曲線的影響是什麼?

- 宏觀經濟數據對債券收益曲線的影響是什麼?Fleming和Remolona (1999)研究的所有10個宏觀經濟數據公佈時間均爲早上8:30。他們測量了早上8:30-8:35這個時間段內數據公佈後對債券收益曲線的影響,並記錄了宏觀數據每 1%的未預期改變導致的收益曲線的有統計顯著性的變化。表12-4展示了實驗結果。

TSA曲線的預測精度如何判定?

- TSA曲線的預測精度如何判定?預測的精度由TSA曲線下方的總面積確定。對於我們的例子,曲線之下的面積(陰影區)佔整個方塊面積的44.4%,這表明我們的預測精度爲44.4%。我們的樣本預測模型表現要比隨機預測模型差.即對角線。隨機預測模型有50%的準確性。

怎樣計算邊緣概率?

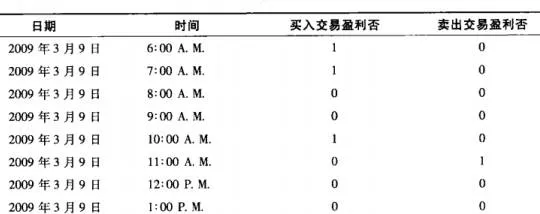

- 怎樣計算邊緣概率?如果採用最基本的辦法,可以通過如下步驟完成此任務:1.計算“命中率”,即交易信號中產生正收益的百分比。爲了計算命中率,需要計算步驟2中產生正收益的買入交易次數的總數,以及它與步驟1中產生的買人交易信號相對應的次數。然後用所匹配的具有正收益的買入交易次數除以步驟1中模型生成的總的買入交易次數。

當止損的觸發時間不等於收盤時間時,應該採取哪些措施?

- 在評估固定時間間隔(比如1小時)的交易機會時,止損的觸發時間可能不等於此時間段的收盤時間,在這種情況下,我們應當注意確保每當止損被觸及,都有相應的記錄。解決此問題的一個辦法是,對於多頭頭寸,以此時段的低點評估止損,而對於空頭頭寸,則以此時段的高點評估止損。

如何事前識別歷史數據中的成功交易和不成功的交易?

- 如何事前識別歷史數據中的成功交易和不成功的交易?此步驟涉及將歷史數據中的所有交易機會分爲盈利和虧損的買入和賣出。在每個交易評估期,評估過程需要向前考察證券的歷史數據,以確定該時刻對證券的買入或者賣出操作是否是成功的,即是否是一筆盈利的交易。做買入或賣出決策的頻率要與所評估的交易策略做投資組合再平衡決策的頻率是一致的。

什麼叫做精度曲線?

- 什麼叫做精度曲線?精度曲線,也稱洛侖茲,功效,或基尼曲線,提供了一個以圖形方式來比較交易信號的概率性預測精度的辦法。精度曲線繪製出不同預測模型相較於理想(百分之百準確的)預測的概率命中率。交易策略精度(TSA)曲線畫出了交易模型中“命中”信號相較於“失誤”信號的累積分佈。“命中”即交易信號產生的交易結果是盈利的。

什麼是TSA曲線?

- 什麼是TSA曲線?TSA曲線是正確預測虧損伴隨正確預測盈利的累積分佈圖。理想模型對所有的預測都有百分之百的命中率,所有的盈利在事前就會預測爲盈利,所有虧損在事前也會預測爲虧損。TSA曲線離理想曲線最近的模型是最好的模型。生成TSA曲線的步驟如下:1.收集所有交易結果及其事前預測的有關信息。

什麼是高頻交易策略評估期的長度?

- 什麼是高頻交易策略評估期的長度?很多投資組合管理人在評估候選交易策略時都會面臨如下問題:要保證策略的夏普比率能夠像其目前表現的那樣,應該用多長時間來評估這個交易策略呢?有些投資組合經理隨意地選擇一個評估週期:從六個月到兩年都行。有些投資者則要求至少六年的交易記錄。還有一些認爲一個月的日表現數據就足夠了。

什麼叫做市場衝擊成本?

- 什麼叫做市場衝擊成本?市場衝擊成本度量的是由於執行市價指令而造成的不利價格變動。更確切地說,市場衝擊成本就是由於市價指令交易消耗了流動性而導致的投資價值的損失。所有的市價指令都會減少市場流動性,並導致所交易資產的價格發生變化。市價買入指令會減少證券的供給並引起證券價格的即時上漲。