道氏认为基本运动为期5年,即把10年的周期一分为二的观点是错误的。如在1902年1月他在自己典型的结尾段中写道:“根据历史和过去6年的发展来判断,认为我们在今后几年中至少遇到一次股市动荡是不无道理的。”这个预测是在一次牛市中作出的,但是他在此令人奇怪地没用自己至少4年的估计。遗憾的是,这次牛市结束于1902年9月,距离道氏去世仅仅3个月。

下面看看随后的情况。1902年9月产生的熊市大约持续了1年;1903年9月又出现了牛市,于1904年6月最终形成并在1907年1月达到顶峰,持续3年零4个月;而此后出现的包括1907年危机在内的熊市结束于1908年12月,为期11个月。

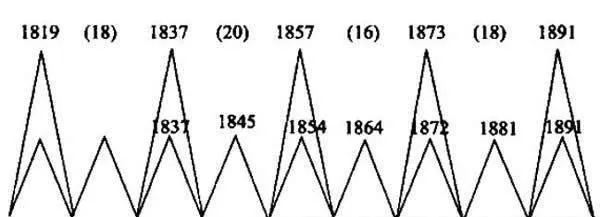

图1图1贝纳的经济周期预言

请注意:道氏的这番话写于100多年前,他并没有时至今天的股价运动的记录。他在当时提出的基本运动的期间被以后的经验证明,在通常情况下是太长了,实际上,在道氏写这番话之前也从未出现过“4~6年”的大级别趋势,甚至很少能超过3年,更多的是少于2年。事实上,一轮基本运动所需的时间可以远远少于道氏所提出的4年,而且试图根据10年的恐慌周期理论,把牛市和熊市大体平均分为各用5年的做法,也是一种不自觉的夸张。经验表明:基本运动所经历的时间至少在1年以上,通常还要长得多,同时与此相伴随的是次级运动—在熊市时期的剧烈反弹或者在牛市时期的剧烈下跌。