什麼是債券市場?

債券市場通常稱爲債務市場、固定收益市場或信貸市場,是所有債務證券交易和發行的統稱。政府通常發行債券是爲了籌集資金償還債務或爲基礎設施改善提供資金。

上市公司在需要爲業務擴張項目融資或維持持續運營時發行債券。

要點

- 債券市場廣義上描述了投資者購買政府實體或公司推向市場的債務證券的市場。

- 各國政府通常使用債券收益來資助基礎設施改善和償還債務。

- 公司發行債券是爲了籌集維持運營、擴大產品線或開設新地點所需的資金。

- 債券要麼在一級市場發行,推出新債務,要麼在二級市場發行,投資者可以通過經紀人或其他第三方購買現有債務。

- 債券往往比股票投資波動性更小、更保守,但預期回報率也較低。

瞭解債券市場

債券市場大致分爲兩個不同的市場:一級市場和二級市場。一級市場通常被稱爲“新發行”市場,其中交易嚴格直接發生在債券發行人和債券購買者之間。從本質上講,一級市場產生了以前從未向公衆發行過的全新債務證券。

在二級市場上,已經在一級市場上出售的證券隨後被買賣。投資者可以從經紀人那裏購買這些債券,經紀人充當買賣雙方之間的中介。這些二級市場問題可能以養老基金、共同基金和人壽保險單以及許多其他產品結構的形式打包。

債券投資者應該注意這樣一個事實:垃圾債券雖然提供最高的回報,但違約風險也最大。

債券市場的歷史

債券的交易時間遠遠長於股票。事實上,可讓與或轉讓給他人的貸款早在古代美索不達米亞就出現了,以糧食重量爲單位的債務可以在債務人之間交換。事實上,有記錄的債務工具歷史可以追溯到公元前 2400 年;例如,通過在尼普爾(現在的伊拉克)發現的一塊粘土板。這件文物記錄了糧食支付的保證,並列出了如果不償還債務的後果。

後來,在中世紀,政府開始發行主權債務以資助戰爭。事實上,英格蘭銀行是世界上現存最古老的中央銀行,其成立的目的是在17世紀通過發行債券籌集資金重建英國海軍。第一批美國國債也是爲了幫助資助軍隊而發行的,首先是在脫離英國王室的獨立戰爭中,然後又以“自由債券”的形式幫助籌集資金來參加第一次世界大戰。

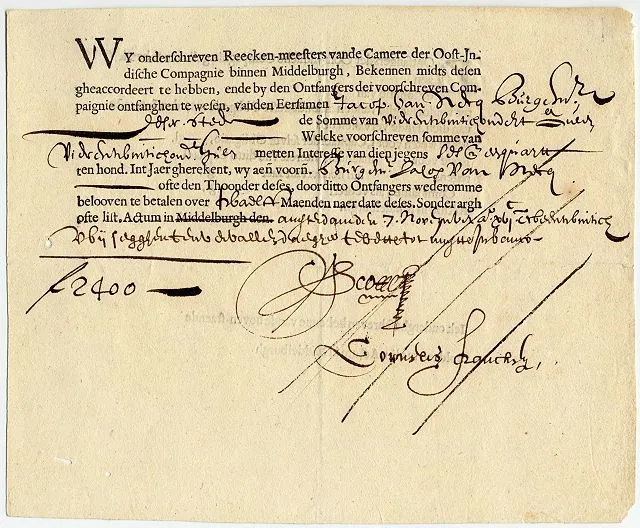

公司債券市場也相當古老。早期的特許公司,例如荷蘭東印度公司(VOC)和密西西比公司,在發行股票之前先發行債務工具。這些債券,如下圖所示,作爲“擔保”或“擔保人”發行,並手寫給債券持有人。

荷蘭東印度公司的債券,發行日期爲 1622 年 11 月 7 日,面值爲 2400 荷蘭盾,年利率爲 6.5%。該債券在米德爾堡發行,但在阿姆斯特丹簽署。

債券市場的類型

一般債券市場可分爲以下債券類別,每種類別都有其自己的屬性。

公司債券

公司出於多種原因發行公司債券來籌集資金,例如爲當前運營融資、擴大產品線或開設新的製造設施。公司債券通常描述期限至少一年的長期債務工具。

公司債券通常被分類爲投資級或高收益級(或“垃圾級”)。此分類基於債券及其發行人的信用評級。投資級是一種評級,表示違約風險相對較低的高質量債券。標準普爾和穆迪等債券評級公司使用不同的名稱(由大寫和小寫字母“A”和“B”組成)來標識債券的信用質量評級。

垃圾債券是比企業和政府發行的大多數債券具有更高違約風險的債券。債券是一種債務或承諾,向投資者支付利息並返還投資本金以換取購買債券。垃圾債券是指由陷入財務困境、違約或不向投資者支付利息或償還本金風險較高的公司發行的債券。垃圾債券也被稱爲高收益債券,因爲需要更高的收益率來幫助抵消任何違約風險。這些債券的信用評級低於標準普爾的 BBB-,或低於穆迪的 Baa3。

政府債券

國家發行的政府債券(或主權債券)通過在約定的到期日支付債券證書上列出的面值來吸引買家,同時還定期支付利息。這一特徵使得政府債券對保守的投資者具有吸引力。由於主權債務由政府支持,政府可以向公民徵稅或印鈔來支付債務,因此一般來說,這些債券被認爲是風險最小的債券類型。

在美國,政府債券被稱爲國債,是迄今爲止最活躍、流動性最強的債券市場。國庫券( T-Bill )是由財政部支持的短期美國政府債務,期限爲一年或更短。國庫券 ( T-note ) 是一種可流通的美國政府債務證券,具有固定利率,期限爲 1 至 10 年。國債( T-bonds )是由美國聯邦政府發行的期限超過20年的政府債務證券。

市政債券

市政債券——通常縮寫爲“市政”債券——由州、城市、特殊用途區、公用事業區、學區、公有機場和海港以及其他尋求籌集現金的政府實體在當地發行。資助各種項目。

市政債券通常在聯邦層面免稅,在州或地方稅收層面也可以免稅,這使得它們對合格的有稅收意識的投資者具有吸引力。

市政債券有兩種主要類型。一般義務債券(GO) 由政府實體發行,不受特定項目(例如收費公路)收入的支持。一些 GO 債券由專用財產稅支持;其他則由普通基金支付。相反,收益債券通過發行人或銷售、燃料、酒店入住或其他稅收來確保本金和利息支付。當市政當局是債券的管道發行人時,第三方支付利息和本金。

抵押貸款支持債券(MBS)

MBS發行由房地產集合抵押貸款組成,由特定抵押資產的質押鎖定。購買抵押貸款支持證券的投資者本質上是通過貸方向購房者借錢。這些通常支付每月、每季度或每半年的利息。

MBS 是資產支持證券(ABS)的一種。正如 2007 年至 2008 年次貸危機中顯而易見的那樣,抵押貸款支持證券的可靠性取決於支持它的抵押貸款。

新興市場債券

這些債券由新興市場經濟體的政府和公司發行,與國內或發達債券市場相比,這些債券提供了更大的增長機會,但也存在更大的風險。

在20世紀的大部分時間裏,新興經濟體國家只是斷斷續續地發行債券。然而,在 20 世紀 80 年代,時任財政部長尼古拉斯·布雷迪 (Nicholas Brady) 啓動了一項計劃,通過發行債券(主要以美元計價)來幫助全球經濟體重組債務。拉丁美洲的許多國家在接下來的二十年裏發行了這些所謂的布雷迪債券,標誌着新興市場債務發行量的上升。如今,債券由世界各地的發展中國家和位於這些國家的公司發行,包括亞洲、拉丁美洲、東歐、非洲和中東。

投資新興市場債券的風險包括所有債務發行所伴隨的標準風險,例如發行人的經濟或財務業績的變量以及發行人履行付款義務的能力。然而,由於發展中國家潛在的政治和經濟波動,這些風險加劇。儘管新興國家總體上在限制國家風險或主權風險方面取得了長足進步,但不可否認的是,這些國家發生社會經濟不穩定的可能性比發達國家特別是美國更大。

新興市場還帶來其他跨境風險,包括匯率波動和貨幣貶值。如果債券以當地貨幣發行,美元兌該貨幣的匯率可能會對您的收益率產生正面或負面影響。噹噹地貨幣相對於美元堅挺時,您的回報將受到積極影響,而當地貨幣疲軟會對匯率產生不利影響並對收益率產生負面影響。

債券指數

正如標準普爾 500 指數和羅素指數跟蹤股票一樣,彭博綜合債券指數、美林國內大師指數和花旗集團美國廣泛投資級債券指數等知名債券指數也跟蹤和衡量公司債券投資組合的表現。許多債券指數是衡量全球債券投資組合表現的更廣泛指數的成員。

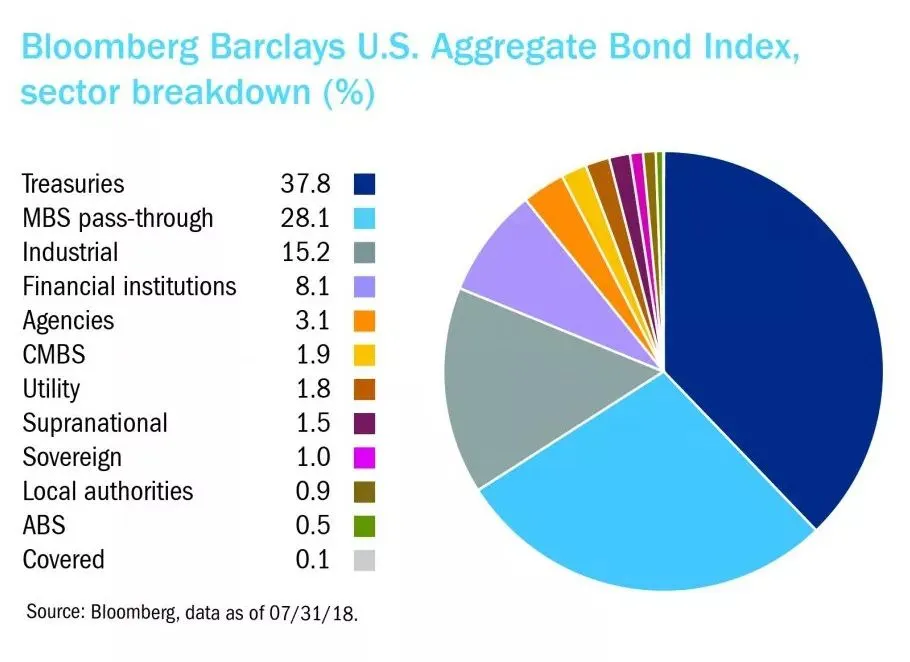

彭博(原雷曼兄弟)政府/企業債券指數,也稱爲“Agg” ,是重要的市場加權基準指數。與其他基準指數一樣,它爲投資者提供了評估基金或證券業績的標準。顧名思義,該指數包括政府債券和公司債券。該指數由發行額超過 1 億美元、期限爲一年或以上的投資級企業債務工具組成。該指數是許多債券基金和ETF的總回報基準指數。

由彭博社提供。

債券市場與股票市場

債券在幾個方面與股票不同。債券代表債務融資,而股票代表股權融資。債券是一種信貸形式,借款人(即債券發行人)必須償還債券所有者的本金以及額外的利息。股票並不賦予股東任何資本回報的權利,也不必支付利息(或股息)。由於債券中規定向債權人償還的法律保護和保證,債券的風險通常低於股票,因此預期回報率也低於股票。股票本質上比債券風險更大,因此有更大的潛力獲得更大的收益或更大的損失。

股票和債券市場往往都非常活躍且流動性強。然而,債券價格往往對利率變化非常敏感,其價格與利率變動成反比。另一方面,股價對未來盈利能力和增長潛力的變化更爲敏感。

對於無法直接進入債券市場的投資者,您仍然可以通過以債券爲重點的共同基金和 ETF 來購買債券。

債券市場的優點和缺點

大多數金融專家建議,充分多元化的投資組合應在債券市場上進行一定的配置。債券具有多樣性、流動性強、波動性低於股票的特點,但隨着時間的推移,其回報率通常較低,並帶有信用和利率風險。因此,從長遠來看,持有太多債券可能會過於保守。

就像生活中的任何事物一樣,尤其是在金融領域,債券既有優點也有缺點:

優點

與股票相比,風險往往較小,波動性較小。

廣泛的發行人和債券類型可供選擇。

公司和政府債券市場是世界上流動性最強、最活躍的市場之一。

在破產情況下,債券持有人比股東享有優先權。

缺點

平均而言,較低的風險意味着較低的回報。

對於普通投資者來說,直接購買債券可能不太容易。

面臨信用(違約)風險和利率風險。

債券市場常見問題解答

什麼是債券市場及其運作方式?

債券市場泛指買賣各種實體發行的各種債務工具。公司和政府發行債券以籌集債務資本,爲運營提供資金或尋求增長機會。作爲回報,他們承諾償還原始投資金額以及利息。買賣債券的機制與股票或任何其他有價資產的機制類似,即出價與報價相匹配。

債券是一項好的投資嗎?

與任何投資一樣,債券的預期回報必須與其風險進行權衡。發行人的風險越高,投資者要求的收益率就越高。因此,垃圾債券的利率較高,但違約風險也較大。美國國債的利率非常低,但風險幾乎爲零。

債券是安全的投資嗎?

債券往往是穩定、風險較低的投資,提供利息收入和價格升值的機會。建議多元化的投資組合對債券進行一定的配置,隨着投資期限的縮短,債券的權重會增加。

你會在債券市場虧錢嗎?

是的。雖然債券的風險不如股票,但平均而言,債券價格確實會波動並可能下跌。例如,如果利率上升,即使是高評級債券的價格也會下降。債券價格對利率變化的敏感性稱爲其久期。如果發行人違約或破產,債券也會損失重大價值,這意味着它無法再全額償還初始投資或所欠利息。