投資

出價定義

- 什麼是出價?投標是指個人或公司購買資產的報價。買家通常在拍賣會和各種市場(如股票市場)上投標。競標項目合同的公司也可能投標。買家在投標時,會規定他們願意爲資產支付多少錢以及他們願意購買多少。買價也指做市商願意購買證券的價格。但與散戶買家不同,做市商還必須顯示賣價。

可行指示

- 什麼是可行指徵?可行指標是一種定價技術,以範圍表示,它允許交易商或經紀人在提供購買或出售特定債務工具時具有靈活性。它主要適用於市政債券市場。要點一個可行的指標是用於購買或出售市政債券的定價技術。可行指示是一個名義報價,以範圍表示,類似於估計或初始出價 - 它對提供該報價的經銷商不具有約束力。

競標徵求書 (BWIC)

- 什麼是競爭性投標(BWIC)?競標通告 (BWIC) 是機構投資者向多家證券交易商提交的針對一攬子證券的正式競標請求。交易商受邀對上市證券進行競標。一旦收到競標,機構投資者就能更好地瞭解證券的當前市場價值,然後可以聯繫最高競標者完成交易。BWIC 流程可用於債券和貨幣等資產的銷售。

私募股權投資的風險狀況與其他類型的投資相比如何?

- 高淨值投資者已採納將部分股權投資於另類資產類別(包括私募股權投資)的策略。私募股權資金投資於具有巨大增長潛力的新公司或初創公司。私募股權公司還試圖通過更換管理團隊或精簡業務運營來扭轉或改善其投資的公司。私募股權投資因其高回報的歷史而受到青睞,而傳統投資方式很難實現這一目標。

爲什麼各公司在不同時間報告收益

- 爲什麼有些公司在 1 月開始財務年度,而其他公司則在 4 月開始?爲什麼有些公司按日曆年確定季度,而其他公司則按趨勢或季節確定季度?簡而言之,爲什麼公司在一年中的不同時間報告季度業績?這個問題讓很多人感到困惑,因爲個人必須每年在同一年度截止日期(通常是 4 月 15 日)之前向美國國稅局申報納稅,

快速閱讀 SEC 文件,挑選熱門股票

- 大多數人都希望儘可能避免閱讀長達 100 頁的文件,但美國證券交易委員會(SEC) 的冗長且技術性的10-Q和10-K文件通常是投資者成功的必需品。幸運的是,這些文件大多是可以避免的常規描述和披露,本文將介紹如何快速閱讀這些文件以快速提取重要信息。

逆波動率ETF定義

- 什麼是逆波動率ETF?反向波動率交易所交易基金 (ETF)是一種金融產品,允許投資者獲得波動性敞口,從而對沖投資組合風險,而無需購買期權。只要波動率保持在較低水平,投資者就可能獲得可觀的回報,因爲反向波動率 ETF 本質上是押注市場將保持穩定。逆波動率交易所交易基金(ETF)是一種允許投資者押注市場穩定的金融產品。

ETF 分析:iPath 標準普爾 500 VIX 期貨

- iPath S&P 500 VIX 短期期貨 (VXX) 是一種交易所交易票據 (ETN) ,旨在爲投資者提供股票市場波動的風險敞口。ETN 是一種債務工具,可以像股票一樣買賣。在股市波動較大時,VXX 股票的價值通常會上漲。另一方面,市場平靜時期可能會使股價繼續走低。原因如下。

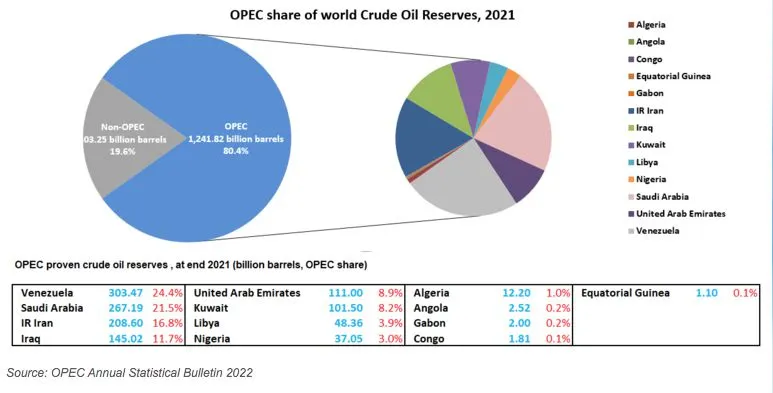

中東最大的石油生產國

- 中東地區包括十大產油國中的五個,石油產量約佔世界產量的 27%。 雖然國有企業生產了大部分石油,但許多國際石油公司通過合資企業、產品分成協議和其他商業模式在中東從事石油生產和相關活動。 1.沙特阿拉伯沙特阿拉伯每天生產近 1200 萬桶石油,佔世界總產量的近 12%。

石油儲量:定義、計算、統計和示例

- 世界石油儲量最大的國家秩國家石油儲量(十億桶) 1委內瑞拉303.8 2沙特阿拉伯297.5 3加拿大168.1 4伊朗157.8 5伊拉克145 6俄羅斯107.8 7科威特101.5 8阿拉伯聯合酋長國97.8 9美國68.8 10利比亞48.4來源:BP plc。

6 大最令人震驚的股票漲跌

- 什麼原因導致股票上漲和下跌?不確定性是股市的一個主要特徵。投機者根據對未來價格走勢的不確定預測進行下注,股價隨之漲跌。在大多數情況下,這些價格變化相當緩慢。但有時,價格可能在幾天內大幅上漲或下跌。這些價格劇烈波動可能是由戰爭或流行病等意外危機引起的。它們也可能是新信息或黑天鵝事件的結果。

種族正義投資

- 什麼是種族公正投資?種族平等投資是一種社會責任或影響力投資,旨在增加促進種族平等、包容和多樣性的投資。其理念是篩選那些促進這些社會目標的公司,這可以通過多種方式實現。這些策略可能包括持有黑人擁有的企業或具有多元化招聘要求的公司股份,並避免投資那些對有色人種社區產生不成比例負面影響的公司,例如槍支製造商或私人監獄運營商。

歐洲股票

- 什麼是歐洲股票? Euroequity 是新發行的股票 該股票同時在多個國家市場出售給投資者,而不僅僅是在公司所在國家,作爲一項 首次公開募股(IPO)。歐洲股票市場不同於交叉上市,交叉上市是指公司股票在本國市場流通,然後在其他國家上市。

一級、二級和三級 ADR 有何不同?

- 一級、二級和三級 ADR 有何不同?共同基金和交易所交易基金爲美國投資者提供了通過外國證券實現投資組合多元化的機會,也是投資者獲得全球投資的最常見方式。然而,對於喜歡購買外國公司個股的人來說,他們的選擇可能有限。雖然一些外國公司獲准在美國證券交易所上市,但很少有公司能滿足證券法規的嚴格要求或支付雙重上市費用。

多倫多證券交易所創業板:它是什麼,它如何運作

- 什麼是多倫多證券交易所創業板?多倫多證券交易所創業板是位於加拿大阿爾伯塔省卡爾加里的一家證券交易所,最初名爲加拿大創業板 (CDNX)。它由溫哥華證券交易所和阿爾伯塔證券交易所合併而成。多倫多證券交易所創業板還在多倫多、溫哥華和蒙特利爾設有辦事處。

SEC 表格 S-1:它是什麼,如何提交或修改

- 什麼是 SEC 表格 S-1? SEC 表格 S-1 是美國證券交易委員會要求在美國境內的上市公司提交的新證券初始註冊表格。符合條件的任何證券都必須進行 S-1 備案,然後才能在紐約證券交易所等國家交易所上市。公司通常會在首次公開募股 (IPO)之前提交 SEC 表格 S-1。

“上市”意味着什麼

- 上市是指私營公司首次公開募股(IPO),從而成爲一家公開交易和擁有的實體。企業通常通過上市籌集資金以期擴張。此外,風險投資家可能會將 IPO 作爲退出策略(一種退出公司投資的方式)。摘要上市是指私人公司首次公開募股(IPO),從而成爲公開交易和擁有的實體。

通用汽車指標定義

- 通用汽車指標是什麼?通用汽車指標是指將通用汽車的成功與美國經濟和股市表現直接聯繫起來的經濟指標。該理論認爲,當通用汽車表現良好時,美國經濟和整體股市也會做出類似的反應。 GM 指標理論的支持者還認爲,如果公司陷入低迷,經濟和股市也會下跌。該理論基於消費者對經濟和市場的信心會促使人們購買新車的假設。

汽車銷售定義

- 什麼是汽車銷售?在金融領域,評論員使用“汽車銷售”一詞來指代美國售出的汽車數量。有時,該術語也用於指代輕型卡車的銷售量。汽車製造商每月初都會報告其銷售情況,然後美國商務部會以年化數據報告。這兩組數據都受到市場參與者的密切關注,因爲汽車銷售被視爲經濟健康狀況的重要指標。

日本 ETF 定義

- 什麼是日本 ETF?日本 ETF 是指將大部分資產投資於在當地證券交易所交易的日本資產的交易所交易基金(ETF)。這些 ETF 是多元化投資,初始投資要求低,成本較低。就像公司股票一樣。日本 ETF 在證券交易所交易。它們通過貨幣、股票和固定收益市場爲投資者提供進入日本經濟的機會。