高頻交易

如何進行用例測試?

- 如何進行用例測試?用例測試這個術語指的是按照系統開發的設計階段所確定的系統性能表現準則進行的系統測試。在用例測試中,專門的測試人員會按照系統的使用步驟記錄下系統實際行爲和預期行爲之間的差異。用例測試將確保系統的運行處於預定的參數範圍之內。實施高頻交易系統是個很關鍵的過程,這個過程中犯下的錯誤將會代價不菲。

什麼叫做風險管理?

- 什麼叫做風險管理?在交易之中,高效的風險管理與交易信號同樣重要。一份合理設計並且嚴格執行的風險管理方案是機構獲得穩定收益的關鍵。本章將重點介紹高頻交易操作中最主要的風險管理方法,這些方法均遵循新巴塞爾協議風險管理標準。

指令信息披露的程度各不相同

- 指令信息披露的程度各不相同不同的交易所和不同的電子通信網絡,其指令信息披露程度各不相同。對有些交易所和電子通信網絡,所有的市價指令和限價指令的執行情況對每一個市場參與者都是完全透明的。一些交易所,比如紐約證券交易所,允許做市商決定一個給定價格可以成交多少市價指令。

如何從交易者的信心變量中獲取信息?

- 如何從交易者的信心變量中獲取信息?不論是Foucault, Kadan和Kandel (2005)還是Rosu (2005),他們都假設,投資者關心交易執行的時間,並基於他們對執行時間的預期來發出相應的指令。

限價指令和市場波動有何關聯?

- 限價指令和市場波動有何關聯?Bae, Jang和Park (2003)檢測了在不同波動情況下,交易者下達限價指令和市價指令的傾向。他們發現不論買賣價差處於什麼水平,日內市場波動上升時,限價指令的數量就會增加。

什麼叫做指令時間?

- 什麼叫做指令時間?不論是市價指令還是限價指令,都可以規定其在某個時間長度之內有效,甚至是在一天之內的特定時間段有效。“撤銷前有效”(good till canceled,GTC)指令在完全成交之前,會一直保留在指令單簿之中。

限價交易指令和買賣價差有何關聯?

- 限價交易指令和買賣價差有何關聯?當買賣價差較高時,交易者也可能轉向限價指令。相對於使用限價指令導致無法成交的機會成本而言,買賣價差帶來的成本可能更大。Biais, Hillion和Spatt (1995)揭示了在巴黎交易所,買賣價差較大時,交易者確實更多地使用限價指令,而買賣價差較小時,交易者更多地使用市價指令。

什麼叫做指令規模(order size)?

- 什麼叫做指令規模(order size)?不論是限價指令還是市價指令,指令規模說明的僅僅是想要執行的合約數量而已。普通的指令規模一般是“整數股”( round lots),也就是交易所交易的標準合約規模。比如,對於紐約證券交易所普通股而言,一份整數股就是100股股票。

什麼是有利可圖的做市?

- 什麼是有利可圖的做市?Harrison和Kreps (1978 )指出,資產的現價是由它的轉售( resale)潛力決定的。因此,高頻交易的投資者會利用價格在不同市場的差異進行跨市套利交易。最簡單而且有利可圖的流動性供應交易策略就是確定同種證券在不同市場上的價格偏差,並利用套利交易消除這些價差。

不能觀測到限價指令摘的情形有哪些?

- 不能觀測到限價指令摘的情形有哪些?Cao.Hansch和Wang (2004)提出的方向性策略要求所感興趣的金融工具的限價指令簿完全透明。但在衆多的交易場所(例如黑池)之中,限價指令簿是不能獲取的。本小節將討論估計此類委託單薄形狀的方法。

限價指令如何給市場供應流動性?

- 限價指令如何給市場供應流動性?限價指令給市場提供了流動性。因此限價指令在低流動性市場中或許會表現更好。市場流動性程度可以用以下一種或多種指標衡量:買賣價差的緊度(tightness) ,買賣價差決定了即時反轉一個給定標準交易數量的頭寸,或一碼(clip)所需的成本。2.市場深度(market depth)。

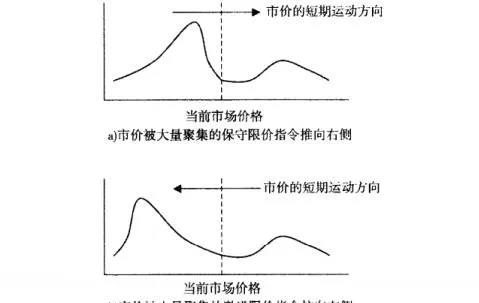

能觀測到限價指令摘的情形是什麼?價格走勢之間的關係是什麼?

- 存貨模型的一個重要觀點是指令簿的形狀可以預測隨後的市場價格的變化。圖10-4描繪TCao, Hansch,和Wang (2004)發現的一種現象。在圖10-4a中,市價被大量聚集的保守限價指令“推”向右側。

存貨模型對做市商的目標及約束能夠做出更多的假設限制

- 存貨模型對做市商的目標及約束能夠做出更多的假設限制Stoll (1978 )假設自營商的主要目標不僅僅是在市場上生存,還要能在市場壓力下有效管理其自身的投資組合。買賣價差是做市商承擔做市成本的回報。這些成本來自於以下三個方面:存貨成本:爲了滿足市場流動性需求,做市商經常需要持有次優頭寸。

如何利用超高頻率交易市場上所存在的機會?

- 如何利用超高頻率交易市場上所存在的機會?首先,我們需要對短期歷史價格以及委託單簿的變動進行詳盡的計量經濟學分析,以便從中發現一些可以用來交易的相互關係。其次,交易商可以同時提交一系列的市價指令和限價指令,以靈活應對市場上多空興趣的隨機波動。

統計套利策略受哪些不利市場狀況的影響?

- 統計套利策略受哪些不利市場狀況的影響?此種策略有正概率面臨所選擇金融工具的發行方破產的問題。嚴峻的市場形勢,未預料到的監管規則的改變,恐怖襲擊事件等都可能在一夜之間摧毀一傢俱有良好信用記錄的上市公司。交易費用有可能抵消掉統計套利交易的所有收益,特別是對於那些使用高槓杆或者是資金有限的投資者而言更是如此。

如何將統計套利應用到市場關係?

- 如何將統計套利應用到市場關係?我們可以動態地調整統計套利策略使之適應市場狀況的變化。比如,對於所考慮的變量的均值,也就是我們假定統計關係將會迴歸到的數值,我們可以利用加權移動平均的辦法來計算,這樣我們斌予計算時間窗口內最新觀測到數據以更高的權重。

如何進行統計套利?有哪些條件?

- 如何進行統計套利?有哪些條件?統計套利的核心直接依賴於數據挖掘(data mining)。首先,統計套利分析者對海量的歷史數據進行篩選,以期發現某種普遍的統計關係。

什麼是高頻統計套利?

- 什麼是高頻統計套利?統計套利在20世紀90年代末期開始流行起來,當時像物理學等“硬科學”的博士們利用這種簡單的統計現象獲得了兩位數的收益。從那以後,統計套利就開始譭譽參半。2007年前,許多統計套利交易者獲得的超額收益使得統計套利技術流行起來。

統計套利實際應用的總體原則是什麼?

- 統計套利實際應用的總體原則是什麼?很多常見的統計套利策略僅僅依賴於統計關係而沒有任何經濟學上的基礎,這些交易策略也可能產生不錯的結果,但是此類相互關係通常都被證明是隨機的或是僞的。

統計套利策略如何應用於股票?

- 統計套利策略如何應用於股票?基於股票基本面模型而獲得成功的統計套利策略的例子比比皆是。這一節將評述以下比較流行的配對交易策略:隸屬於同一發行人的不同類別的股票,市場中性配對交易,流動性套利,大對小信息滋出等。