债券

零息债券与普通债券有何区别?

- 普通债券和零息债券的区别在于利息的支付,也称为息票。普通债券向债券持有人支付利息,而零息债券不支付利息。相反,零息债券持有人在债券到期时仅收到债券的票面价值。普通债券,也称为息票债券,在债券存续期间支付利息,并在到期时偿还本金。重点普通债券向债券持有人支付利息,而零息债券则不支付此类利息。

政府收据证明书 (COUGR)

- 什么是政府收据证明书 (COUGR)?政府收据凭证 (COUGR) 是一种不包含息票的美国国债。国债的息票部分由中间交易商(例如银行)持有,而 COUGR 到期时只向投资者支付票面价值。即使没有息票支付,COUGR 仍然对投资者具有吸引力,因为债券以低于票面价值的价格出售。

您需要了解的有关垃圾债券的一切

- “垃圾债券”一词会让人想起 20 世纪 80 年代的垃圾债券之王伊凡·博斯基和迈克尔·米尔肯等人犯下的投资骗局。但如果你现在拥有债券基金,那么其中一些所谓的垃圾债券可能已经进入了你的投资组合。这并不一定是坏事。以下是您需要了解的有关垃圾债券的知识。和任何债券一样,垃圾债券是一种债务投资。

垃圾债券定义

- 什么是垃圾债券?垃圾债券是违约风险高于大多数公司和政府发行的债券。债券是一种债务或承诺,承诺向投资者支付利息以及返还投资本金以换取购买债券。垃圾债券是由财务困难的公司发行的债券,这些公司违约或不支付利息或不向投资者偿还本金的风险很高。垃圾债券也被称为高收益债券,因为需要更高的收益率来帮助抵消违约风险。

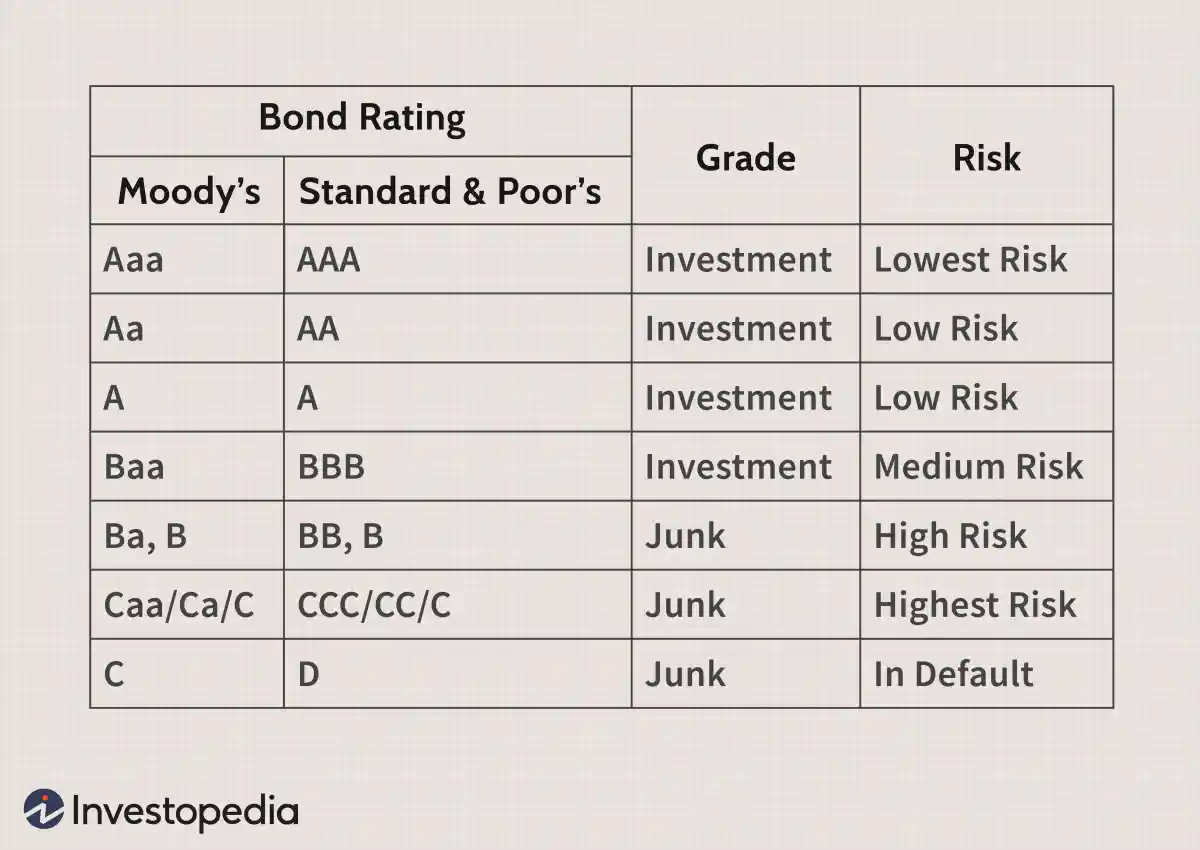

天使债券定义

- 什么是天使债券?天使债券与“堕落天使”相对,是一种俚语,指信用评级足够高、银行可以合法投资的投资级债券。重点摘要天使债券与“堕落天使”相对,是一种俚语,指信用评级足够高、银行可以合法投资的投资级债券。天使债券获得的投资级信用评级范围从最高的“AAA”和“Aaa”到最低的投资级评级“BBB”和“Baa”。

国家债务和政府债券概览

- 美国财政部于 1789 年根据国会法案成立,负责联邦财政。财政部管理美国政府的支出及其收入筹集功能。本文我们将探讨财政部的职责,特别是其借款的原因以及借款的方式。财政部的职责美国财政部分为两个部门:部门办公室和运营局。部门主要负责制定政策和管理国库,而局则负责具体运营。

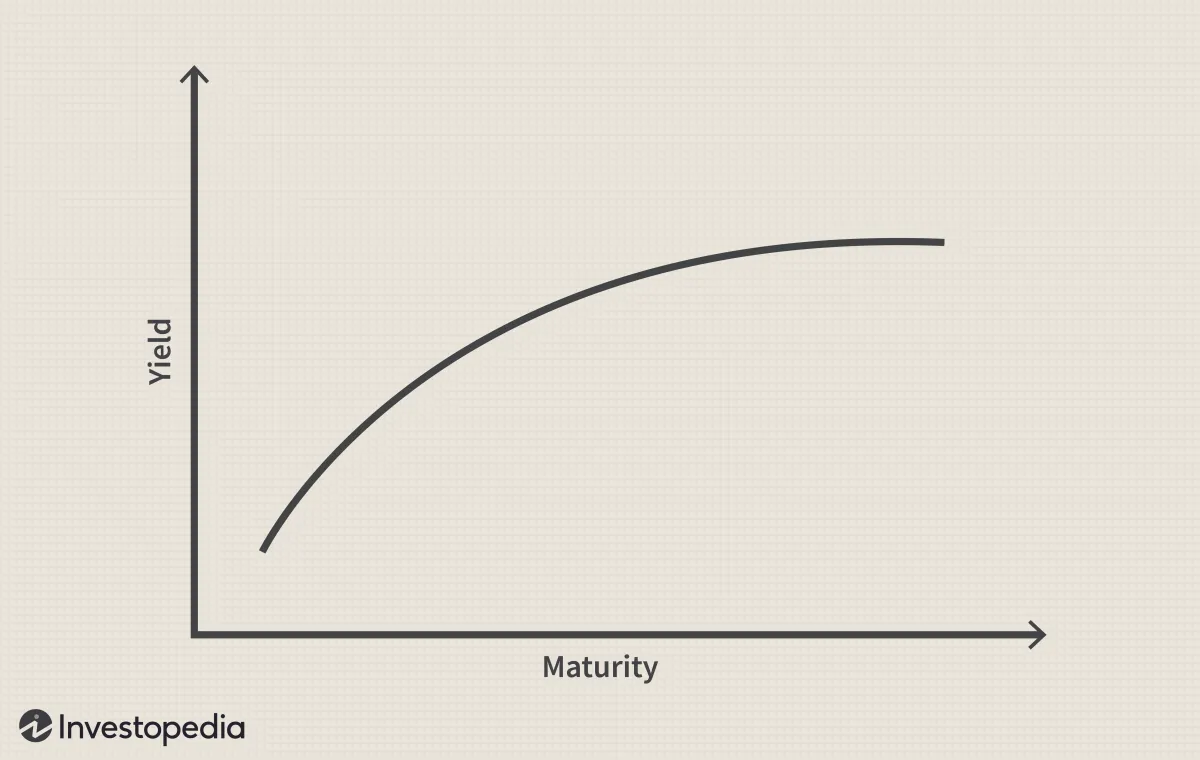

收益率曲线倒挂的影响

- 收益率曲线是指美国财政部发行的固定收益证券的短期和长期利率之间的关系。当短期利率超过长期利率时,就会出现收益率曲线倒挂。在正常情况下,收益率曲线不会倒挂,因为期限较长的债务通常比期限较短的债务具有更高的利率。从经济角度来看,收益率曲线倒挂是一个值得注意的罕见现象,因为它表明短期风险高于长期风险。

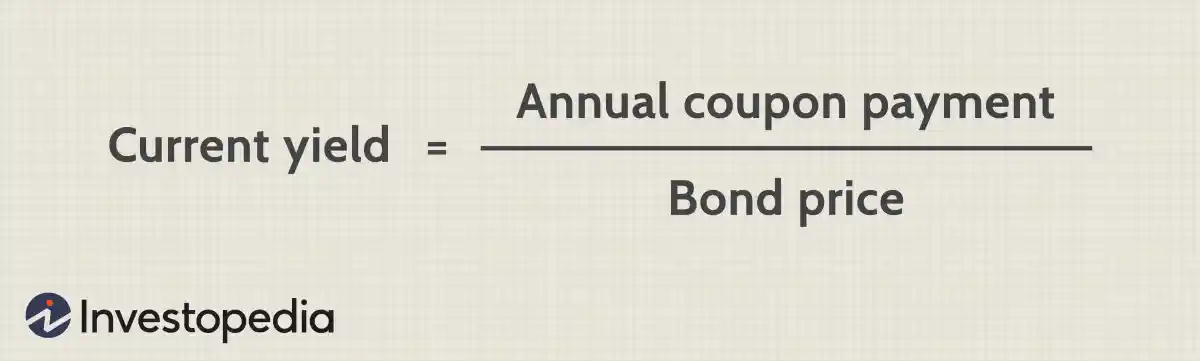

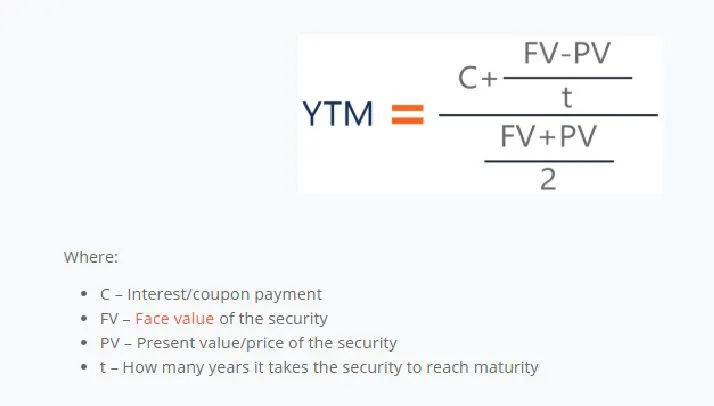

当前收益率与到期收益率

- 虽然可以使用当前收益率和到期收益率(YTM)公式来计算债券收益率,但每种方法都有不同的应用 - 取决于投资者的具体目标。重点摘要债券是一种向投资者支付利息的债务工具,投资者本质上是发行人的债权人。这些利息支付构成了债券的收益率。债券的当前收益率是投资的年收入,包括利息支付和股息支付,然后除以证券的当前价格。

债券收益率如何受到货币政策的影响?

- 债券收益率受货币政策的显著影响。这些政策可能来自中央银行的行动,例如美联储、货币委员会或其他类型的监管委员会。货币政策的核心是确定利率。反过来,利率决定了无风险回报率。无风险回报率对包括债券在内的所有类型金融证券的需求都有很大影响。概要债券收益率受到货币政策(具体来说,是利率走势)的显著影响。

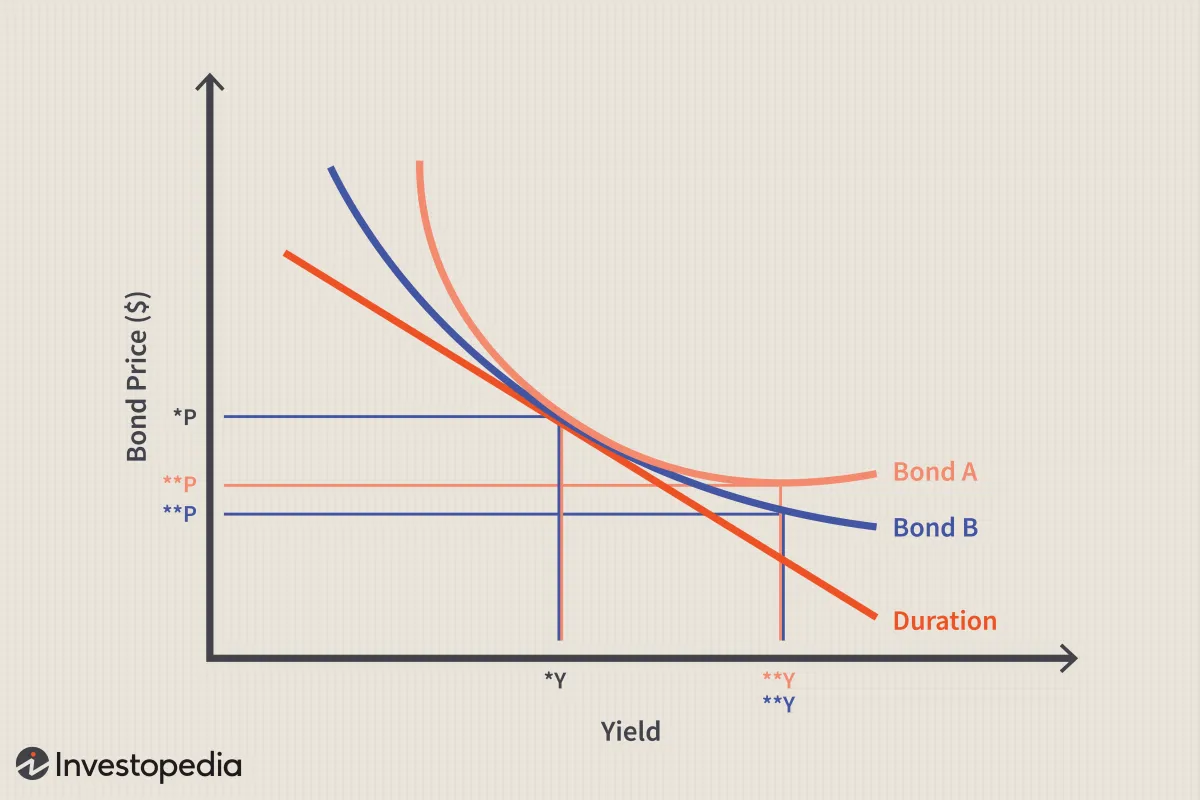

凸度定义

- 什么是凸度?凸度是债券价格和债券收益率之间关系的曲率或曲线程度的量度。要点凸度是一种风险管理工具,用于衡量和管理投资组合所面临的市场风险。凸度是衡量债券价格和债券收益率之间关系曲率的指标。凸度表明债券久期如何随着利率的变化而变化。如果债券的久期随着收益率的增加而增加,则称该债券具有负凸度。

间接投标人

- 什么是间接投标人?间接竞标者(通常是外国实体)通过中介机构(例如一级交易商或经纪人)在拍卖中购买国债。美国政府定期发行债务证券或债券,为联邦政府的借款提供资金。美国财政部定期拍卖各种类型的证券。这些证券由外国政府、中央银行、投资基金和个人投资者购买。

投资国债有哪些风险?

- 金融分析师和金融媒体经常将美国国债(T-bond) 称为无风险投资。这是真的。美国政府从未拖欠债务或错过债务支付。您必须设想政府彻底崩溃,才能找到导致损失投资于国债的任何本金的情景。重点投资国债几乎不存在损失本金的风险。存在这样的风险:你本来可以在其他地方赚到更多的钱。投资决策总是在风险和回报之间进行权衡。

固定收益证券定义

- 什么是固定收益证券?固定收益证券是一种以固定定期利息支付形式提供回报并在到期时最终返还本金的投资。与可变收益证券不同,可变收益证券的支付会根据某些基本指标(例如短期利率)而变化,而固定收益证券的支付是预先知道的。重点固定收益证券为投资者提供一系列固定的定期利息支付,并在到期时最终返还本金。

折价债券定义

- 什么是折价债券?折扣债券是指以低于票面价值的价格发行的债券。折扣债券也可能是目前在二级市场上交易价格低于票面价值的债券。如果债券的售价远低于票面价值,通常为 20% 或更多,则被视为深度折扣债券。折价债券与溢价出售的债券形成对比。概要折价债券是以低于票面价值的价格发行或在市场上交易的债券。

大折扣债券

- 什么是深折扣债券?大折扣债券是指以远低于票面价值的价格出售的债券。具体而言,这些债券的售价比票面价值低 20% 或更多,收益率远高于具有类似特征的固定收益证券的现行利率。这些高收益债券或垃圾债券的市场价格往往较低,因为人们担心发行人是否有能力偿还债务利息或本金。

拍卖利率债券(ARB)定义

- 什么是拍卖利率债券(ARB)?拍卖利率债券(ARB),也称为拍卖利率证券(ARS),是一种利率可调整的债务证券。期限为20至30年的固定期限。利率定期重置。非营利机构和市政当局利用 ARB 作为降低长期融资借贷成本的手段。拍卖利率债券以尽可能低的收益率出清市场的利率出售。此过程可确保所有投标人获得相同的债券回报。

美国公司债券:最后的安全赚钱之地

- 世界正在耗尽安全、可靠的稳定收入来源。剩下的最好来源之一:美国公司债券。据《华尔街日报》报道,根据美银美林的数据,美国公司债券约占全球未偿投资级债务的 12%,占收益率收入的近 33%。债券基础知识政府债券(国债)是10年以上到期的固定收益证券。美国政府债务被认为是所有投资中最安全的。

债券市场定义

- 什么是债券市场?债券市场通常称为债务市场、固定收益市场或信贷市场,是所有债务证券交易和发行的统称。政府通常发行债券是为了筹集资金偿还债务或为基础设施改善提供资金。上市公司在需要为业务扩张项目融资或维持持续运营时发行债券。要点债券市场广义上描述了投资者购买政府实体或公司推向市场的债务证券的市场。

低于标准杆

- 什么是低于标准杆?低于面值是一个术语,描述市场价格低于其面值或本金价值(通常为 1,000 美元)的债券。债券是通常由公司和政府发行以筹集资金的债务工具。当投资者购买债券时,为其支付的价格称为面值。如果债券的售价低于面值,则其售价低于其面值。由于债券价格按面值的百分比报价,低于面值的价格通常会小于 100。

如何计算零息债券的到期收益率

- 到期收益率(YTM)是债券市场中使用的一个重要指标,它描述了债券在支付所有未来利息并偿还原始本金后预期的总回报率。然而,零息债券(z-债券)不定期支付利息,这将收益率计算与票面利率债券区分开来。由于 z 债券是某些组织(包括一些美国国债)发行的常见债务类型,因此到期收益率是一个重要的考虑因素。