炒股

工業平均指數的演化

- 或許道氏已經預見到了,工業意味着發展與創新,工業是經濟中最活躍的力量,所以他指出:“工業生產的發展最終影響整個國民經濟的成長,它是驅動股市前進的根本動力。由於工業是經濟中最活躍的力量,所以道氏一開始只打算編制一個工業指數。

相互驗證的起源:指數的一分爲二

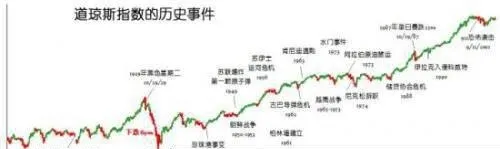

- 道氏於1884年7月3日創立了道·瓊斯工業平均指數,當時只有11種股票,其中9種是鐵路股票。1885年2月16日開始公佈由12種股票構成的道·瓊斯工業平均指數,其中10種是鐵路股票92種是工業股票。至1896年5月26日正式形成了以12種股票爲基礎的道·瓊斯工業平均指數,同時也意味着道氏理論正式創立。

根據道氏的描述確定的三重運動原理

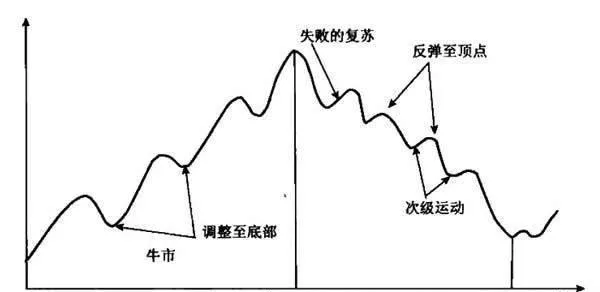

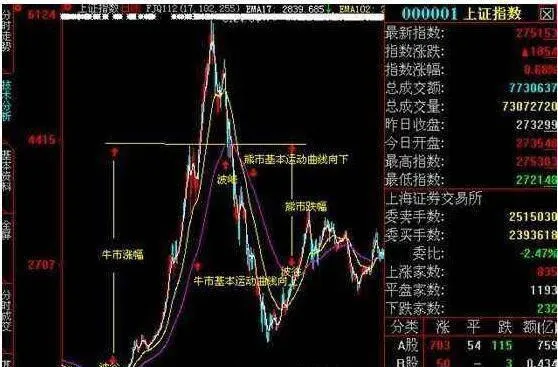

- 道氏在道·瓊斯股價指數體系上建立了這個理論的核心思想—三重運動原理,也就是股價指數的運動是由基本運動、次級運動和日常波動這三種趨勢疊加而成的。通過股市具有三重運動的屬性指出的是市場的結構和層次。因此,三種趨勢的週期循環是我們建立市場結構的基本思想,目的在於通過牛市、熊市的狀況來發現基本運動的規律。

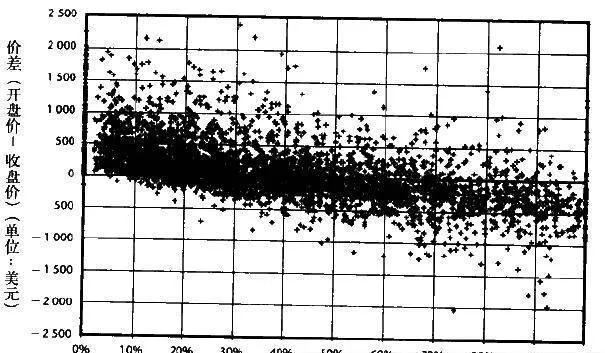

每日開盤價相對最高價及最低價的重要性

- 這是關千大區間當日的第二個真理,也就是短線交易員一定要趕上的大行情波動日。大區間上漲的日子通常都是低開、高收;大區間下跌的日子都是高開、低收。這意味着在交易中必須考慮兩件事情。第一件事是,如果我們自認爲是在大區間上漲的日子進場,那就不要尋找低於開盤價很多的價位買入。

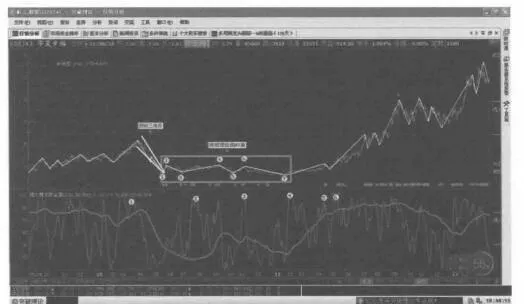

傾斜三角形加鋸齒形加平臺形的複合型調整的轉化形態圖是什麼樣的?

- 同一只股票的周線調整形態和日線調整形態是不一樣的。

沒有人能真正離開“股市晴雨表”

- 事實上,一般的股票交易者還可以適當地預測未來的經濟活動,方法就是利用領先於經濟循環的股價循環.而市場參與者如果不能正確預期未來的經濟活動,財富將持續減少。他們會根據過去績效、未來展望、個人偏好以及未來的預期等因素來進行評估,然後配置他們的經濟資源。

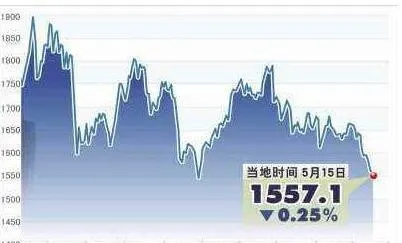

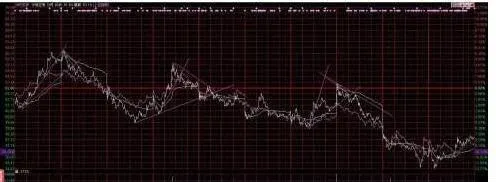

通過指數發現系統性風險

- 由於指數的一個更爲重要的意義在於明確指出系統性風險發生的可能性,所以所有股票的共性也稱爲系統性。因此,一旦出現系統性風險,在理論上,投資任何一隻股票都是要虧損的,通過研究股價指數的變化可以發現系統性風險,從而在一定程度上控制系統性風險,甚至可以規避系統性風險。

股市中的消息往往落後於市場

- 研究表明,消息不僅往往落後於市場,而P完全遵循相同的發展方式。儘管我們不能絕對肯定股市預測到了“5·12大地震,但是股市的確是在地震以前就跌了,而且地震後還繼續跌了很長時間以及很大的幅度。在一個牛市的浪1和浪2期間,報紙頭版報道的是會引起恐懼和憂鬱的消息。

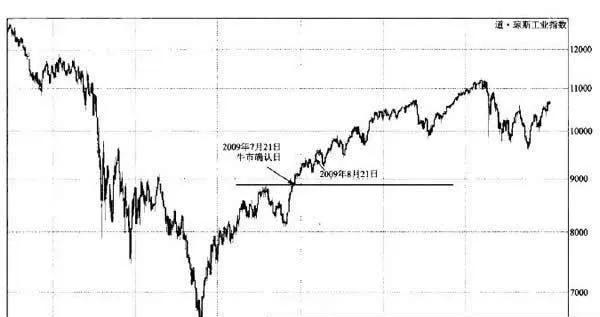

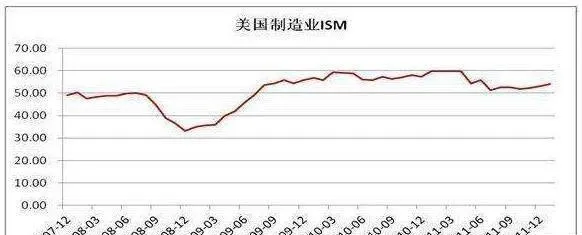

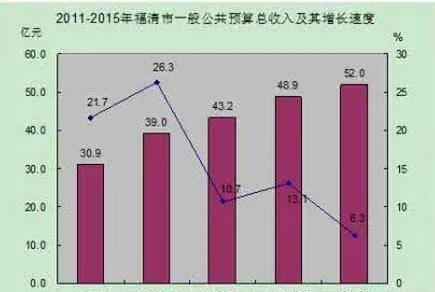

股市總是領先於經濟數據

- 股價指數較政府公佈的經濟數據提前反映經濟狀況,這對於利用基本分析預測股市的參與者來說,無疑是一個福音。道氏理論的特徵就是研究行業股價指數,並通過這些指數來預測經濟。分析結果顯示,股市信號領先一般經濟的程度,是由兩個不同的基準來衡量的:首先是股市的頂部與底部以及道氏確認日;其次是以明確的方式衡量股市的預測能力。

股指的重大變化領先於國民經濟的重大變化

- 道氏在100多年前驚人地正確指出:“股價指數的重大變化要領先於國民經濟的重大變化—股價指數是實業狀況的晴雨表。”這是非常先進的觀點。儘管實體經濟中的各個行業之間的發展變化關係是不平衡的,或者說是不同步的,但確實有一定的邏輯關係,參與者可以利用這些產業鏈條上的邏輯關係來觀察整體經濟的發展狀況,因此股市是實業狀況的晴雨表。

一項哈佛大學的數據證明

- 在哈佛大學經濟研究委員會1903-1914年的圖表中,投機線總是位於商業線和銀行線之前。這是事後計算得出的結果。由於在形成過程中採取了極端保守主義思想,並經過無數次修改,所以這種圖表永遠也無法與每日記錄的、具備晴雨表功能的股價平均指數相提並論。

道氏理論的主要功能是預測國民經濟

- 在很多時候,道氏理論的真正價值並沒有得到人們的認可 。特別值得一提的是,道氏聲稱其理論並不是用於預測股市。他不曾打算用他的理論去預測股市,甚至也不是用於指導投資的,並認爲其真正的價值在於利用股市走向作爲一般商業活動的“晴雨表”。

道氏理論利用客觀公正的行業股指來預測難以量化的宏觀經濟

- 經濟是有結構的,當結構出現了不合理的變形時,經濟就會出問題。正是由於道氏注意到了並非所有股票齊漲齊跌,所以纔將指數一分爲二,因此聯想到通過行業板塊的節奏不一致來觀察宏觀經濟的運行狀況。

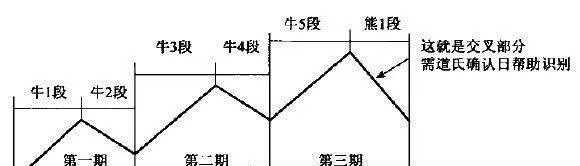

牛市熊市的轉勢期

- 圖1“牛、熊市轉勢期”從上圖可以看出,一輪牛市或熊市可以分爲三個時期,或者五個次級運動。牛市第三期本身就包括牛市第5段和熊市第1段;熊市第三期本身也包括熊市第5段和牛市第1段。由於這個交叉部分很難分清是牛市的還是熊市的,所以這裏將其命名爲“牛、熊市轉勢期”。

股市中帶有欺騙性的結構

- 牛市或熊市的三個時期就是三輪次級運動循環(即六段次級運動)。如果嚴格按照週期理論的分法,很難找到合適的熊市次級運動循環次序的分法;而以熊市定義作爲依據的話,熊市的次級運動循環方式劃分:在牛市第三期中包含熊市第一期的一部分;同理,熊市第三期中也包含下一輪牛市第一期的一部分。

讓股息成爲你投資組合的一部分

- 在 20 世紀 90 年代末的互聯網泡沫時期,股息投資的想法簡直可笑。當時,所有股票都以兩位數的百分比上漲,沒有人願意從股息中賺取微薄的 2% 收益。在 20 世紀 90 年代的牛市結束後,股息再次具有吸引力。對於許多投資者來說,派息股票已經變得非常有意義。

欺編性使次級運動具有不可被操縱性

- 由於交易條件對次級運動的影響要比那些決定基本運動的因素更大,並且次級運動中的人爲因素對趨勢的影響作用很大,所以市場參與者認爲次級運動帶有一定的人爲操縱的性質。同時,由於次級運動的誘騙功能使得我們常常看到操縱市場的人也被市場所欺騙,所以反而使得次級運動具有不可被操縱性。

次級運動的變化具有一定的欺編性

- 由於次級運動是介於基本運動和日常波動之間的趨勢,所以,雖然它有一定的規律,但規律性又不是很強,因此就會產生一定的欺騙效果。或許也是因此,道氏稱次級運動爲“騙人的次級波”。次級運動的這種欺騙性,根源於一輪牛市或熊市的最後一波可能將成爲下一個熊市或牛市中的第一波。

道氏預測基本運動的思想方法

- 有人認爲市場是不可以預測的,這個論點或許能夠得到絕大部分人的支持,甚至還有很多人大罵“金融市場就是投機市場”。同時,還有許多理論也爲這種論點提供支持,其中包括有效市場假設、隨機漫步理論,等等。爲什麼我們可以預測市場呢?道氏的回答是;正是投機行爲使得金融市場具備了預測功能。

相互驗證的起源:自然法則

- 世界上大多數鼻祖級的理論都是來自對自然現象的直接觀察,道氏理論也不例外。道氏注意到,航標可以隨着海水的漲落被衝到海邊的沙灘上,以指明潮水的方向,而在大海上豎立兩個標尺,通過觀察水位的變化則可以進行相互驗證。