量化投資

行業輪動基本概念:行業配置與宏觀經濟

- 與風格輪動類似,行業輪動是另外一種市場短期趨勢的表現形式。在一個完整的經濟週期中,有些是先行行業,有些是跟隨行業.例如,對某個地方基礎設施的投資,鋼鐵、水泥、機械屬於先導行業,投資完後會帶來房地產、消費、文化行業的發展,這就屬於跟隨行業。

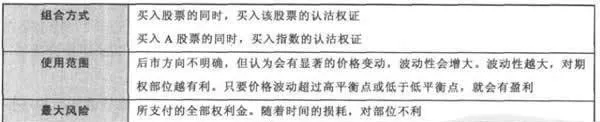

多頭股票一股票期權套利組合案例分析

- 股票和期權的套利組合有兩種,一種是做多股票的同時買入認沽權證;另外一種是做空股票的同時買入認購權證。分別用多頭套利和空頭套利來表示,股票一期權套利綜合分析如表7-1所示。

併購風險套利的影響因素有哪些?

- 影響因素詳細的套利分析涉及對歷史併購數據的分析、估計分佈、建立數學模型等。但是,涉及併購的風險套利實際上很難用數學模型加以預測,因爲每次併購的情況都不相同。數學模型的指導意義並不像在配對交易中那麼明顯。所以本書沒有介紹這方面的數學模型,如果有需要,將會在後績的書籍中介紹。

什麼是風險套利?

- 風險套利風險套利一般來說是指與改變公司資本結構的事件相關的交易。先介紹一下什麼是資本結構。當一家公司募集初始資本時,它可以採用兩種方法。一是採用債務融資,即從貸款者處借人資金,到期時償還本金和利息。或者它可以採用股權融資,即分出一部分公司所有權給投資人,投資者根據其資金所佔的比例參與分紅,並且根據比例承擔風險。

兩種併購套利基金分別是什麼?套利基金的功能是什麼?

- 併購套利基金存在兩種併購套利基金。一種採用集中投資的方法,因爲他們相信自已比其他人能夠更好地發現和解釋與併購交易相關的信息。爲了能夠有優異的表現這類基金必須有豐富的信息來源,甚至是一些市場上未曾出現的信息。這使得這類基金的風險較大。另一種方式是採用分散的投資組合的方法。

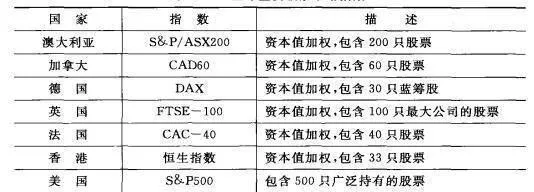

什麼是股票指數?股票指數的值是如何計算的?

- 股票指數股票指數是個股的加權組合。股票指數的值是根據組成指數的個股的股價按一定的計算方法得出的,其隨着個股股價的變動而變動,代表了某種股票組合的整體變動。股票指數一般由交易所或商業機構設計,設計包括以下幾個方面:加權方法。加權方法用來建立成分股與股票指數的關係,一般包括以下三種加權方法:(1)根據資本值加權。

股票指數期貨的特徵是什麼?股指期貨錯誤定價發生的原因包括哪些方面?

- 股票指數期貨股票指數期貨是重要的交易所交易的衍生產品之一。它產生於20世紀80年代早期,現在在發達國家和發展中國家非常普遍。股票指數期貨的特徵(1)標的股指。

什麼是期貨市場?期貨市場和證券市場有什麼區別?

- 什麼是期貨市場期貨市場是買賣期貨合約的市場。這種買賣是由轉移價格波動風險的生產經營者和承受價格風險而獲利的風險投資者參加的,在交易所內依法公平競爭而進行的,並且有保證金制度爲保障。保證金制度的一個顯著特徵是用較少的錢做較大的買賣。

固定股票交換率併購的套利方法有哪些?

- 固定股票交換率併購的套利方法本節通過一個具體的例子來介紹固定股票交換率併購的套利方法。2001年9月3日,惠普和康柏公司宣佈,兩家公司已經達成協議,惠普將以股票交換的方式收購康柏。交易合約表明,到併購完成時,一股康柏公司的股票將交換0.6325股惠普公司的股票。

可變股票交換率併購的套利方法是什麼?

- 可變股票交換率併購的套利方法在固定股票交換率併購過程中,收購方用來交換目標方的股票數量比率是提前確定的。在可變股票交換率併購中,收購方用來交換目標方的股票數量,取決於一段特定時期收購方股票的平均價格,這一時期一般接近併購完成日。這段日期一般被稱作定價時期。

什麼是併購?併購的風險有哪些?

- 併購(M&A)定義風併購包括收購(acquisition)和兼併(merger)。 美莉所謂收購,就是一個公司(收購方)購買另一家公司(目標方)。收購可以是友好的,也可以是具有敵意的。在友好收購時,交易雙方相互協商,希望可以達成一致意見。在敵意收購時,目標方不願被收購,或者目標方董事會對於要被收購毫不知情。

採用現金收購的風險套利方法是什麼?

- 併購的風險套利方法併購的風險食利的方式與收購方採用的收購方式有關。最直接的方式是科 採用現金收購,更復雜的是採用股票收購。對於不同的收購方式,採用不同的風險套利方法,下面將一一介紹。

可轉換債券套利的相關風險有以下哪幾種?

- 相關風險可轉換債券套利的相關風險有以下幾種: 1.股票市場風險。如果對沖並非市場中性的,套利交易就會有股票市場波動的風險。 2.利率風險。可轉換債券的價格和普通債券一樣,與利率的變動方向相反。可轉換債券越接近其債券下限,其對利率的變動就越敏感。

期貨交易有哪些基本制度?

- 期貨市場是高度組織化,能夠體現“公開、公平、公正”原則的市場,有着一系列的制度來保障市場高效平穩地運行,這些制度是所有的交易者必須遵守的“遊戲規則”。相比較而言,期貨市場的交易制度是所有市場中最複雜和嚴格的。(1)保證金制度期貨交易採用保證金制度,預先要在你的期貨賬戶裏存人一筆資金,這筆錢稱作“結算準備金”。

如何在量化投資中使投資構想數量化?

- 理想情況下,我們在實施自己的投資構想前,都想知道它們能不能行得通,但是這不可能。我們所能做的只是測試那些我們能檢測的構想,只有當有證據顯示它們基本能夠工作時,我們才能使用它們。但是,在檢測構想之前,它們必須能夠被檢測。也就是說,它們必須被數量化。

數量化投資的注意事項:教據與模型

- 既然是基於數量化的分析手段,數據就自然而然的成爲了最重要的輸入。這裏筆者想着重談兩個方面。首先,《解讀量化投資》一書中介紹說,西蒙斯使用“每筆交易數據庫”(記錄每一筆交易的價格變化,而不是每分鐘的價格變化)。信息量損失越少,應該越有利於模型的開發。可對於股民來說,現實問題是這個數據庫在國內還真是不好獲取。

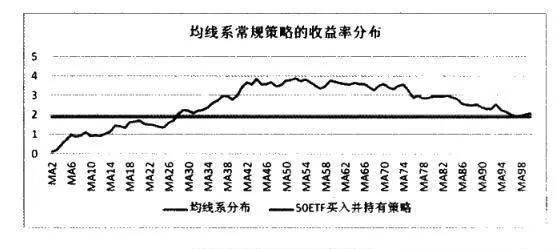

如何在發展投資方法的過程中不斷優化投資方法?

- 優化投資方法即儘可能使它成爲最好的方法。更確切地說,是要找到該方法最好的參數值。參數這個詞,從此處使用的意義上講,是指一個受投資者控制的變量。例如,許多趨勢跟蹤方法都使用了一個或者多個移動平均線。移動平均值的長度就是一個參數,一個投資者選擇的值。更確切地說,參數是投資者必須選擇的一個值,儘管他/她不必明智地選擇。

數量化投資的注意事項:模擬與實際的不同

- 幾乎所有的模擬操作只是爲算法應用提供一個參考。在這個層面上來看,價值投資相比起來就顯得較難回溯校驗。然而,模擬的結果也並不表示實際應用就可以獲得滿意的結果。即便我們十分小心地把前面10個問題處理得很好,仍然要有心理準備來面對現實結果的不同。這裏面涉及到了一個模式遷移問題。

如何在股票投資中預估風險有多大

- 交易員所面臨的最嚴重的問題之一就是有可能發生災難性的虧損。災難性的虧損是指超過交易員預算的虧損,它遠大於交易所需的投資資金或者保證金。曾經發生過一筆糟糕的交易在金融領域而毀滅一個交易員這樣的事情。毫無疑問,悲劇還會上演。針對災難性風險,有兩種普遍的看法。

數量化投資的注意事項:策略容量

- 到目前爲止,所有的討論都是在簡單的以收益率爲基準衡量。而這離不開一個關鍵性的假設一執行價本身不會因策略的執行而產生波動。其實,這也就牽引出了本節我們想要討論的問題——策略容量。並非是筆者特意提出這一點,實際上這是數量化基金都會面臨的一個問題,尤其是追求絕對收益的基金更是如此。