道氏理論

股價指數是經濟數據中最活躍的部分

- 道·瓊斯指數是有選擇地選取美國紐約股票交易所中有代表性的,具有發展潛力、升值能力,投資價值的股票,依據行業編纂成的指數,只有這樣的指數纔可以體現美國經濟中最活躍的部分。

投資者將經濟資源配裏於股價指數的成分中

- 由於資本具有追逐利潤的本質特性,經濟的變化對特定金融市場之資產價格可能會產生影響,所以投資者(長期持有證券與其他交易工具的人們)會利用股市及其他投資場所,將經濟資源分配至他們認爲最有利的股票、商品以及其他金融交易工具中。

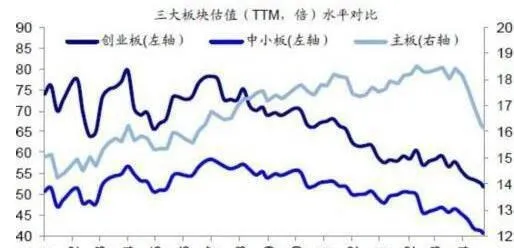

上證指數計算方法

- 指數計算公式(1)上證指數系列均採用派許加權綜合價格指數公式計算。(2)上證180指數、上證50指數等以成份股的調整股本數爲權數進行加權計算,計算公式爲:報告期指數=(報告期樣本股的調整市值/基期)×1000其中,調整市值=∑(股價×調整股本數)。

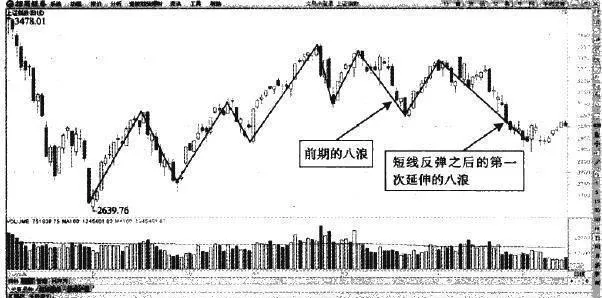

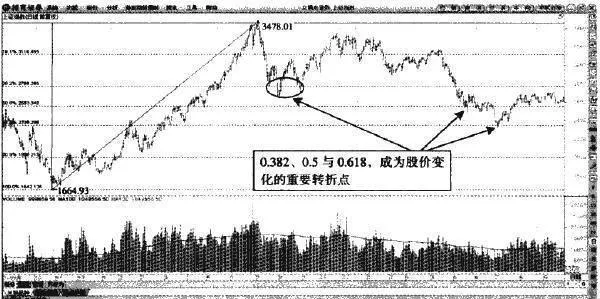

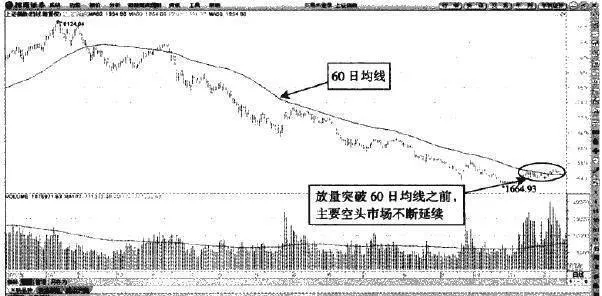

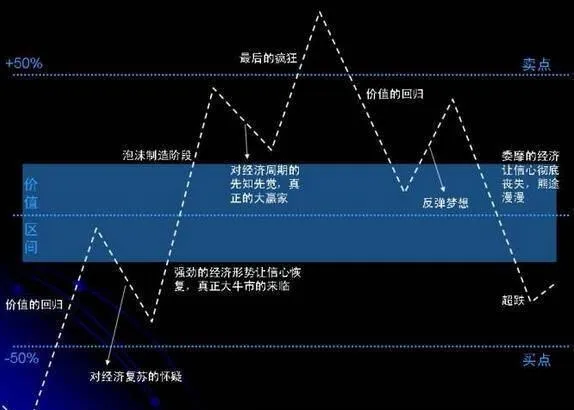

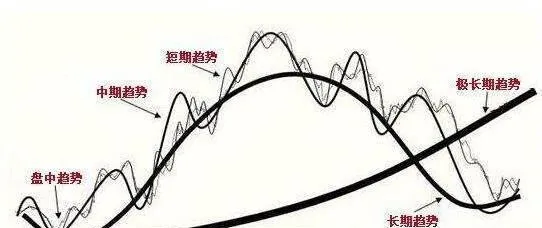

短期熊市波浪到長期熊市波浪的轉換

- 既然波浪理論中的八浪循環情況包含牛熊兩種市場,那麼投資者就可以在關注短期的八浪走勢的時候,考慮到股價的下跌趨勢是否會延續到長期的趨勢當中。波浪理論中的八浪,下跌調整的時間和幅度是不確定的,其伸縮性很強。如果短期的波浪理論中的八浪持續下來,並且成爲股價主要空頭市場的一部分的話,那麼沒能清倉的投資者必然是損失慘重了。

道氏理論的致命缺陷:調整事態中不容易獲利

- 指數調整的過程中,運行趨勢是不明朗的。如果前期股價的運行趨勢本身就不確定,也就根本談不上使用道氏理論判斷股價的主要趨勢。短線調整的走勢不可能反映在道氏理論的主要趨勢中。雖然指數的運行趨勢看似是調整的,波動空間卻是非常高的。投資者要想在這個階段獲利,判斷指數調整階段個股的買賣機會就顯得非常重要。

道氏理論的致命缺陷:只反映股市基本趨勢

- 股市運行的基本趨勢無非是主要的空頭市場以及主要的多頭市場,兩種主要的市場也就是我們所說的熊市和牛市。道氏理論主要用來判斷股價運行的基本趨勢,股市短期的變化方向是不可能運用道氏理論來判斷的。當然,短期股價的波動情況所處的主要趨勢可以從道氏理論裏得出一些結論。

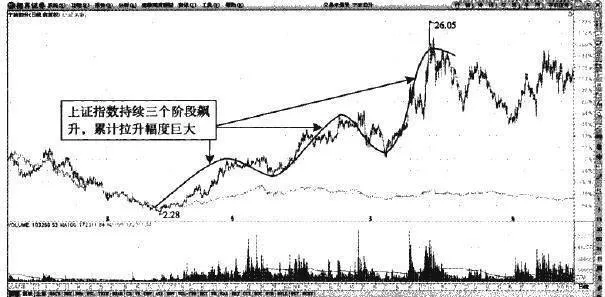

道氏理論的致命缺陷:對於選擇股票沒有幫助

- 道氏理論是針對指數的基本趨勢出現的,如果將該理論用在個股當中的話,起到的作用是千差萬別的。指數運行趨勢很可能是持續向上的,而個股的漲跌趨勢卻大不相同。同一時期的指數,對應的個股走勢有的上漲趨勢比較明確,長期拉昇的幅度比較高,能夠成爲難得的牛股,而另外一些個股的走勢雖然也是在長期趨勢中運行,上漲的幅度可能要小得多了。

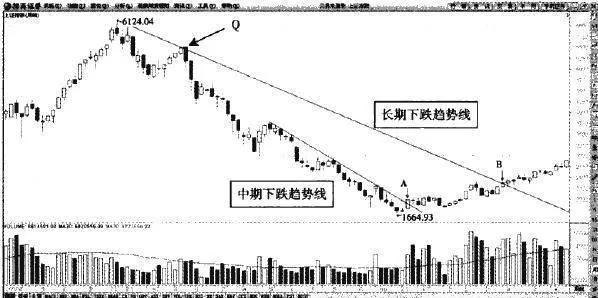

道氏理論的致命缺陷:容易錯過操作時機

- 道氏理論中所說的主要的多頭市場或者主要的空頭市場,在真正出現以前是需要時間來不斷地確認的。短時間內出現的有悖於前期運行趨勢的走勢,很可能只是次級折返當中的一部分而已。投資者在運用道氏理論發現股市運行的主要趨勢的時候,等待趨勢真正形成的時候,指數很可能已經波動了一個較大的空間。確認道氏理論當中所說的主要趨勢是不容易的。

次級運動中的投機行爲

- 我們還可以認爲牛市、熊市的三個時期,是由經濟週期中的投資週期決定的,即5段次級運動是由投資週期所決定的。儘管道氏並不認爲次級運動與人類的影響有關,但換一個角度來考慮,畢竟市場行爲還是與投資行爲有關的。

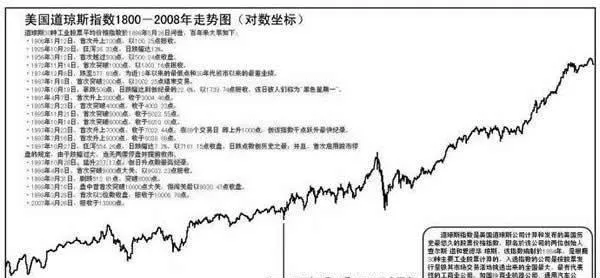

研究道氏理論需要從道·瓊斯指數開始

- 由於道氏理論是以道·瓊斯指數爲基礎建立起來的,同時道氏理論就是教我們怎樣分析股票指數的變化,從中掌握整體股市變化的思想方法,所以研究這個理論需要從道·瓊斯指數開始。由於道氏理論是以道·瓊斯指數爲基礎建立起來的,同時道氏理論就是教我們怎樣分析股票指數的變化。

週期代表着一種客觀規律

- 雖然華爾街從心底裏相信恐慌和繁榮的週期性,但是它在劇烈波動時並不在意太陽黑子的數目是否已經足夠。或許不客氣的說法是,這種偶然的週期性與太陽黑子數目的聯繫毫無意義。正如總統大選和經濟飛漲的巧合性一樣。

道氏理論週期規律的複雜性

- 其實,如果以狹隘的角度看待週期理論是可笑的。就好像不顧病人的當前症狀而認爲他能康復起來一樣,因爲他在過去的10年裏都很健康。儘管編撰者可以在圖表中計算出發生這種情況的平均可能性,但是這個平均可能性也只能是歷史記錄而不是晴雨表。儘管氣象局的數據具有極高的價值,但是它們並不能預測出哪一個夏天是乾燥的,或哪一個冬天是溫暖的。

週期來自“外生的力量”

- 因爲電磁輻射的變化會影響到人們的心理,當然,也包括市場參與者的心理,所以多年來一些分析人員一直想象着太陽黑子的出現頻率與股價之間有一種聯繫,1965年,

長期記憶與約瑟效應

- 儘管在理想的世界裏,所有的時間序列分析系統都是隨機漫步或可被轉換成隨機漫步的,但真實的現實並不理想。因爲一隻股票今天的價格和昨天的價格並不是獨立的。這就是爲什麼硬幣拋擲實驗和隨機漫步理論與市場行爲如此不相干的原因。

週期理論的內容超出道氏理論的範圍

- 道氏受到週期理論的啓發,利用10年經濟週期來確定牛市、熊市的運行週期,並利用週期理論的疊加原理向下延伸,發現了次級運動週期和日常波動週期,以及確定它們的運行時間,從而最終建立了三重運動原理。道氏認爲,基本運動是三種趨勢中級別最大的,這是正確的,但是他並沒有向上延伸。實際上,基本運動並非所有趨勢中最大的。

次級運動的含義與定義

- 道氏用“Secondary Reactions(起副作用的反動力)”來表示次級運動,說明他當年認爲次級運動僅僅是與基本運動反作用的調整趨勢—道氏僅僅將次級運動認爲是對基本運動的調整,即與基本運動方向相反的低一個級別的趨勢。

道氏理論對投資個股的幫助

- 單隻股票與股市整體的關係問題,是一個由道氏首先正確指出並由當代投資理論家仍在繼續深入探討的重大理論問題,同時也是一個事關正確的投資決策策略的實務問題。不能正確地理解這個問題,就不可能制定出正確的投資策路,也不可能正確地制定投資風險控制體系。既然通過指數觀察的是股市的整體規律,那麼讀者不免要擔心,道氏理論對個股是否有用。

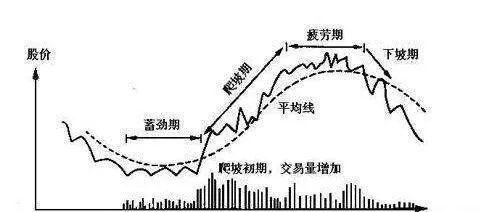

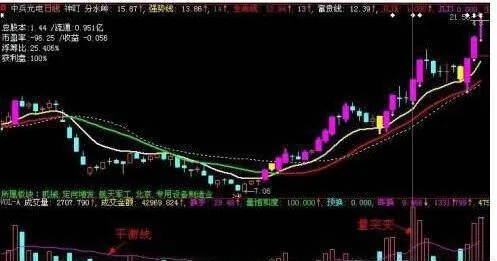

成交量說明市場的參與度

- 成交量大,代表進場的參與者人數多;成交量小,代表進場的參與者人數少—成交量的大小說明市場的參與度。這就要求在市場中參與交易的人數應保持一定的數量。由於市場中進行具體買賣的是人,市場行爲是由人決定最終操作行爲的,所以參與者是市場行爲的主體,因而基本因素和信息都是通過參與者帶入市場的。

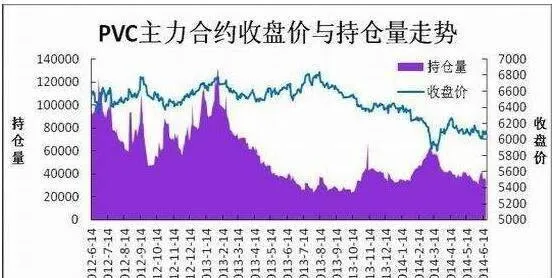

成交量的計算方式及表示方式

- 由於市場交易的要素是在有一個買方的同時,必須有一個賣方纔能完成交易,所以每日成交量與買、賣數量的關係如下:買進的數量=賣出的數量交易所公佈的成交數量有按單邊計算和雙邊計算兩種。單邊是僅指多頭頭寸或者是空頭頭寸的數量;雙邊是指多頭頭寸和空頭頭寸的總和。國內股市是按單邊計算,而國內期貨市場一般則是按雙邊計算。

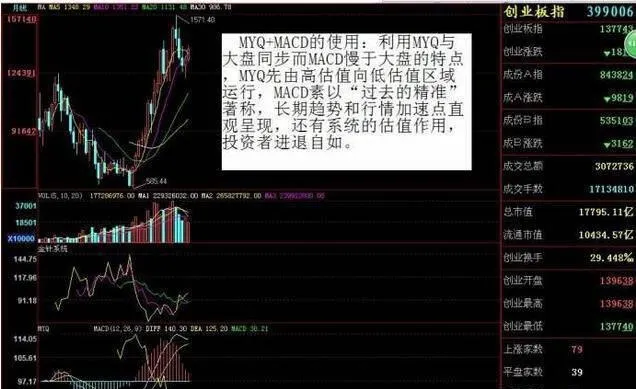

炒股應將道氏理論確定爲價值投資的輔助工具

- 不論是道氏、漢密爾頓,還是雷亞,都從來沒有說過技術分析可以取代基本分析和價值分析,而且漢密爾頓和雷亞這兩位繼承人都指出,道氏理論是價值投資的輔助工具。